アトフジ

アトフジ

口座開設していよいよ運用商品を選ぼうと思ったけど、色々あって悩んでしまう。

預金と投資信託どっちで運用した方がいいの?

他の人は何を選んでいるんだろう?

こういった疑問にファイナンシャルプランナー1級のアトフジがお答えします。

【本記事の内容】

- イデコの3つの運用商品について

- イデコをやろうと思った目的を再確認

- 拠出時の節税目当の方の運用について

- 将来の年金準備の方の運用について

- 預金か投資信託か悩やむ人に向けて

いざ口座を開設して運用商品を選ぼうと思ったとき、商品の多さにやられ「商品選びの障壁」にぶち当たっている方へ向けて。

きっと多くの方が「運用商品の選び方」を知るためにネットで情報収集をする中で本記事にたどり着いたのではないでしょうか?

他のサイトやブログでも同じような内容の記事は多いですが、読んでみて実際の運用方法が決まるかというと何かしっくりこない…

その理由は一つ

「あなたの目的がはっきりしていないから」です。

イデコは手段です。手段とは目的を達成するためのもの。

目的が決まっていなければ、手段の使いようがありません。

本記事では「あなたの目的を明確にする」手伝いをする事を第一とし、目的に合わせた運用方法と注意点を紹介します。

気になるところだけ読みたい方

イデコには大きく分けて3つの運用商品がある

イデコには沢山の運用商品がありますが、大きいカテゴリーでみると「定期預金」「保険」「投資信託」の3つです。

定期預金と保険は「元本確保型」と呼ばれ、最初から運用リターンが決まっているのが特徴です。

投資信託は「元本変動型」の呼ばれます。

運用利率は、投資信託の運用次第で変わり、元本確保型よりも高いリターンが期待できる一方で、元本割れするリスクがあります。

どれを選ぶ方はあなた次第ではありますが、世間一般的にはどの商品が選ばれているか気になる方もいるのではないでしょうか?

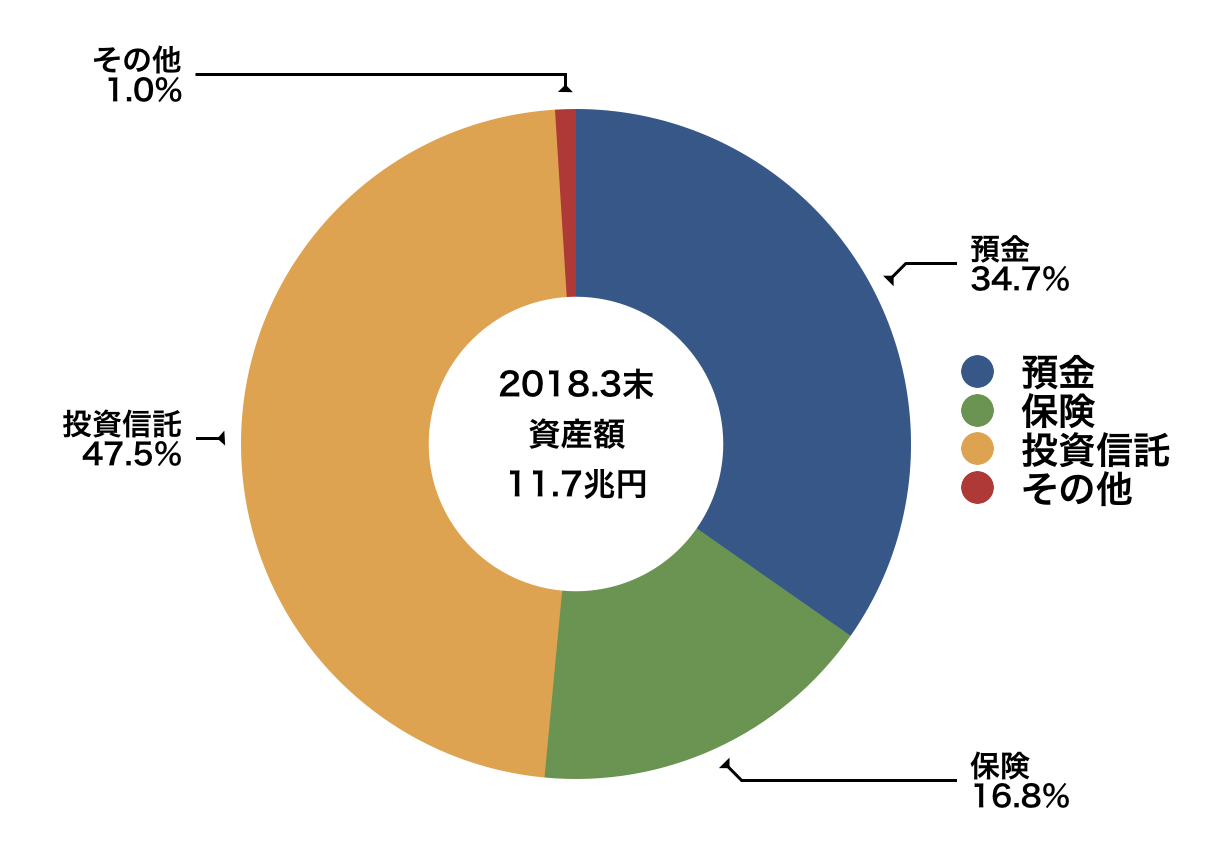

<イデコの商品選択割合>

データ参照元:イデコ公式サイトより

データだと、元本確保型(預金+保険)51.5%

元本変動型(投資信託)47.5%

ほぼ半々の割合で選択されていますね。

他の方の加入状況が把握できても、大事なのはあなたが何を選択するかという事。

これから一緒に考えてきましょう!

あなたはなぜイデコをやろうと思ったのか?

イデコをやろうと思った目的を再度確認しましょう。

なぜこんな作業をするのか。

それはイデコが基本的に長期運用だからです。

長期運用ゆえに運用中に迷いが生じます。今は止めた方がいいのか?他の商品に変えた方がいいのか?

そんな時に指針となってくれるのが「あなた自身の考え」すなわち「なぜイデコに加入したのか」という目的です。

資産運用は自己責任のため「主体性」を持って取り組む必要があります。主体性を強めるためにもあなた自身の目的を明確にしておきましょう。

※もう明確だという方は飛ばしてもらってもかましません。

これから目的が明確になる5つの質問をします。

少し面倒ですが、紙やパソコン上で書くと整理できるのでお勧めです♪

※すぐに思い浮かばないという方のために考え得る理由も記載します。ただ参考程度にとどめてください。

あなたがイデコを知ったきっかけは?

<回答例>

・テレビCM

・雑誌

・ネット

・知人からの紹介

・夫、妻から教えられた

・会社に制度があった

・営業マンからのセールス

・youtube

・その他

その時に感じたあなたの感情も思い出してみましょう。

あなたがイデコで魅力を感じるポイントは?

<回答例>

・掛け金を支払うことで税金が返ってくる

・運用中の利益や分配金が非課税

・将来の年金の準備ができる

・退職金がわりになる

・口座落としで手間がかからない

・5,000円から始められる

・その他

何個でもいいです。

逆にイデコでマイナスに思うことは?

<回答例>

・原則60歳まで下ろせない

・管理手数料が引かれる

・続けられるか不安

・投資信託は元本割れするリスクもある

・その他

こちらも何個でもあげてください。

その中でイデコを始めようと決めた最大の理由は?

<回答例>

・とにかく拠出時の節税効果を得たいから

・将来の年金に対する強い危機感があるから

・預金金利に不満があるから

・少しでもお金を増やしたいから

・資産運用の一環としてイデコを組み込みたい

・手元にお金があるから運用したい

・人に強く勧められたから

・その他

これがあなたの一番の目的です。

もし「人に勧められたから」という方はこれを機に一度自分自身はどうなのかという点を考えるといいかと思います。

イデコで得たい成果は?

<回答例>

・支払う税金を少なくしたい

・税金の戻りで欲しいものを買いたい

・将来の年金資産として受け取りたい

・そこまで深く考えてない

・その他

ここまで考えている方は少ないかもしれませんが、これがあると目的がより強固なものになります。

以上の5つの質問を回答し終えたら、その回答をつなげてみると、あなたなりの目的が出来上がります。

参考までに私の回答例を紹介します。

【私の回答】

イデコを知ったのは「年金準備としてイデコは最強だよ」と職場の先輩から教えられたから。

「イデコ凄いじゃん」と思ったけど、その時はまだイデコの加入資格がなく入れなかった。

2017年にイデコの加入対象者が拡大したことで、加入しようかなと思うようになった。

勉強して分かったイデコの魅了は掛け金を支払うと税金が返ってくる点。

また、運用中の非課税も魅力的。

将来の年金になるのも嬉しい。

逆にマイナスな点は管理手数料がかかるということ。

金融機関によって購入できる商品が違う点が不便。

掛け金を拠出し続けられるかもちょっと不安。

それでもイデコに加入しようと決めた一番の理由は「将来の年金に対する危機感」

私はイデコで3000万準備して、将来ゆとりのある老後生活を送りたい。

私の場合は「将来の年金に対する危機感」が一番の理由です。

この答えに正解はありません。あくまであなたがどう思いどんな理由でイデコを始めるのかを明確にすることが大切なのです。

この質問でも少し真剣に考えてみようと思った方へ

今なぜiDeCo?銀行員が迷う事なくイデコに加入した理由【体験談】

今なぜiDeCo?銀行員が迷う事なくイデコに加入した理由【体験談】

拠出時の節税目当てなら定期預金で運用

考えた結果、運用成果とか興味ないし、元本割れするリスクも取りたくない。

あくまで「掛け金を支払うことで税金の還付を受けたい」

もしくは、絶対に損したくない。

そんな方は「預金」を選びましょう。

仮に毎年の節税額が24万だった場合、30年間運用すれば72万もの節税になるため十分に魅力的でしょう。

「保険」も元本確保型商品ではありますが、保険は性質上「満期まで保有すれば元本と予定運用利率は保証しますよ」という商品です。もし万が一途中で運用を保険から預金、投資信託へ預け替え(スイッチング)した場合、解約控除が差し引かれ元本が割れてしまう可能性があります。

したがって元本確保型の商品では預金を選ぶのが無難です。

預金を選ぶ際の注意点は2つあります。

注意点①

管理手数料が拠出金から差し引かれるため、受取時には拠出した元本を下回る可能性が高いこと。

金融機関にもよりますが、低くても管理手数料は毎月167円、年間で2,004円発生します。

30年運用した場合は60,120円負担することになりますが、現状の預金の利率はSBI証券で年0.02%、楽天証券で0.01%と低金利のため、このまま低金利で推移すれば預金利息では管理手数料分をカバーできない可能性が高いです。

注意点②

預金では、将来のインフレリスクに備えられない。

例え元本が保証されていても、預金が低金利であることから、将来物価が上昇した時に現金の価値が下がります。

1個100円のハンバーガーが2倍の200円になったと仮定します。

今あなたが1000円持っているとして、将来も1000円のままなら、同じハンバーガー対して1000円の価値って薄れていますのよね?

これがいわゆる「インフレリスク」というものです。

以上の問題点を加味した上で加入すると良いかと思います。

将来の年金準備のためなら投資信託にチャレンジしよう

私の同じように「将来の年金に強い危機感がある」という方は、是非「投資信託」を選ぶことをオススメします。

他にも、預金金利に不満を覚える方や手持ちのお金を運用したいと考えている方も該当します。

企業年金の無い会社員の方は1年間で最大27.6万円拠出できます。

仮に最長の40年間拠出した場合は、元本だけで1104万円貯まりますが、自分の老後のための資金として十分な金額でしょうか?

もし仮に十分だという方は、あえてリスクをとる必要がないので預金でもいいでしょう。

しかしそうでない方は積極的にリターンを求めていいと思います。

イデコと投資信託は実は非常に相性がよく、投資信託で運用してこそイデコの節税効果を最大限に発揮できます。

そうは言っても怖いという方へ一つ情報提供をします。

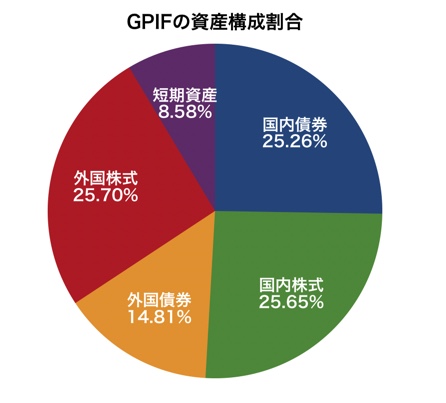

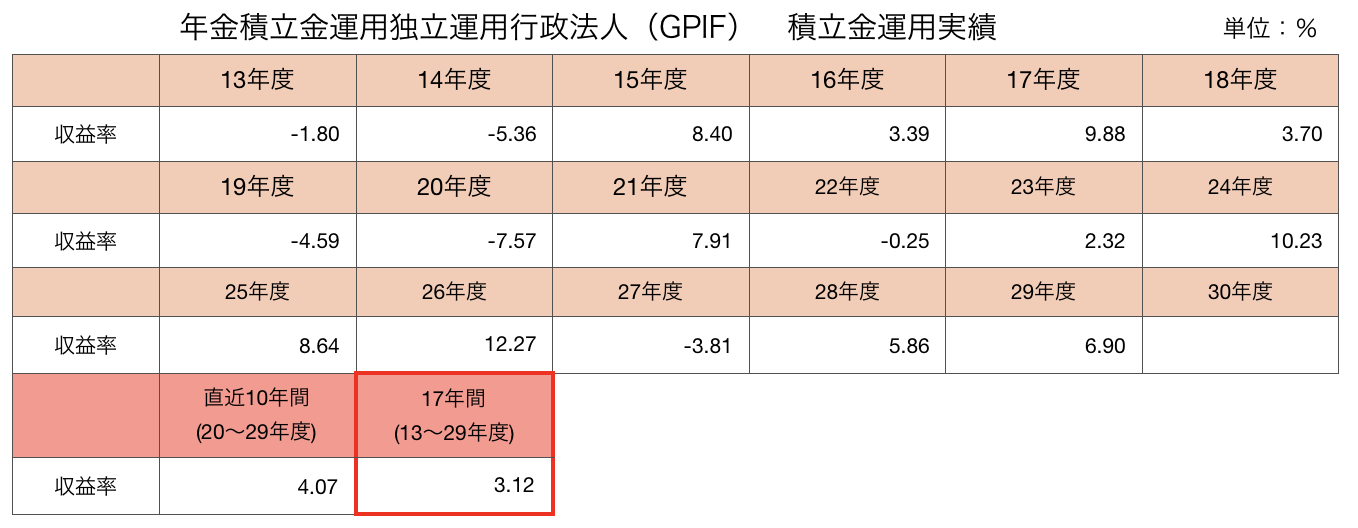

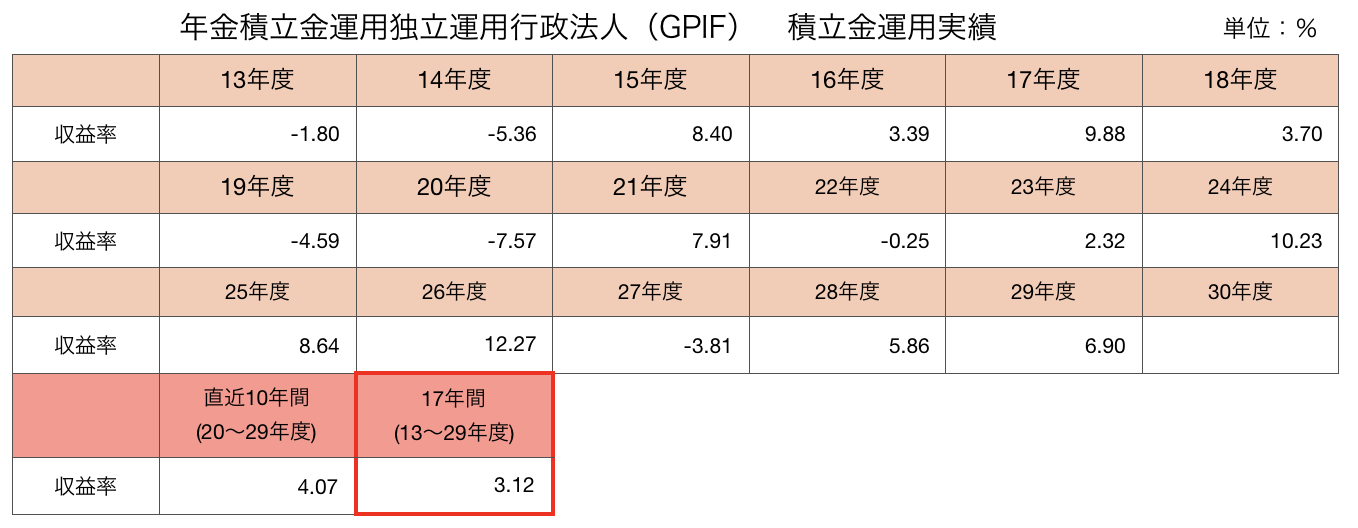

私達が支払っている年金保険料はどのように運用されているかご存知ですか?

運用はGPIFという機関が行なっております。基本的には「賦課方式」という方式のため、支払った保険料は現在年金を受け取っている方への財源として充当されます。

しかし、年金原資は私たちの保険料では不足しており、その不足分を補うために私たちの保険料の一部を株や債券と言った元本変動のある資産へ投資をし、運用利益を財源に充当しているのです。

データ参照元:年金積立金管理運用独立行政法人|最新の運用状況より

<運用成果>

実は私たちは知らず知らず、間接的に元本変動の資産へ投資していたんですね。

参考データにもあるように17年間の収益率は3.12%(年)です。

過去のデータは将来を約束するものではありませんが、投資信託が怖いと思ってなかなか踏み出せない方には勇気付けられる事実ではないでしょうか。

投資信託を選ぶ際の注意点は3つありあす。

注意点①

元本割れするリスクがある点

リスクとリターンは表裏一体です。将来受け取る際に必ずお金が増えている訳ではないというリスクは頭に入れておく必要があります。

注意点②

信託報酬が高い商品が混ざっている

投資信託にはインデックス型とアクティブ型という分類があります。

※インデックス型は「パッシブ型」とも表記されます。

信託報酬は簡単にいうと運用会社と販売会社へ支払う手数料なので安いに越した事はありません。

インデックス型の投信は信託報酬が0.1%後半から0.3%台の商品が多いです。

アクティブ型の投資信託は大きなリターンを求める代わりに、信託報酬が1%と前後と高い商品が大きです。

短期的にみればインデックス投資より大きなリターンを得る可能性はありますが、長期的にみれば信託報酬というコストの差でインデックス型に負けている商品が多いです。

したがって初心者の方はまず、運用の中心となる商品をインデックス型の投資信託とし、アクティブ型の投資信託は手を出さないか、もしくはリターンの押し上げのために一部の資金を回す程度にしておくことをお勧めします。

ただし中には非常に優秀なアクティブ型も存在します。

アクティブ型ファンドへ投資する場合は、しっかりと過去の実績を調べておくことが鉄則です。

参考記事

注意点③

購入できる商品が金融機関によって異なる

お近くの銀行や信用金庫で加入すると運用したい商品がない!となる可能性があります。

イデコ公式HPや他ブログでお勧め金融機関を探してもいいですが、結論から言うと2018年12月現在、最も運用商品が充実しているのはSBI証券でしょう。

色々と悩みたくないという方はSBI証券を選択すれば、商品選びで「運用したい商品がない」リスクは回避できます。

参考記事

それでも悩んでしまう方は両方やる選択もあり

そうは言っても「投資信託は怖い」でも少し高いリターンも欲しいし悩んでしまう…

拠出時の節税が目的だけど、ちょっと運用もしてみたい…

そんな方は両方やってみてもいいでしょう。

幸いイデコは、拠出した金額のうち「どの商品にどれだけの割合を拠出するか」を自分で決めることができます。

例えば50%は元本確保型の預金へ、残りの50%は投資信託Aという商品へ拠出するということが可能です。

もちろん、投資信託として選ぶ商品はインデックス型をオススメします。

できれば信託報酬が低い「バランス型」の投資信託がいいでしょう。

まとめ

今回は、イデコを始める「目的」をフォーカスをあて、人それぞれの目的に合わせた運用方法の選択について解説しました。

資産運用には長期的な視野を持ち「継続」することが何よりも大事です。

イデコの場合は特にそうです。

初めて元本が変動するような資産へ投資をした際は、慣れていないためどうしても短期的な値動きを気にしてしまいがちです。

人によっては毎日残高を確認して一気一憂する人もいるでしょう。

一時的に大きな損を受けた場合に、掛け金の拠出をやめてしまったり、運用資産を預金に切り替えてしまうという行動を取ってしまいたくなるかもしれませんが、そこで止めてしまっては勿体ないですし、目的も果たせません。

今回の記事があなたにとって「なんのためにイデコをやっているのか」という明確な目的を作るきっかけになれば、これ以上嬉しいことはありません。

最後まで読んでいただきありがとうございました!

本ブログでは、イデコ初心者向けにオススメ記事をまとめた「イデコ入門講座」を設置しています。

ぜひご興味ある方は読んでみてください!