こんにちは。1級ファイナンシャルプランナーのアトフジと申します。

アトフジ

アトフジ

今回、自分自身のライフプランを見据えた資産運用について真剣に考えたので、その過程と実際の運用方針について公開したいと思います。

※忘備録として記録しますので、現時点(2019年5月6日)での運用方針です。常に情報収集を行い改善を重ねていく予定です。

【この記事を書いた人】

1級ファイナンシャルプランナーのアトフジと申します。

金融機関で8年間、個人資産運用業務に従事し、資産運用や保険等の相談・提案業務を行ってきました。

自分自身も投資信託、株式投資で資産運用を実践。

2017年9月にイデコを開始、2019年4月につみたてNISAを開始。

スポンサーリンク

資産運用を真剣に考える契機について

今までも、投資信託や株式投資で資産運用はしてきましたが、今回改めて「自分自身のライフプラン」に基づいて真剣に資産運用を検討しました。

きっかけは「働き方2.0 vs 4.0 著:橘玲」を読んだことにあります。

第3章に「6つに階層化する働き方」という項目があります。

本書によれば、未来世界での個人の働き方は「資本家」「クリエイティブクラス」「管理職」「バックオフィス」「ギグ・ワーカー」の6つに分類されます。

細かい説明は省きますが、将来「バックオフィス」と呼ばれる事務作業をこなす人たちの年収は300万〜500万、「ギグ・ワーカー」と呼ばれシェアリングエコノミーの中で労働力を提供する人の年収は300万以下であると予想されています。

人生100年時代と言われる世の中において、バックオフィスやギグ・ワーカーの人が将来の老後を耐えうるには非常に困難であり、人によっては80歳まで働かないと生活が困難であると書いてありました。

80歳まで働く事を想像したとき、かなり気が滅入りました。最悪の未来と言っても過言でない状況を回避するためには、当然より上の階層に属する必要があります。

ですが今僕自身が働いている会社で「管理職」に付ける人は限られた人数だけ。そして僕自身がチームを率いて複数の人に同時に指示をだしプロジェクトをこなしていくという仕事を想像した時に、単純に「自分には向いていないな」と感じました。

とすると、僕が最悪の状況を脱するためには「クリエイティブクラス」を目指す必要が出てきます。

クリエイティブクラスには、クリエイターと呼ばれる人と専門分野に特化したスペシャリスト(フリーエージェント)が存在します。

自分の性格や資質を踏まえ、色々と考えた結果「僕はフリーエージェント目指すしか方法はない」という結論になりました。

言ってしまえば専門性を身につけ今働いている会社からの「独立」です。

でも、独立って一般的なデータで言えば成功する確率って低いです。ネットビジネスが台頭してきた事により、個人で独立し起業している人は増えてきていますが、データとしては独立して創業した事業が3年後生き残っている確率は0.3%と言われています。

独立という高いリスクを選んだ結果、その分のリターンが得られればいいですが、そうでない可能性だって十分にあります。

そこで考えたのが、独立を視野に入れ会社員として働きながら、将来へのリスクヘッジをする方法はないのか…

その答えの一つが「資産運用」です。

将来のリスクヘッジのための資産運用

独立を視野に入れて働く事で自分自身の「労働収入力」を高め、一方で資産運用により「金融収入力」を高める。

今の自分にはこれしか方法は無いと思いました。

理由は2つ。

独立する方法として、1級FPを活用した「独立FP」を視野に入れていますが、独立FPとして成功している人の数がまだ少ない。つまりビジネスモデルとして、まだしっかりと確立された働き方では無いというリスクがあります。

そして2つ目の理由は、妻や将来生まれてくる子供のためにも「独立するなら目処がたってから」でないとリスクを負えないという事情があります。

以上から、独立は目指しますが万が一それが叶わなかったとしても「金融収入を高める」ための資産運用でカバーしようという考えに至りました。

そしてそのための資産運用の方法は「投資できるお金を全て投資へ回す」という事に限ります。

マネー系啓発本で有名な「金持ち父さん貧乏父さん」にも書いてあるように、金融収入を高めるためには入ってくる収入を可能な限り金融資産へ回す必要があります。

そこで今、自分と妻の資産・収入をどれだけ投資に回せるかを2人で話し合いました。

その結果がこちら(包み隠さず預金額までお伝えします)

運用に回せる資産:1,000万円(2人の預金合計)

毎月の投資可能額:75,000円(2人の収入より)

そして、僕の今後のライフプラン条件を下記のように考えました。

【ライフプラン条件】

・年収600万(夫婦合計)

・子供1人(予定)

・住宅ローンの予定無し

・近い出費予定は妻の車購入

・将来的に住宅のリフォームあり(1000万程度)

・65歳で退職

・年金は70歳から夫婦で175万貰える見込み

以上の条件を元に、毎月の収支や貯蓄状況から判断して「投資に回せる資産・収入」を算出しました。

ありがたい事に、僕と妻はお互い実家があるため将来的に住宅ローンを組む必要がありません。そして、結婚するまでも実家暮らしだったためかなりのペースで貯金をする事ができました。

手元の1000万円は、直近使う予定のあるお金を除きほぼ全額と言っても過言ではないです。

毎月7.5万円は現状で投資に回せるギリギリの金額です。

他に、積立貯蓄を3万円、妻の個人年金に1万円。月合計11.5万円をなんらかの貯蓄に回す事になります。

これは収入から言えばかなりの貯蓄額だと正直思いますが、保険見直し、電気代見直し、格安スマホの利用、新聞代無料化、その他の節約できるところは節約し、今後実家暮らしを選択する事を思えば十分に可能な金額です。

以上の条件を元に運用シミュレーションを行い、65歳になるまでに運用資金がいくらになっているかを算出しまいた。

【運用シミュレーション】

・運用利回り年3%

・運用元本 1000万円+毎月7.5万円

・子供が大学生の4年間は積立投資は一旦ゼロ

・卒業してからは65歳まで積立を再開し運用

・65歳以降は年3%で運用しながら35年間取り崩して使う

・退職金はゼロと仮定

以上のシミュレーションを元に運用した場合、65歳時点での運用資産は6,674万円(税引後)になります。

実際にイデコやつみたてNISAで非課税の部分もあるため、計算上はもう少し増えているはずですが、予定外の出費等もあるはずなので、利益全てに課税されると仮定して算出。

そして、住宅のリフォーム代1,000万を差し引いた約5,600万円を35年間取り崩して使うと仮定すると、毎年使えるお金が263万円です。

65歳に退職し35年間なので100歳まで生きると仮定した場合です。

様々な書籍でも老後資金は「自分の年金+5000万円」は必要と言われているので、及第点と言ったところです。

65歳から70歳までの無収入期間がありますが、妻が60歳から70歳までの確定個人年金保険に加入しているため、なんとかなると思います。

70歳以降は年金と運用資産の取り崩しで月30万円(※)は使える見込みなので、贅沢しなければ十分にやっていける金額です。

※税金・社会保険料控除後

運用シミュレーションの積立計算には「高精度計算サイト」を利用しています。

1000万+毎月7.5万円の積立:積立計算(複利毎課税)を利用

65歳以降の取り崩し額:資本回収係数を利用

興味のある方は試してみてください!

スポンサーリンク

実際の運用方法の検討

運用シミュレーションを年3%と勝手に仮定していますが、本当に実現可能なシミュレーションなのか?

将来の事は誰にもわかりませんし、年3%を実現するための運用ポートフォリオの正解もわかりません。

そこで今回活用したのがロボットアドバイザー「WealthNavi(ウェルスナビ)」の運用シミュレーションです。

無料診断で6つの質問に答え、運用条件を指定した結果がこちら

【条件】

・目標金額:6,500万円

・投資元本:1,000万円+7.5万円

・運用期間:30年

・リスク許容度:5(最大)

【シミュレーション結果】

| 可能性 | 運用結果 |

| 30%の確立 | 15,248万円 |

| 50%の確立 | 10,832万円 |

| 70%の確立 | 7,837万円 |

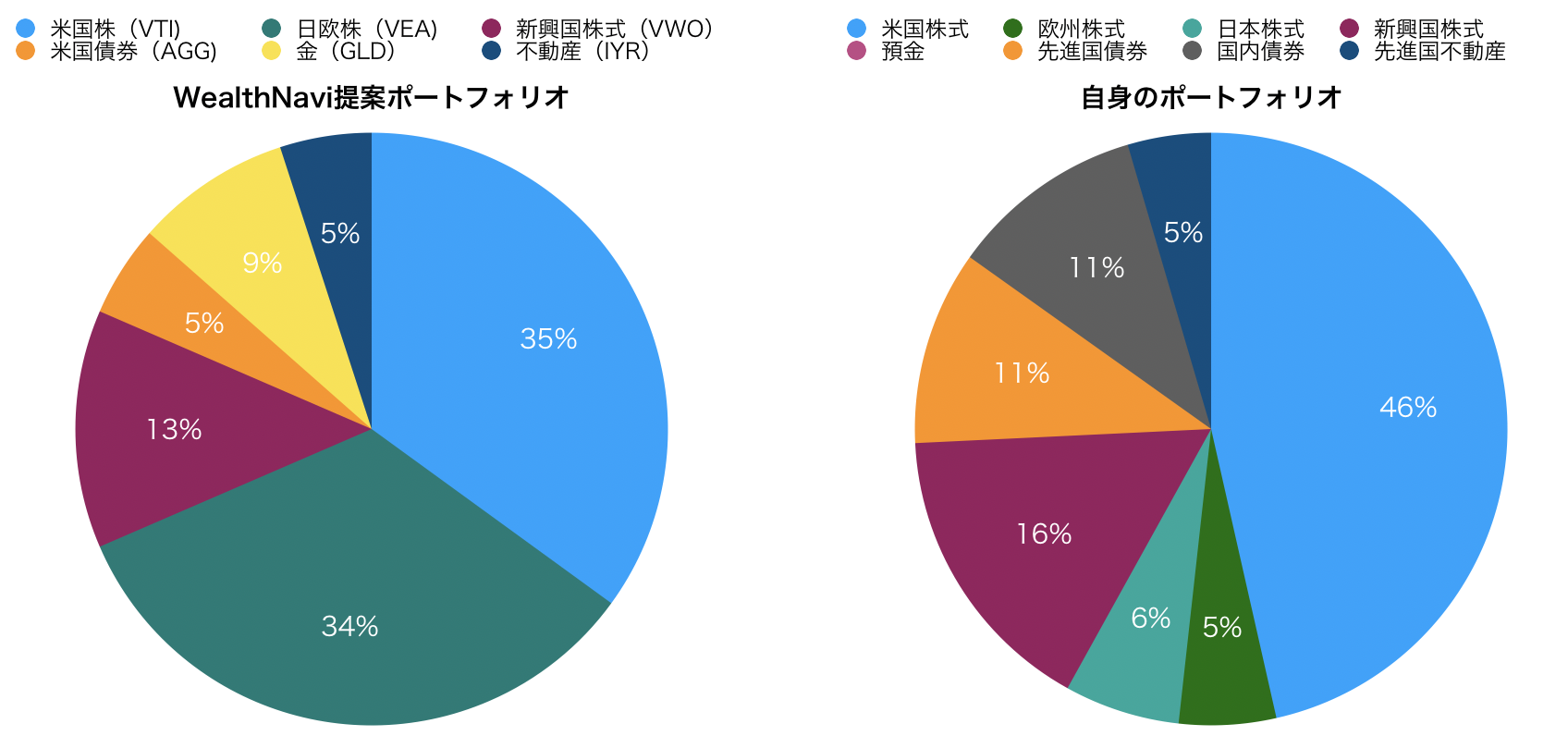

【提案ポートフォリオ】

| 米国株(VTI) | 35.0% |

| 日欧株(VEA) | 33.5% |

| 新興国株(VWO) | 13.0% |

| 米国債券(AGG) | 5.0% |

| 金(GLD) | 8.5% |

| 不動産(IYR) | 5.0% |

【注意(WealthNaviより)】

毎月の収益率が正規分布する事を前提に計算されています。

また、運用手数料は差し引いて計算されていますが。税額控除は計算に含まれていません。

表示の予測値は、将来のリターンをそのままお約束するものではありません。

以上の結果となりました。税引後で考えると約6,200万円なので、年率3%という仮定はロボットアドバイザーのシミュレーションと近い結果です。

仕組みは詳しくわかりませんが、統計手法である「正規分布」を用いて、過去のリターンと値動きデータを元に、期待リターンを達成するための最も効率的なポートフォリオを算出していただいているようです。

僕なんかの統計額に無知な人間が考えるより遙かに優れたデータだという事は間違いありません笑。

従って、手元の1,000万円においてはWealthNaviのポートフォリオを参考に徐々に投資していきたいと思います。

「徐々に」というのが大切で、一般的に今ある資産を理想のポートフォリオにする際は、数年間かけて行うのが普通です。

いきなり1000万という大金を全額投資するのは、投資経験のある僕でも怖いです。

具体的な根拠がある訳ではないですが、毎年200万円、期間5年かけて上記のポートフォリオへ近づけたいと思います。

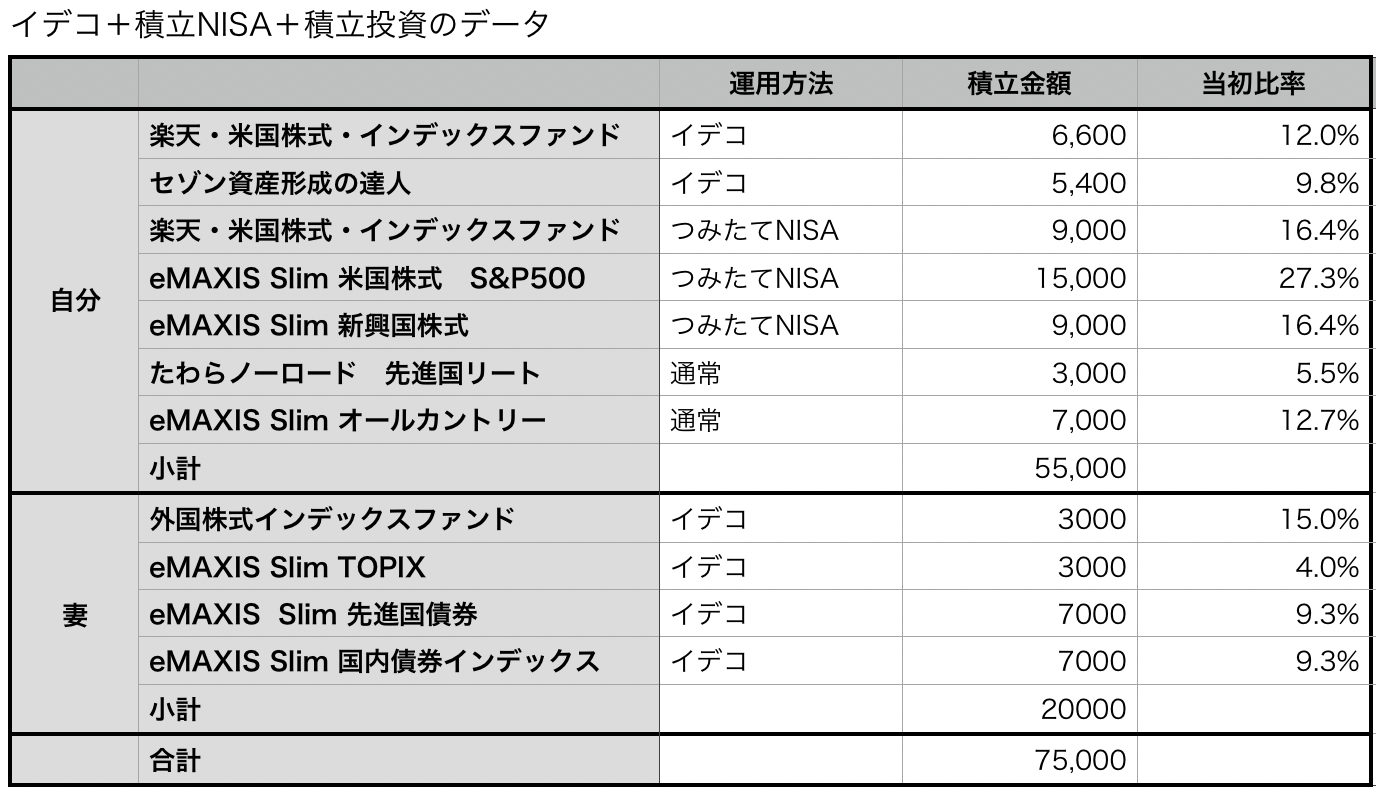

一方で積立投資の7.5万円については、妻のイデコを含め自分自身で考えたポートフォリオがあります。

具体的な購入商品と金額はこちら。

ちなみに、WealthNaviの国・資産別の割合と僕自身の考えたポートフォリオの割合がこちら。

僕のポートフォリオの方が、米国株式と新興国株式、債券の比率が若干高いですが、株式の比率とその他資産の比率がそこまで大差がなかったのはちょっとびっくりしました。これはたまたまです。

僕自身、上記ポートフォリオは割と実験の意味があります。例えば、一般的に全世界へ投資をする投資信託において、新興国への割合は10%程度ですが、若干比率が多めになるように設定しました。

また、今後も米国の経済成長は続くと見越して米国株式への比率を最も高くしています。

さらに、セゾン資産形成の達人ファンドは全世界の株式に投資をするアクティブ型の投資信託ですが、パフォーマンスの比較をするため敢えてインデックス型のeMAXIS Slim オールカントリーを組み込んでいます。

今後の運用データを元に検証していく予定ですが、ポートフォリオを組む上での反省点が1点あります。

それは沢山の商品を購入してしまったことで「リバランス」が難しい点です。

年に2回はリバランスをする予定ですが、あまりにも難しいようなら、一部バランス型の商品へ変更するかもしれません。

バランス型の投資信託とリバランスについてはこちらの記事で詳しく解説しています。

参考:バランス型投資信託のメリット・デメリットをFPが徹底解説

資産運用以上に大事な事

将来のリスクに備える上で、資産運用は一つの手段でしかありません。

そして資産運用には「確実性」が弱い事も事実です。

なので僕自身が今回色々と考えて思ったことは、資産運用も大事ですがそれ以上に「自分自身の労働収入力を高める」事だと思います。

簡単に言い換えれば「稼ぐ力」ですよね。

今回のシミュレーションもあくまで様々な前提を自分で仮定しているだけで、もしかしたら将来自分の給料が減ったりだとか、想定以上に年金が少なくなっていたという可能性もゼロではありません。

それに対抗し得るのは、自分自身の稼ぐ力に他なりません。

最近、政府の働き方改革の後押しもあり、副業を始めるサラリーマンは増加傾向にあると思います。

特にネットビジネス、例えばブログアフィリエイトなどは自己資金が不要で、リスクほぼゼロの副業と言えます。

僕自身も、このブログでお金に関する情報発信をしている事自体が「副業」にあたりますが、そうはいってもまだまだ成果が上がるには時間がかかりそうです。

資産運用然り、副業然り成果が出るまで時間がかかるものと割り切って、淡々と頑張りたいと思います。

最後に、米国や欧州ではBOBOS(ボボス)と呼ばれる新しい富裕層が誕生しているようです。BOBOSはブルジョアとボヘミアンの造語らしですが、「富裕層でありながら世間的な一般常識に縛られる事なく、自由奔放に生活する人達」というニュアンスです。

いつか僕自身も、自分自身の稼ぐ力を身につけBOBOSと呼ばれる人達のような生活が送れるよう頑張りたいと思います。

今回の記事は、自分自身の考えをただただ公表する結果となってしまいましたが、この記事が「ライフプランに対する取り組み方」のサンプルとして、多くの方のライフプラン計画の助けになれば嬉しいと思います。

最後まで読んでいただきありがとうございました。