アトフジ

アトフジ

資産運用を始めようと思って調べたところ「イデコ」と「つみたてNISA」という制度が出てきた…

イデコとつみたてNISAってどう違うの?結局どっちがいいの?

本記事はこんな疑問をお持ちの方へ、お答えしています。

【本記事の内容】

- 【iDeCo】と【つみたてNISA】はどっちも大事

- イデコとつみたてNISAの違い

- イデコのメリット・デメリット

- つみたてNISAのメリット・デメリット

- 制度を理解した上での活用方法の提案

※本記事では、すでに資産運用の重要性を認識していている、そして積立投資の仕組みを理解していることを前提として書いています。

【この記事を書いた人】

1級ファイナンシャルプランナーとして銀行で働くアトフジと申します。

8年間個人資産運用業務に携わりながら、自身もイデコはじめ株式投資やFXでも資産運用をしています。

スポンサーリンク

気になるところだけ読みたい方

【iDeCo】と【つみたてNISA】はどっちも大事。

最初から結論を言っていまいます。

- 制度の違いを理解した上で目的と状況に合った活用をするべき

というのも、何故かこの2つの制度は「どっちがいい?」というように比較されているケースが多く…

例えばこんな回答

・基本的には節税効果が高いイデコを優先的に利用するのがオススメ

・主婦は所得税払っていないから優先的につみたてNISAから始めましょう

確かに一理あるんですが、比較する軸となっているのが「節税」です。

これから詳しく2つの制度について紹介していきますが、確かにこの2商品には「節税効果」で大きな違いがあります。

節税の観点から言えば上の回答は正しでしょう。

ですが資産運用という括りで見れば、どちらも積立投資ですよね?

資産運用で一番大事なこと。それは「なんのために資産運用をするのか?」ではないでしょうか。

ある一定の目的を達成するための手段として資産運用を用いるのであば、その目的を達成するのに一番適した制度を使うことが大切で、どちらも制度も大事なんです。

この2つの制度は、カレーとスパゲティーどっちにする?といった話ではなく、「ご飯」と「味噌汁」のような存在だと思います。

単品でもいいですが、両方あるともっといい。そんな感じですね笑

場合によっては「両方利用する」のも全然ありだと思います!

目的に応じた活用方法をするためにも、まずは制度をしっかりと理解しておきましょう!

イデコとつみたてNISAの違い

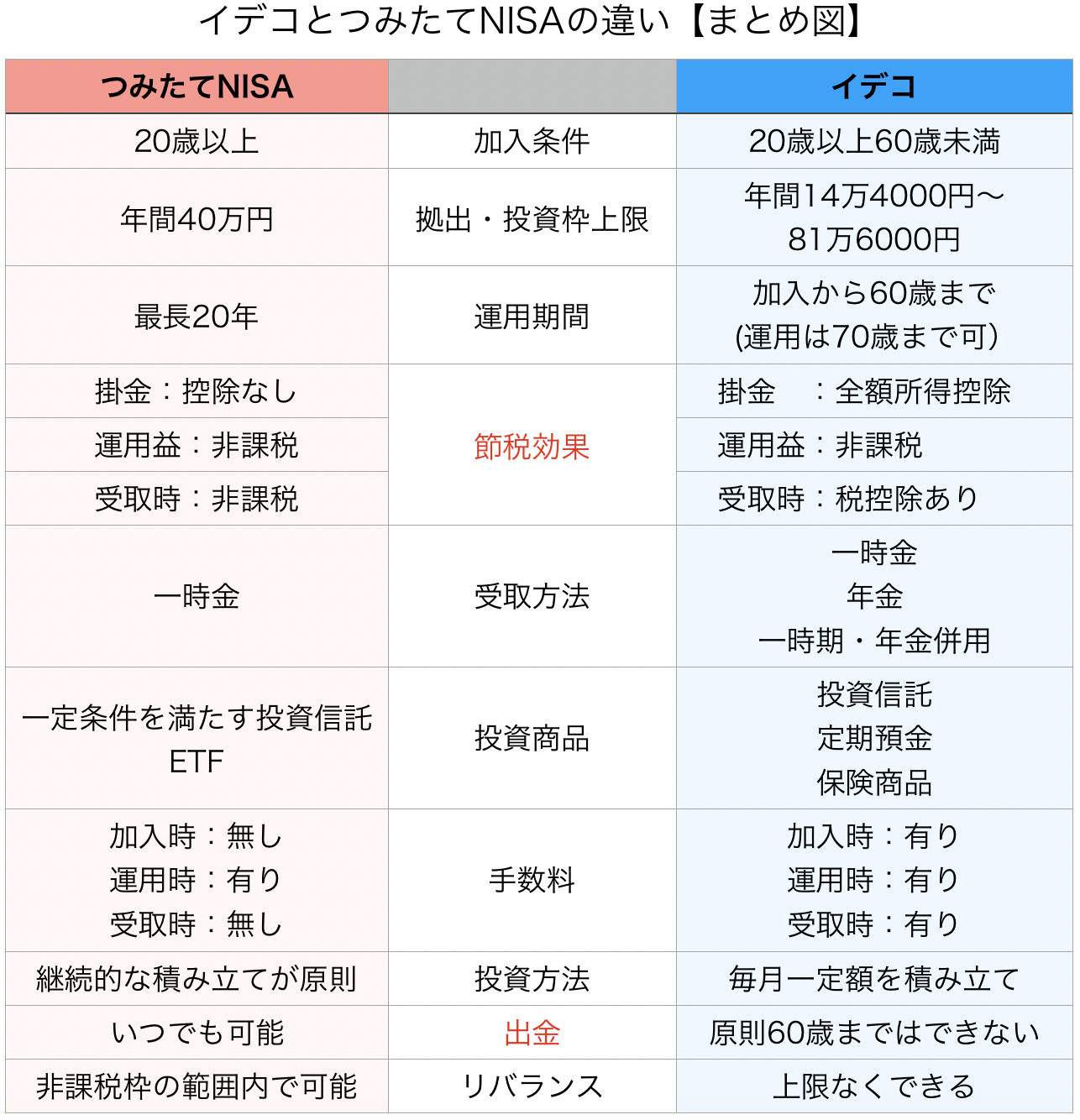

まずは、2つの制度の違いをわかりやすく一覧表にしてみました。

見比べてみると制度としてかなり違いがあることが分かります。

比較:最大の違いは節税効果と出金

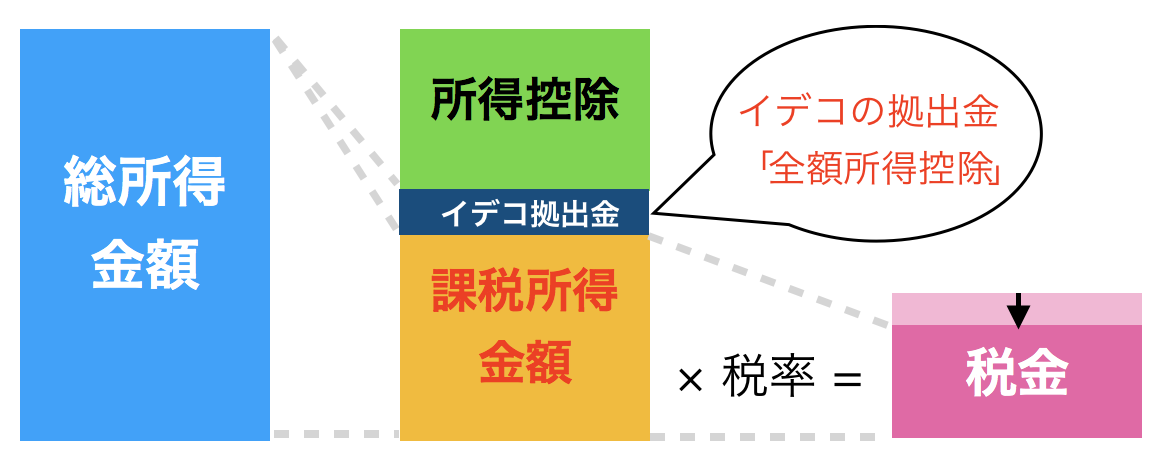

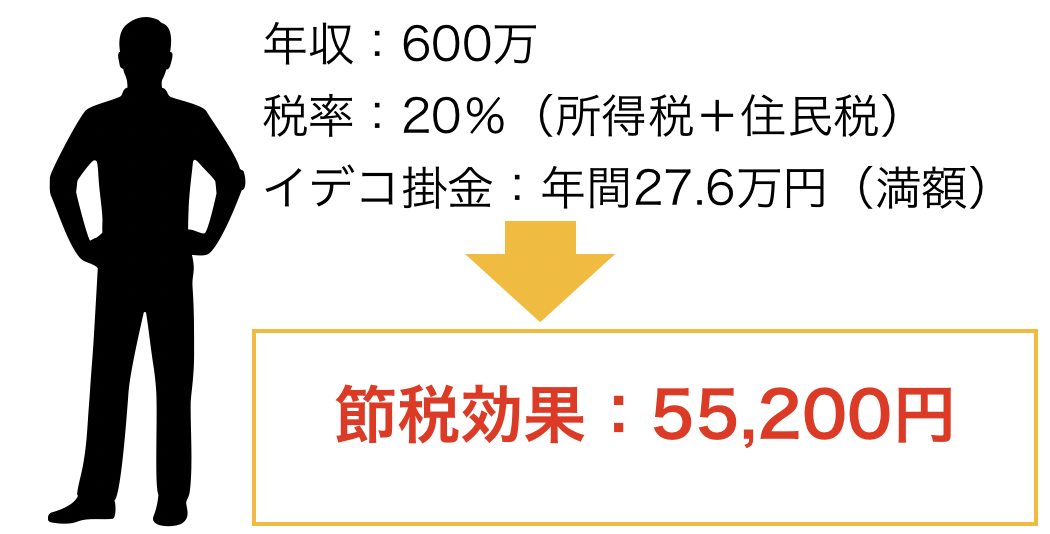

イデコは掛金を拠出すれば、全額が所得控除となり「所得税・住民税」が節税できる効果があります。

【イデコの所得控除の図】

【所得控除による節税効果(例)】

この拠出時の節税効果はつみたてNISAには無い効果なので、イデコ最大の特徴であり強みと言えるでしょう。

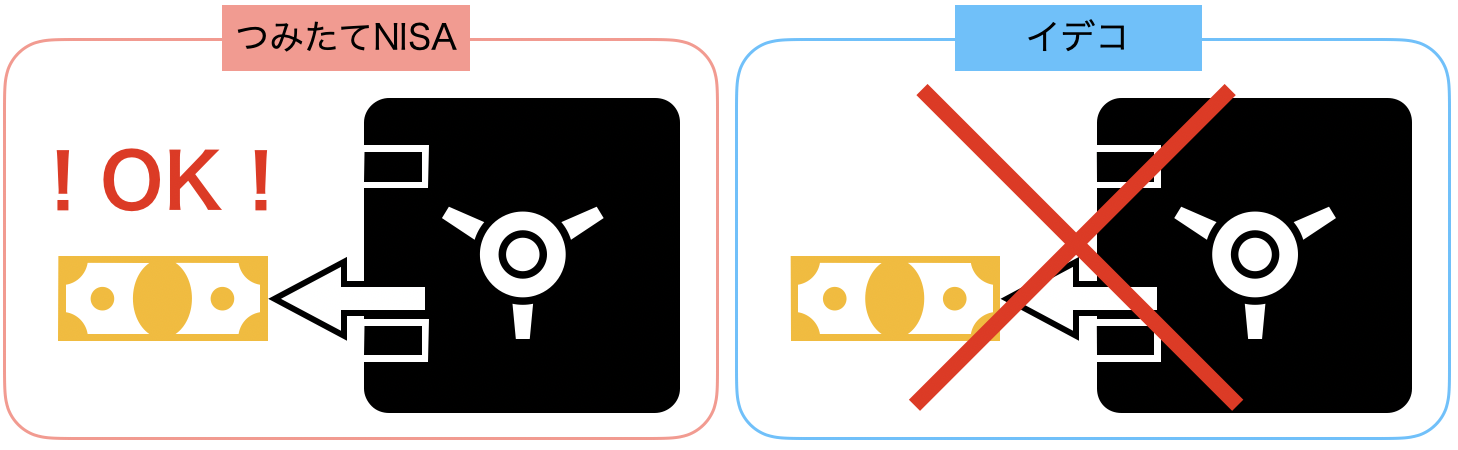

一方でつみたてNISAは積み立てたお金をいつでも自由に引き出せます!

イデコは原則60歳まで引き出せないので、途中で引き出せるとう自由度の高さはつみたてNIASの大きな特徴です。

このように、イデコとつみたてNISAには「節税効果」と「出金制限」に大きな違いがあることは最低限、理解しておきましょう!

一応参考までに他の細かい違いもお伝えします。項目多いですがその分図を頑張って作りましたので、理解はしやすいと思います!

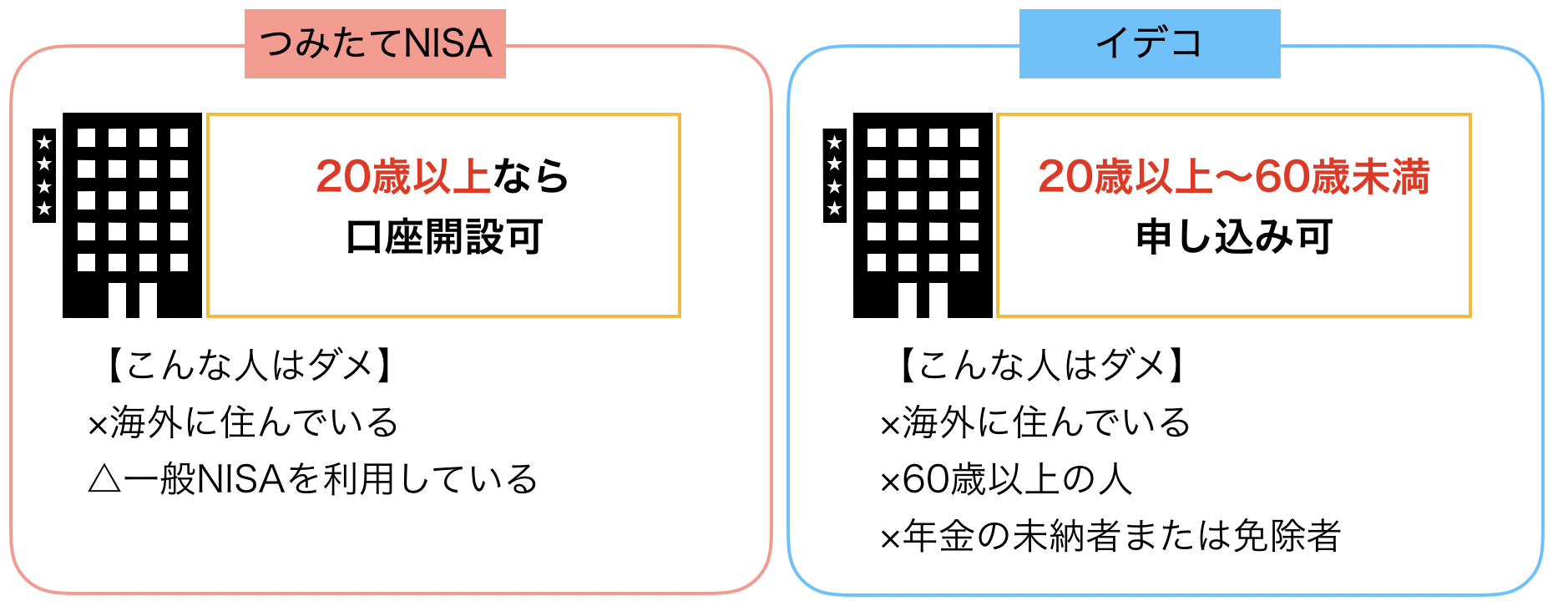

比較:加入条件

イデコは20歳以上60歳未満で日本に住んでいる人が対象。

つみたてNISAは20歳以上で日本に住んでいる人なら誰でもOKです!

【加入条件について】

※一般NISAを利用している人は「まだ一般NISA枠を利用していない人」に限り、同じ年中につみたてNISAへの変更が可能です。

一度でも一般NISAを利用してしまうと、来年まではつみたてNISAに変更できないということです!

また、60歳以上の人はつみたてNISA一択となります。

比較:拠出額と投資枠

投資枠:年間40万円まで

月額:3.33万円が上限

最低100円から可能

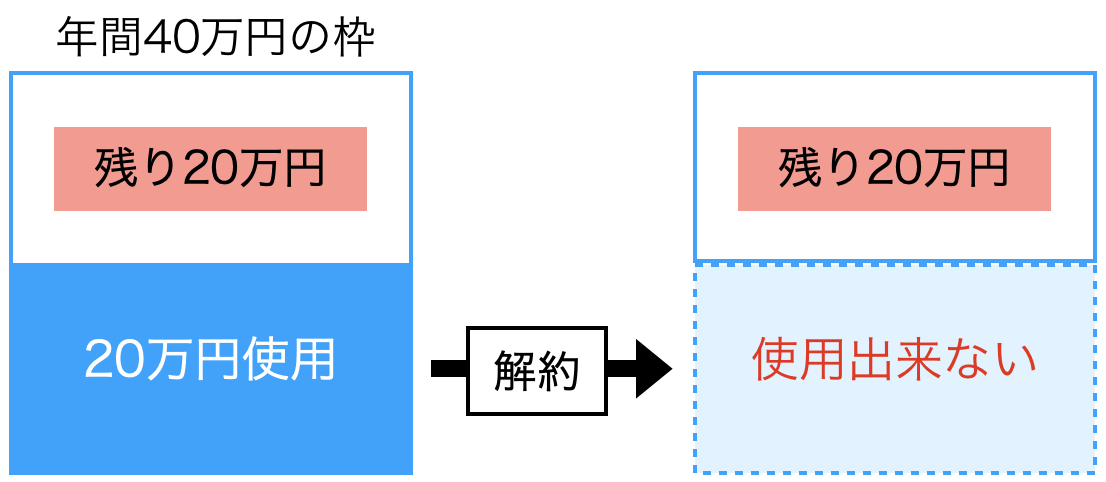

つみたてNISAの年間の投資枠40万円は使い切りという点に注意が必要です。

【使い切りのイメージ図】

一度解約しても枠の再利用は出来ません。

最低100円から出来るのはつみたてNISAの魅力的なところですね!

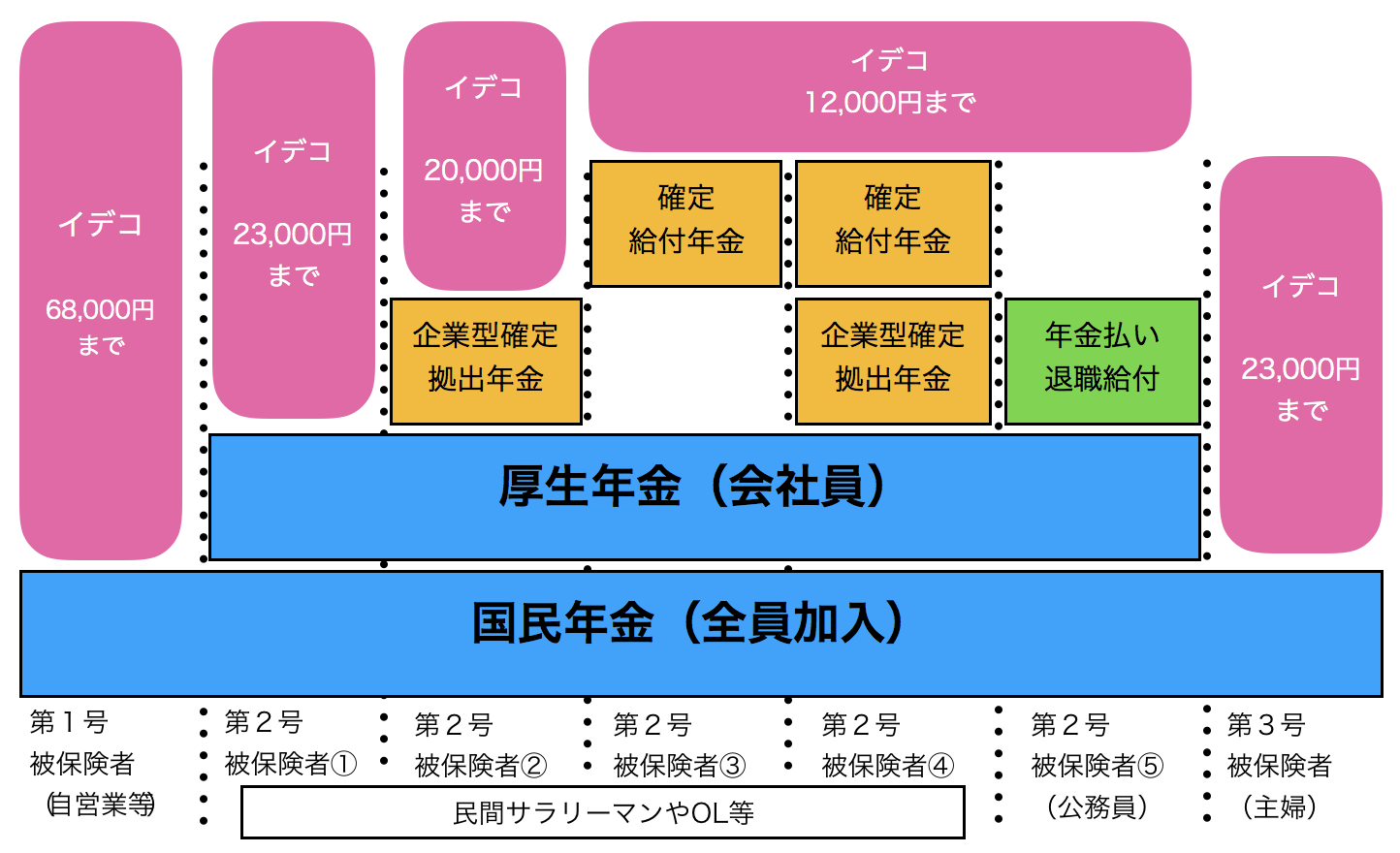

拠出限度額:加入者によって異なる

最低5000円から可能

イデコの場合は人によって拠出の限度額が異なります。

【イデコの拠出限度額のイメージ図】

毎月の掛金は最大12,000円〜最大68,000円です。

ご自身の加入している年金制度によって条件が変わってきます。

【年金制度の種類】

・国民年金

・厚生年金

・厚生年金+企業年金

・厚生年金+年金払い退職金

上の図のピンク色のブロックに書かれた金額が加入者別の最大拠出金額を表しています。

つみたてNISAは100円〜33,300円の範囲内で指定できる

イデコは最低5,000円からで、上限は加入者によって異なる

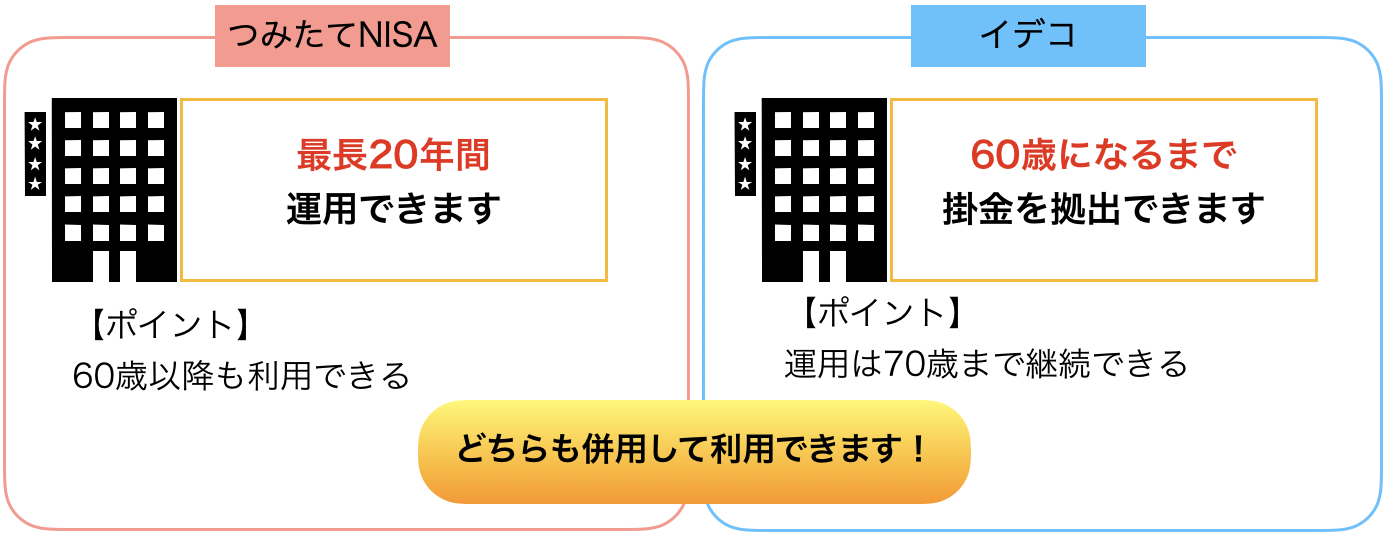

比較:運用期間

アトフジ

アトフジ

つみたてNISAは60歳以降でも積み立てを続けることができるため、60歳に近い方にはありがたい制度です。

逆に若い方で長期間運用しお金を増やしてきたい人にとってはイデコの方が魅了があるでしょう。

ちなみにどちらの制度も併用して利用することが可能です!

20年以上積立したい人はイデコ

20年以上積立しない、またはイデコの積立上限が低い人はつみたてNISA

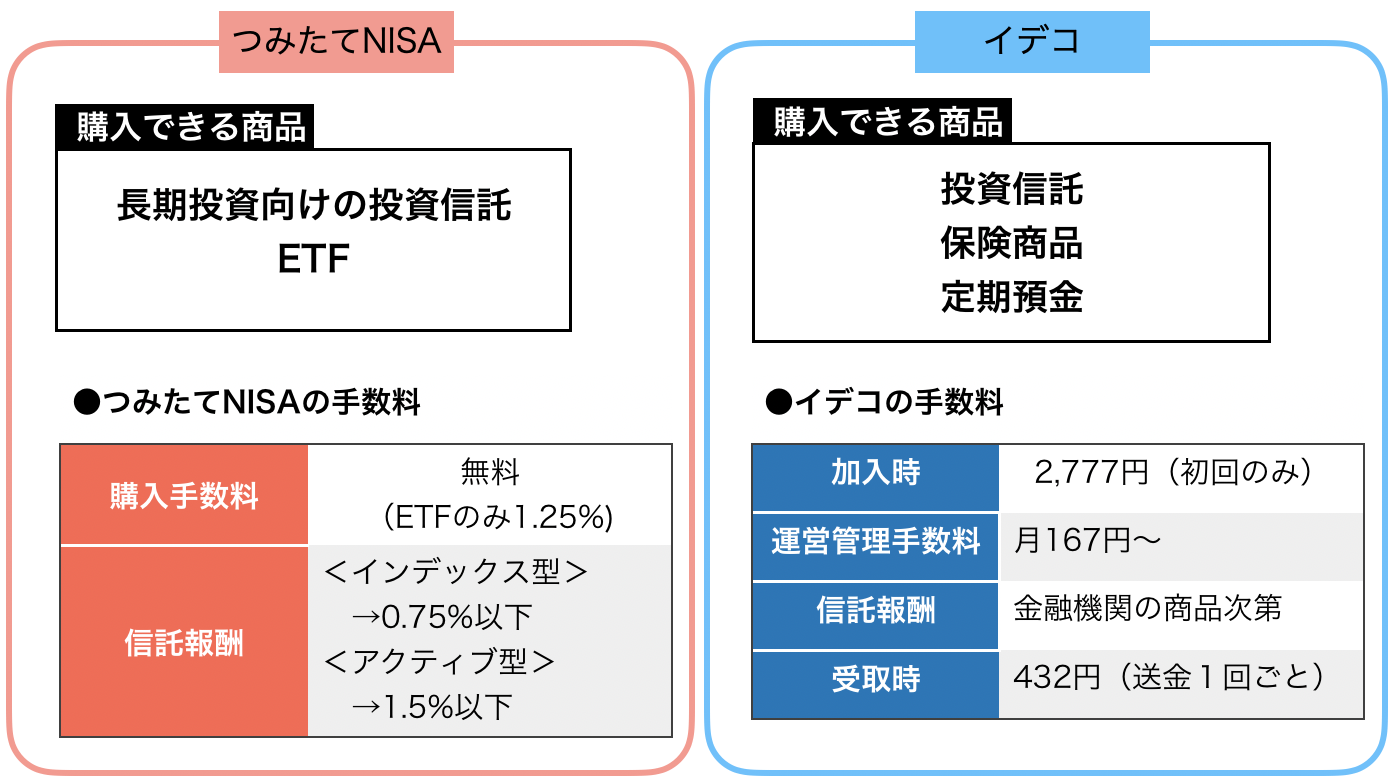

比較:投資商品と手数料

アトフジ

アトフジ

商品の種類や数が多いのはイデコ。つみたてNISAは金融庁が厳選した商品なので、初心者でも商品選びしやすいです。

運用コスト面で見てもつみたてNISAの方が有利ですね!

商品数の多さではイデコ

手数料の安さではつみたてNISA

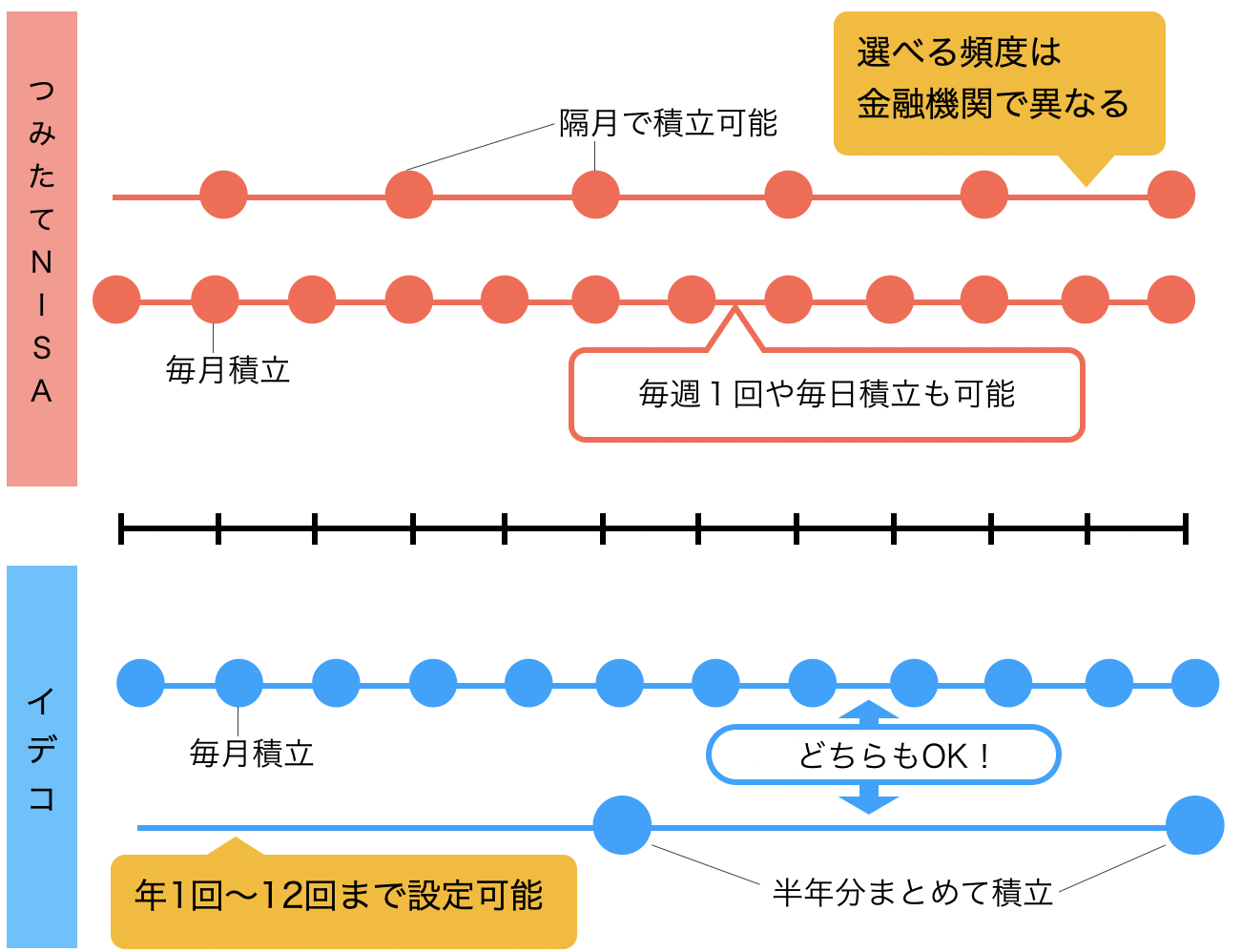

比較:投資方法

アトフジ

アトフジ

つみたてNISAの方が投資方法の自由度は高いです!

ボーナス時にどにまとめて払いたい方はイデコがいいでしょう!

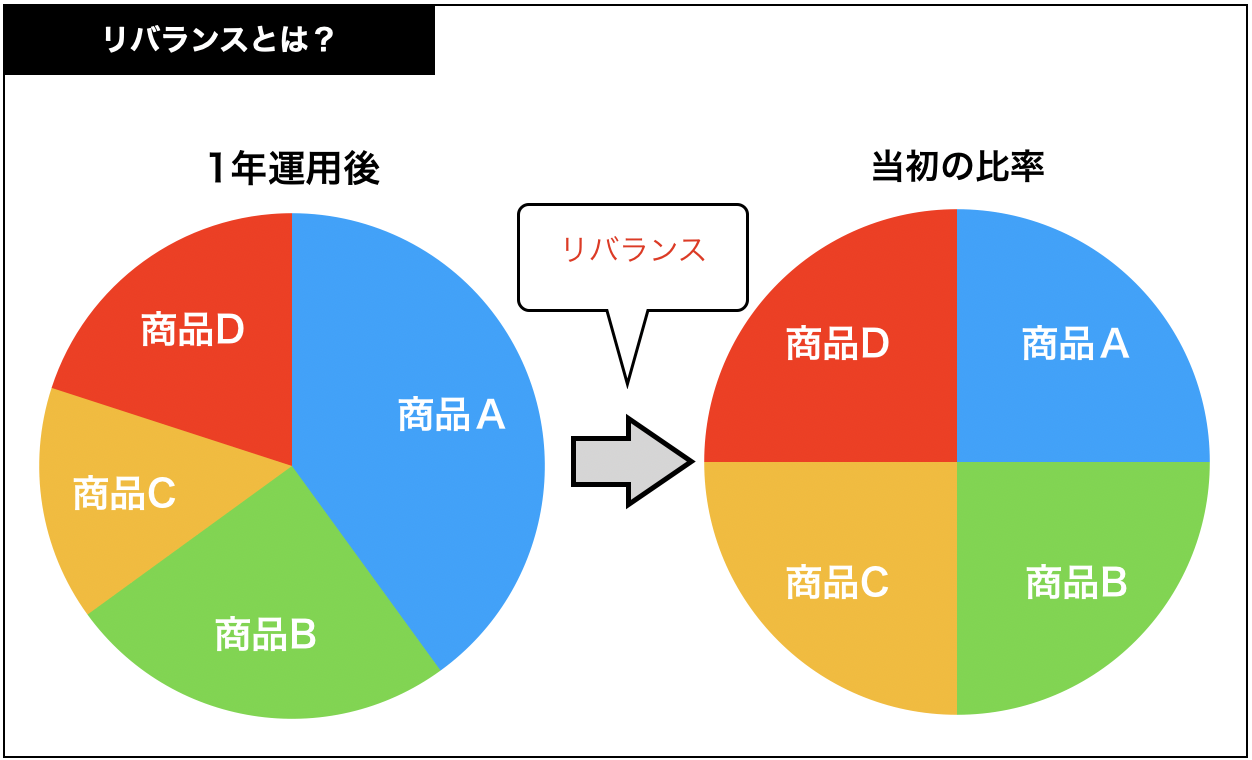

比較:リバランスの上限

リバランスとは、運用開始後しばらくして崩れてしまった資産配分を、一部の商品を売ったり買ったりしてバランスを整えることを言います。

資産を分配して投資する場合には「リバランス」をする事で投資成果が向上すると言われています!

イデコの場合は上限なくリバランスが可能ですが、つみたてNISAの場合は未使用の非課税枠の範囲内しかリバランスができません。

非課税枠は一度利用したら解約しても元に戻りませんからね!

積極的にリバランスしたい方はイデコ

以上がイデコとつみたてNISAの大まかな違いです!

スポンサーリンク

イデコのメリット・デメリット

2つの制度の違いから見えてきた「メリット」「デメリット」をまとめます。

- 税制面では「所得控除」の効果で圧倒的にお得

- 加入年齢によっては40年以上の運用が可能

- 選べる商品の種類がつみたてNISAより多い

- 預金での運用も可能

- 60歳まで使いたくない人には最適

- 運用商品の売買が気楽にできる

- 受取方法を3種類から選べる

- 60歳までに使う可能性のある人には向かない

- 運営管理手数料が発生する

- 運用商品が多くて選ぶのが大変

- 60歳に近い人には利用しにくい

つみたてNISAのメリット・デメリット

イデコと比較したつみたてNISAのメリット・デメリットがこちら。

- 途中で使いたい方には安心

- 最低100円から投資ができる

- 運用商品が厳選されていて初心者にも優しい

- 運用コストはイデコよりも低い

- 人によってはイデコよりも拠出限度額が多い

- 60歳に近い人も最長で20年間の運用が可能

- イデコに比べ節税効果は運用益が非課税なだけ

- 頻繁に商品を売ったり買ったりは出来ない

- 途中でおろせてしまうのは人によってはデメリット

- 受取方法は一括受取だけ

目的や状況に応じた利用方法の提案

ここまで2つ制度の違いやメリット、デメリットを紹介してきましたが、中には「どちらの制度が自分に合っているか」見えてきた人もいるのではないかと思います。

参考までに、2つの制度を上手に利用するための、目的と状況に応じた利用方法をご提案します。

将来の年金準備が目的の方

まずはイデコを最大限に活用しましょう!

年金準備のためなので「引き出し制限」のあるイデコが最適です。

よく「節税効果の恩恵が受けられない専業主婦はつみたてNISAがオススメ」とありますが、個人的にはオススメではありません…

専業主婦だって目的が年金準備であればイデコを活用すべきです!

そしてイデコだけでは年金準備として不足する場合には積極的につみたてNISAを利用しましょう。

その場合もなるべく途中で引き出さないよう注意が必要です。

個人的にオススメなのは、イデコの税金で浮いた分をつみたてNISAに回すという方法です!

せっかく節税できたお金を使ってしまっては勿体ないですし、投資に回せば浮いた分のお金をさらに増やせるかもしれません。

年金が目的であれば両方の制度を最大限に有効活用できるよう検討しましょう。

単純に節税目的の方

これは分かりきっていますね。イデコを利用しましょう!

ただし60歳まで引き出せない事だけは頭に入れておきましょう。

運用商品も元本割れしたくないと思う方は、定期預金がオススメです。

保険は、満期前に解約すると「解約控除」という手数料が引かれ、元本割れする可能性がありますので!

フリーで働いてるブロガーさんなどの個人事業主の方

厚生年金に加入していない個人事業主は、会社員に比べて将来もらえる年金がかなり少ないです。

年金の事だけ考えれば「イデコ+つみたてNISA」ダブルに利用して準備をすることが正解でしょう。

ですが、サラリーマンの固定給とは違い、やっている事業によっては売上の波があるのも個人事業主の大きな特徴。

なので60歳まで引き出せないイデコへ毎月68,000円の掛金を拠出するということは、資金繰りの面で若干の懸念があります。

事業費の決済に手元のお金が足りなかったら洒落になりませんからね…!

個人事業主の場合は、会社員と違って節税方法がいくつかあります。

・経費への計上

・小規模企業共済

・青色申告控除の適用

・専従者給与の支給 etc..

うまく活用すれば、イデコに入らずとも十分節税対策出来てしまっている人もいると思います。

したがって、個人事業主の方はまずつみたてNISAを利用することをオススメします。

もしイデコに加入する場合は、資金繰りと税金の支払い状況のバランスをみながら加入するといいでしょう。

もちろん資金に余裕があり、税金もかかって仕方ない!という方は両方加入してOKです。

子育てなどで家計に余裕がない方

例えば、毎月5,000円の拠出がどうしても難しい…

という方はイデコを無理に利用するのはやめましょう。

途中で引き出せないから何かあった時に困ってしまいます。

また、つみたてNISAは月100円から可能ですが、運用商品が投資信託・ETFしかないため、運用状況によっては投資した元本を下回る可能性があることも十分に気をつける必要があります。

使う予定のない余裕資金であれば問題はないですが、家計か苦しい中で無理に投資へ回す必要はないと思います。

それよりもまず「家計の見直し」を行い家計のスリム化を図るべきでしょう!

まずは支出を減らし貯金から始めましょう。

そしてある程度貯金が貯まってきた段階で、イデコやつみたてNISAへ挑戦するといいと思います。

ある程度の貯金は個人の感覚にもよりますが、僕の意見では「給料の3ヶ月分」程度は貯金で持っておくと安心できます。

結局どっちにすればいいかわからない!

こんな方はイデコとつみたてNISA両方使うのもアリです。

自分が毎月積み立て出来る金額のうち半分をイデコに、そしてもう半分をつみたてNISAへ、それぞれに積み立てをしていくのです。

この方法であれば、節税効果も得られますし「いつでも引き出せる」という安心感を持って運用することが可能です!

まとめ

少し長くなりましたが、全体のまとめです。

まず、この2つの制度を選択する場合は「なんのために資産運用をするか=目的」を考えましょう。

将来の年金準備が目的であれば優先的にイデコを利用すべきです

例えば、資産運用に興味があってどんなものか試したいという考えであれば、つみたてNISAから試すのもアリです!

僕のお客様には、つみたてNISAを利用して教育費の準備をしたいという人もいるため、やはりなにを目的にするかによって使うべき制度も分かれてくると思います。

ただし、自分がどちらの制度の方が適しいるかは、自分自身の置かれている状況で変わってきます。

家計が苦しければ無理にイデコに入らない方がいいとうこともあるでしょう。

50歳後半の人はイデコは向かない!と言われますが、その人が高い税金を払っているのであればたとえ数年であってもイデコを利用するべきかもしれません。

それぞれの状況によって最適な制度は異なるため、目的と状況それぞれを総合的に判断して制度を利用することをオススメします。

最後は月並みなことしか言えませんでしたが、記事を読んでくれた方の資産形成に少しでもお役に立てれば嬉しいです。

最後まで読んでいただきありがとうございました。