こんにちは。イデコでコツコツ年金資金を準備しているアトフジです。

銀行員として8年間、個人資産相談業務に従事していますが、最近お客様からこんな質問を受けました。

「イデコって退職金があると税金が発生するって本当ですか?

非課税って言われてるのに、自分のお金に税金がかかるっておかしくいないですか?

おっしゃる通りです。僕も以前同じ疑問を持ちましたので。

そこで今回は上記質問に、FPとして僕が回答した内容を忘備録を兼ねてまとめました。

同じ疑問を持っている方、この事実を知っていて「対策法」を知りたい方にはオススメできる内容です。

スポンサーリンク

気になるところだけ読みたい方

イデコと退職金を同時に受け取ると税金が発生って本当?

結論から言えば、退職金とイデコの金額によっては税金が発生する可能性があります。

「可能性」なので、全ての人に発生する訳ではありません。

税金が発生する決定要因は3つあります。

- 退職金の金額

- イデコの元金+運用益

- 退職所得控除の額

3つの関係について順を追って説明します。

税金が掛かる理由は「課税の繰り延べ」にある

そもそもなぜ税金が掛かるのか?

疑問に思った方もいるかと思います。

最大の理由は「課税の繰り延べ(くりのべ)」にあります。

課税の繰り延べは専門用語でかなり分かりにくいと思いますので、簡単に説明します。

・課税の繰り延べについて

まず認識として「課税の繰り延べ=課税の先送り」と認識していただければOKです。

イデコ最大のメリットとして、掛金の所得控除がありますよね?

一年間で支払った掛金の合計額を所得から差し引くことができ、その分支払う税金が減るという素晴らしい制度です。

しかし、この制度に一点だけ落とし穴があります!

❌「控除による節税→非課税」

⭕️「控除による節税→課税されるのは受け取る時(先送り)」

例えば、イデコで年間20万円支払ったとすると、その年の所得から20万円引くことができます。

つまり「所得20万円分」については税金が発生していないということ。

では、この20万円については非課税になったのでしょうか?

実は、将来20万を受け取る時まで課税を先延ばししているだけなのです!

ここに「課税の繰り延べ」という落とし穴が潜んでいます。

イデコで受け取るタイミングは60歳以降。

つまり毎年毎年、支払った掛金分を「課税の先送り」にしていくと…

60歳以降に受け取る掛金全額が税金の対象となるのです!

さらにイデコでは投資信託による運用益が発生する場合もあります。

その場合は「掛金+運用益」が税金の対象となってしまします。

「それじゃ、イデコで運用しても税金とられるだけじゃん…」

と思ってしまいますが、その対策として「退職所得控除」が準備されています。

イデコと退職所得控除について

退職所得控除とは「退職金の一定金額までは非課税で受け取っていいですよ。」という税金を優遇する制度です。

ありがたい制度ですね。

一定金額とは下記の式で計算されます。

退職所得控除

=40万×20年+(70万×(勤続年数-20万))

勤続20年までは、勤続年数に40万を掛けた額。

勤続20年越えた年数については、70万円を掛けた額が控除金額として上乗せされます。

長く働いたことに対するご褒美ですね!

退職所得控除なので、基本的には会社から受け取る「退職金」が対象となりますが、イデコを60歳以降「一時金」として受け取る場合も退職所得控除の対象となるのです。

イデコの場合、勤続年数は掛金を支払った期間となります。

つまり、掛金を支払った期間が長ければ長いほど「退職所得控除」の金額は大きくなり有利です。

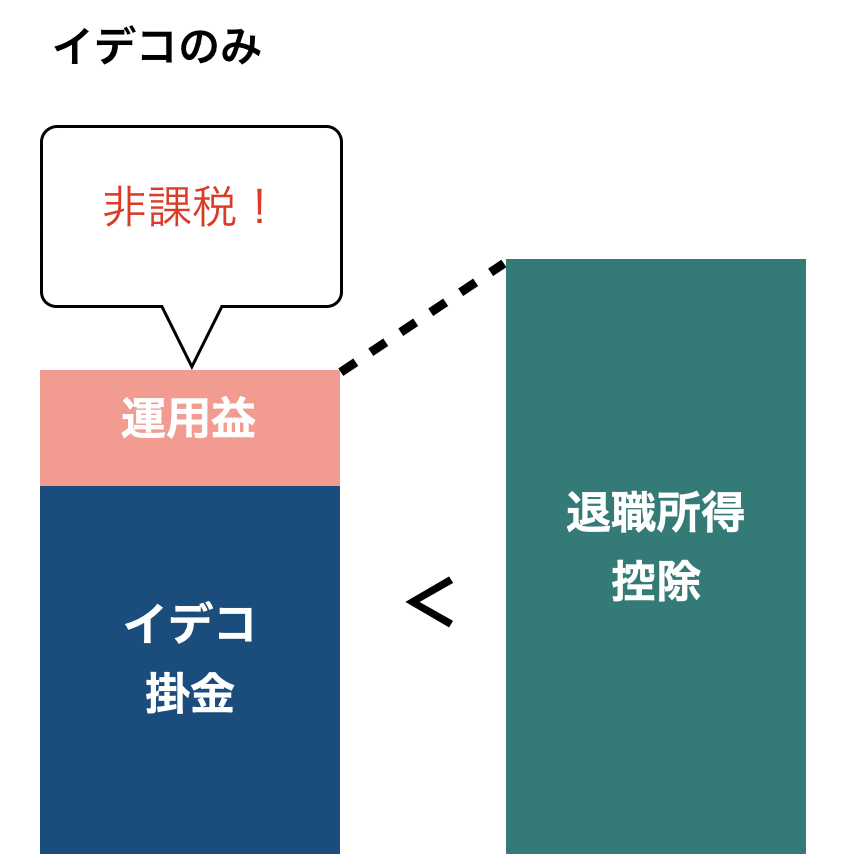

この仕組みにより、イデコの「掛金+運用益」が退職所得控除より少なければ税金が掛からずに受け取ることができます!

【イメージ図】

「イデコは受け取り時も非課税!!」

と言っているのはこの仕組みによるものです。

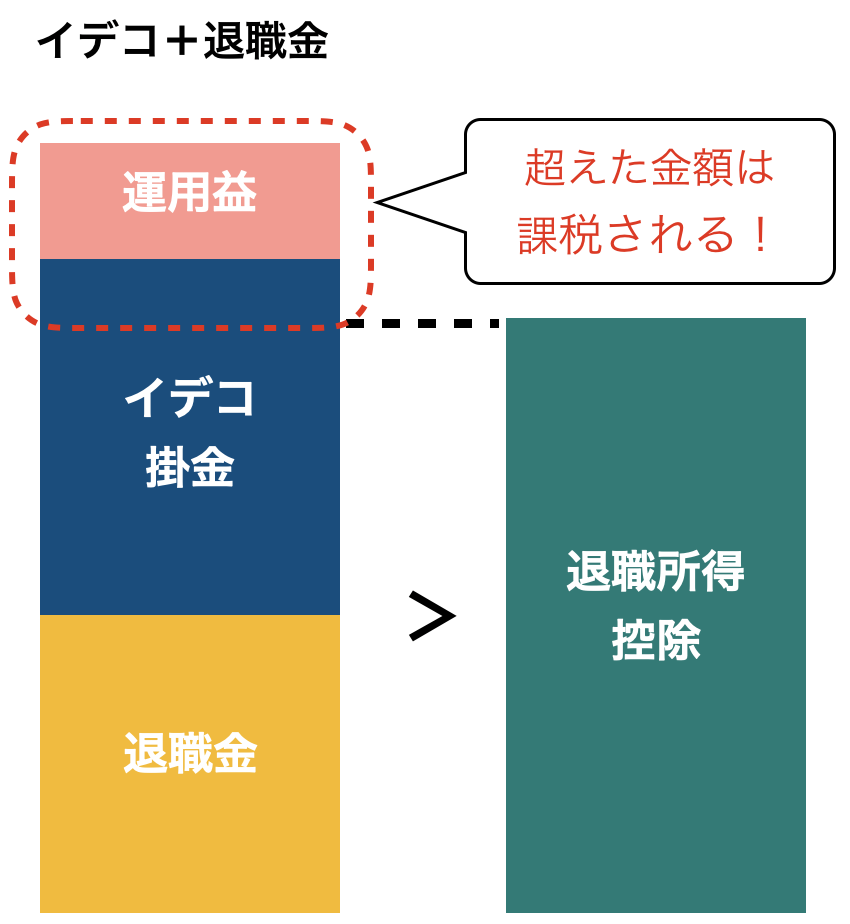

問題はイデコと退職金を同時に受け取った場合です。

イデコ+退職金が退職所得控除より多いと税金が発生してしまいます。

【イメージ図】

上の図のように、イデコ+退職金が退職所得控除を超えた場合は「超えた金額」は税金の対象となるのです!

税金を減らす3つの対策

せっかくイデコで運用して増えたお金に対して税金が掛かってしまっては悲しいですよね?

そこで本記事では「退職金のある人がイデコの支払う税金を減らす」3つの対策ををお伝えします。

対策方法は下記の3つです。

- 退職金を受け取った翌年以降にイデコを受け取る

- 退職金を受け取った後、65歳までイデコを年金として受け取る

- イデコを60歳で受け取った後、65歳で退職金を受け取る

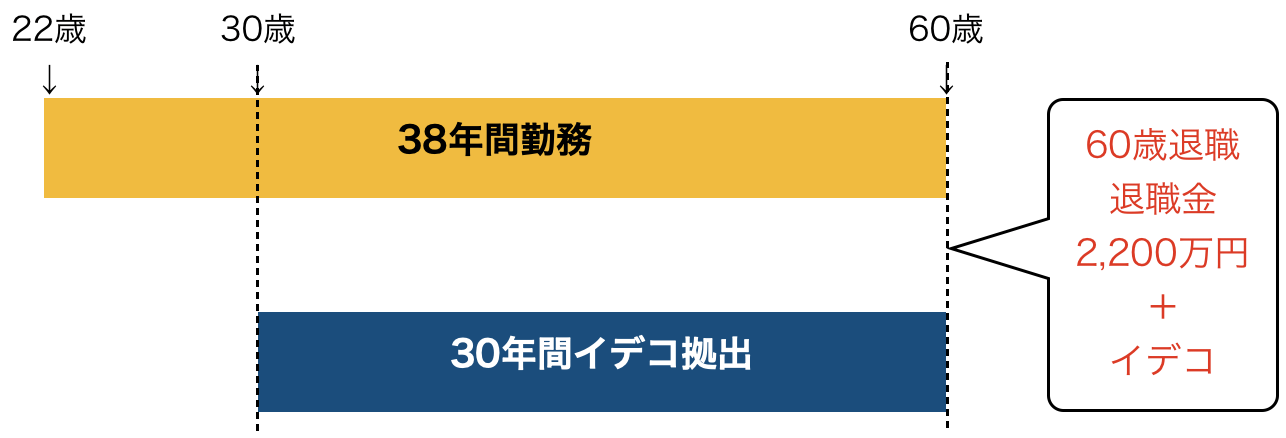

これから3つの対策について解説していきますが、イメージしやすいように具体的な金額で説明したいと思います。

【例題】

大卒で就職し60歳まで働いた場合

- 勤続年数38年

- 退職金2200万円

- イデコ月額23,000円

- 拠出期間は30歳から60歳までの30年間

イデコの運用条件

| 掛金 | 23,000円 |

| 年利回り | 3%で運用したと仮定 |

| 掛金合計 | 828万円 |

| 運用益 | 512万円 |

| 合計 | 1340万円 |

【イメージ図】

【退職所得控除の金額】

控除額:2060万円

式)40万円×20年 + 70万×(38年-20年)

※イデコの掛金拠出期間と勤続期間が完全に重複している場合は、長い方を採用し退職所得控除を計算します。

今回は38年で計算しています。

【60歳時点で同時に両方受け取った時の税金】

退職金:2200万円 イデコ:1340万円

合 計:3540万円

退職所得控除:2060万円

課税対象:740万円

式:(3540万円 – 2060万円)÷2 ※1

税金:180.6万円(所得税+住民税)

※1:退職金から退職所得控除を引いた金額を、さらに2分の1した金額が実際に課税される所得金額です。かなり優遇されているのです。

例題では、60歳時点で退職金とイデコを同時に受け取った場合、180.6万円の税金が発生することになります。

この税金が、これからお伝えする3つの対策により、いくらまで減らせるかを計算していきます。

対策1:退職金を受け取った翌年以降にイデコを一時金で受け取る

まず1つ目の対策として、一度60歳で退職金を受け取った後、翌年以降にイデコを一時金で受け取る方法です。

翌年以降とは、退職金を受け取った年の翌年1月1日以降を指します。

なので31年4月に退職金を受け取って、31年12月に受け取ると「同年」になりますのでご注意ください。

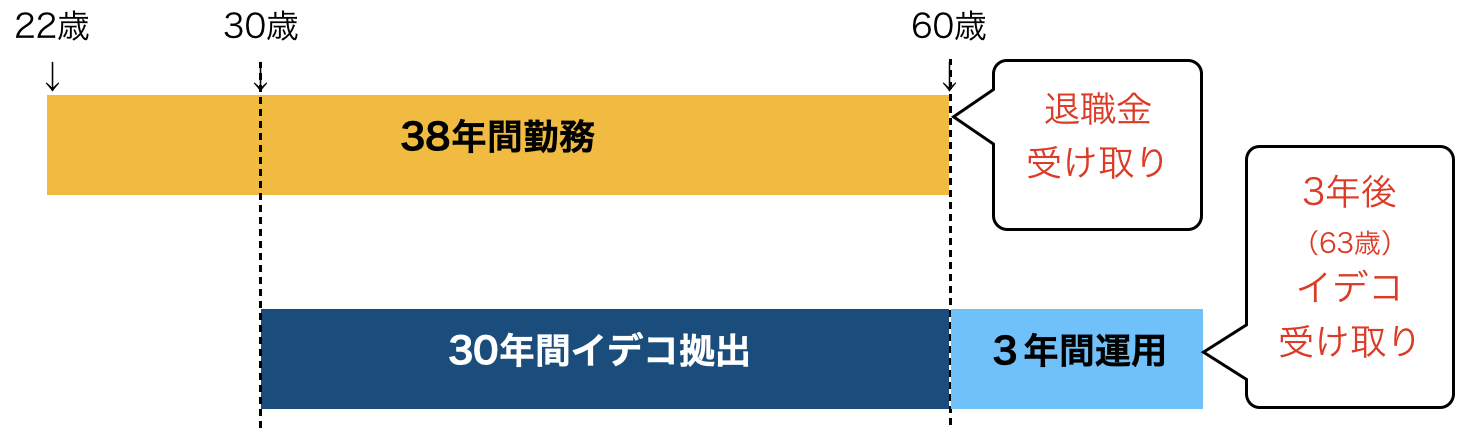

【イメージ図】

基本的に翌年以降ならいつでもいいので、仮に3年後と設定しました。

退職金とイデコを違う年に受け取った場合のルールとして下記のルールがあります。

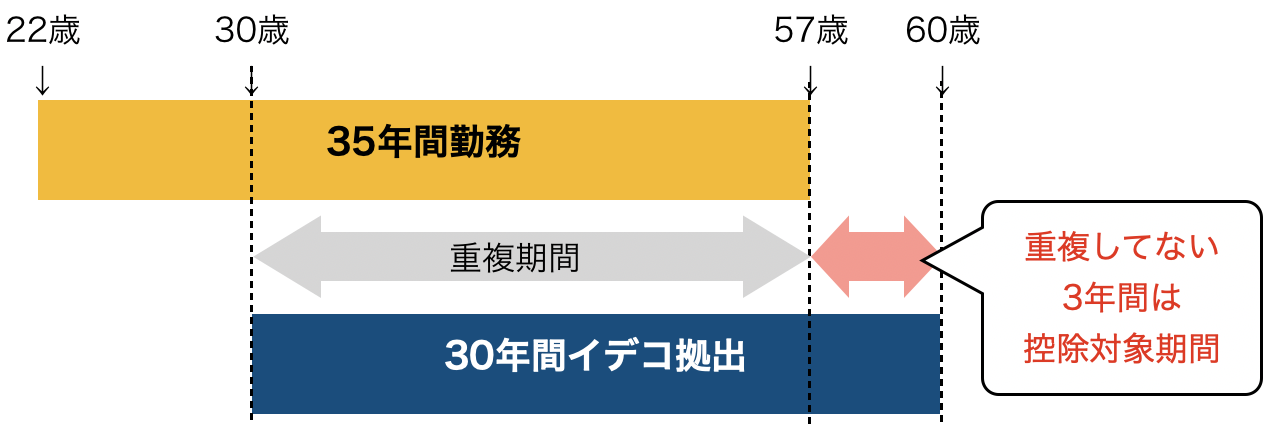

イデコで一時金を受け取った年以前14年以内に退職金を受け取っている場合は、加入期間が重複している年数を差し引いて計算する。

分かりにくいですよね…一応図を作ってみました↓

上の図の場合だと、30歳から57歳までは勤続年数と拠出期間が重複してますよね?

この場合、重複している期間(27年間)はイデコの掛金拠出期間30年間から差し引くことになりますので、イデコ受け取り時の退職所得控除を計算する際は、勤続年数は3年になります。

分かりにくいと思いますが、「退職金を受け取った後にイデコを受け取る場合には、イデコの退職所得控除は調整されてしまう」と認識しておけばOKです!

ちなみに今回の例題ではイデコの拠出期間が全て勤続期間に含まれています。

【再掲】

この場合は、イデコ拠出期間30年ー重複期間30年=0年

となり、イデコを一時金で受け取る際は「退職所得控除が受けられない!」と考えてしまうところですが、実は最低額として「80万円」の控除が受けられます。

実際に税金を計算してみます。

【対策1の方法で支払う税金】

【退職金にかかる税金】

退職金:2200万円

退職所得控除:2060万円

課税対象:70万円

退職金への税金:10.5万円(所得税+住民税)

【イデコにかかる税金】

イデコ:1340万円

退職所得控除:80万円

課税対象:630万円

イデコへの税金:146.25万円(所得税+住民税)

税金合計:156.75万円

となります。

つまり対策1の方法で受け取ることで、60歳時点で同時に一時金で受け取るよりも23.85万円支払う税金が安く済むことになります。

スポンサーリンク

対策2:退職金受け取り後、イデコを65歳まで年金で受け取る

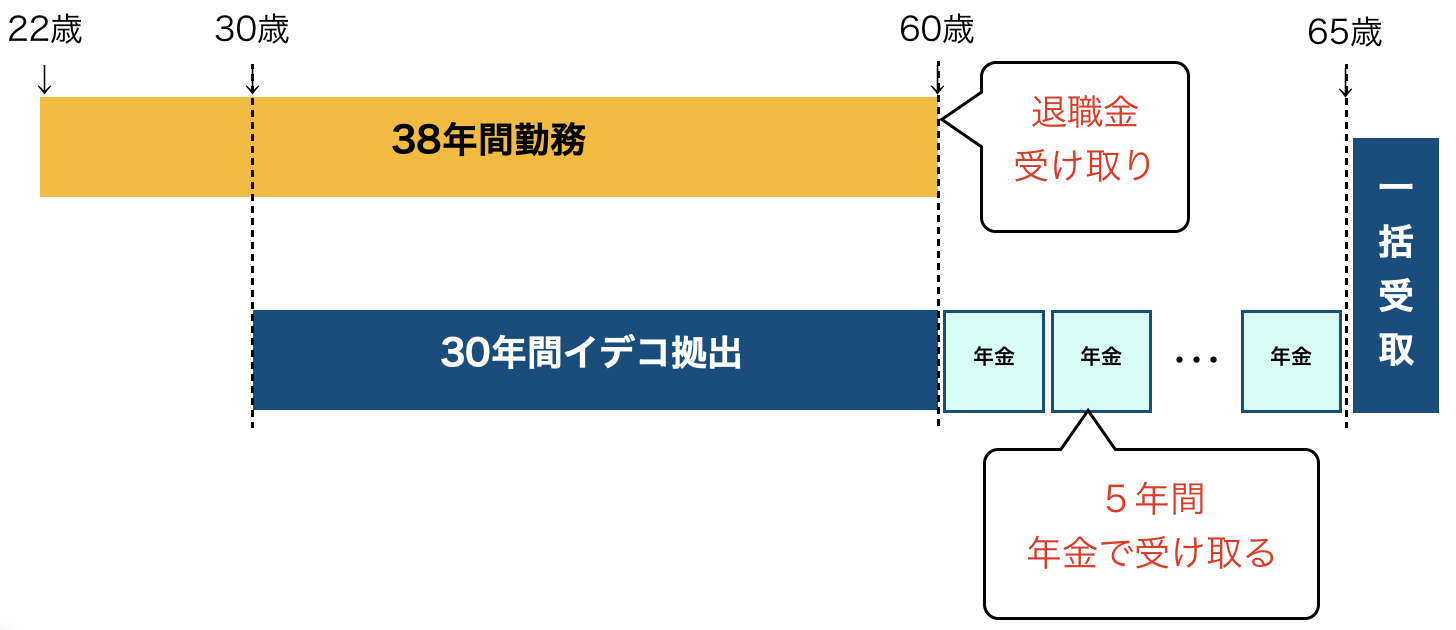

【イメージ図】

イデコを年金として受け取った場合は「公的年金等控除」の対象となります。

年金収入によって発生する税金は異なりますが、60歳〜65際未満の場合、年金収入の70万円までは非課税となるのが「公的年金等控除」の活用ポイントです。

現状の公的年金制度では、国民年金および厚生年金の受給開始年齢は65歳以降です。

※一部の男性や女性においては65歳以前に受給できる年金もありますが、若い世代の方は65歳以降となっています。

つまり、60歳から65歳の間は公的年金による収入は無いため、イデコの年金額が年額70万円以下であれば全額非課税で受け取れるのです!

もし仮に毎年70万円を5年間受け取った場合は、合計350万円を非課税で受け取ることが可能となります。

65歳以降は、公的年金等控除により120万円までは非課税となりますが、自分の公的年金が受給開始となるため、全額非課税で受け取れなくなる可能性が高いです。

一般的には、65歳時点でイデコを一時金受け取った方が「退職所得扱い」となり税金上は有利のため、今回の計算も65歳時点でイデコの残りを一時金受け取ったと仮定して計算してみます。

【対策2の方法で支払う税金】

【退職金にかかる税金】

退職金:2200万円

退職所得控除:2060万円

課税対象:70万円

退職金への税金:10.5万円(所得税+住民税)

【イデコ(年金収入)にかかる税金】

イデコ(年金収入):350万円(5年間合計)

公的年金等控除:350万円(5年間合計)

課税対象:0万円

イデコへの税金:0万円(所得税+住民税)

【イデコ(一時金)にかかる税金】

イデコ(一時金):990万円

式)1340万円-350万円

公的年金等控除:80万円

課税対象:455万円

イデコへの税金:93.75万円(所得税+住民税)

税金合計:104.25万円

となります。

つまり対策2の方法で受け取ることで、60歳時点で同時に一時金で受け取るよりも76.35万円支払う税金が安く済むことになります。

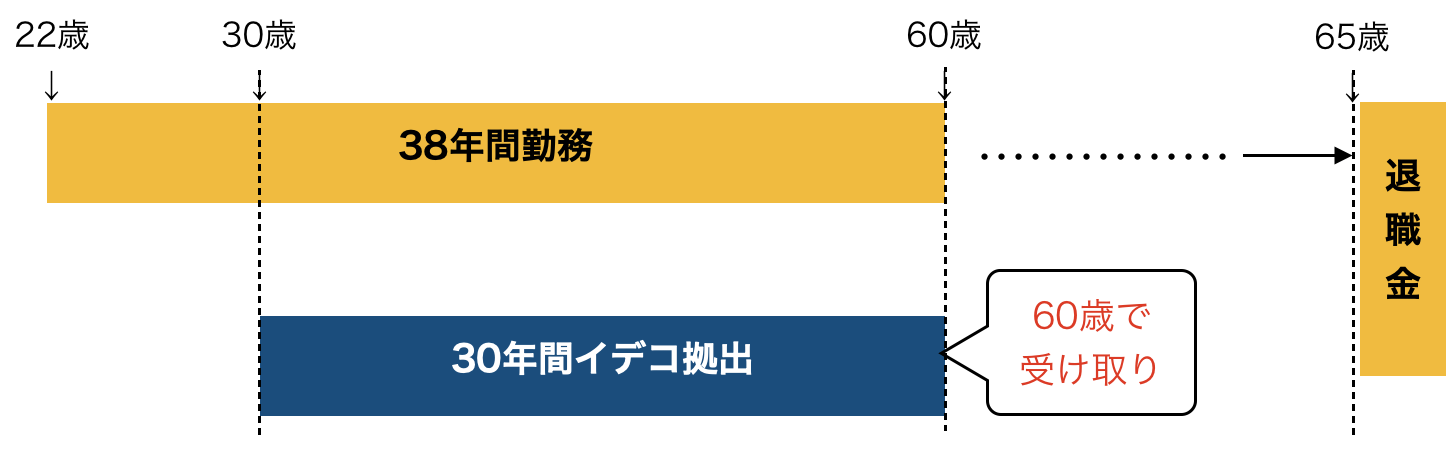

対策3:イデコを受け取った5年後に退職金を受け取る

イデコを受給してから5年経っていれば「5年経過措置」というものが使え、退職所得控除をダブルで受けることができます。

5年経過措置により、イデコ、退職金それぞれに対して退職所得控除を調整なしにフルで使えるため

イデコ

30年加入→1500万円まで非課税

退職金

38年勤続→2060万円まで非課税

となります。

【対策3の方法で支払う税金】

【退職金にかかる税金】

退職金:2200万円

退職所得控除:2060万円

課税対象:70万円

退職金への税金:10.5万円(所得税+住民税)

【イデコにかかる税金】

イデコ:1340万円

退職所得控除:1500万円

課税対象:0万円

イデコへの税金:0万円

税金合計:10.5万円

対策3で受け取った場合は、170.1万円もの節税効果が現れました!

ただ実際は、会社側が65歳まで退職金の支給を待ってくれるかとう問題もあるため現実的ではないかもしれません。

節税効果(まとめ)

長くなってしまったので各対策方法による節税効果をまとめておきます。

| 税金 | 節税効果 | |

| 60歳一括受取 | 180.6万円 | ー |

| 対策1 | 156.75万円 | 23.85万円 |

| 対策2 | 104.25万円 | 76.35万円 |

| 対策3 | 10.5万円 | 170.1万円 |

以上のように、受け取り方と時期を調整することにより、かなり大きい節税効果を上げられることがわかります。

ご自身の勤続年数や退職金の金額、イデコの運用状況によって「どの受け取り方がベスト」なのかはその時になってみないと分かりませんが、事前の知識として「受け取り方を工夫することで節税が可能」ということだけは頭の片隅に入れておくといいでしょう!

おまけ

ここまで読んでいただいた方は相当な疲労かと思いますが、実はもう一点だけお伝えしなければいけないことがあります。

「もう無理」という方は下記の注意点だけ覚えていただければと思います!

【注意点】

対策1の方法は退職金が少ない方はデメリットになる可能性が高い

数字で示します。

【例題】

大卒で就職し60歳まで働いた場合

- 勤続年数38年

- 退職金1500万円←先ほどより少ない

- イデコ月額23,000円

- 拠出期間は30歳から60歳までの30年間

イデコの運用条件(同上)

| 掛金 | 23,000円 |

| 年利回り | 3%で運用したと仮定 |

| 掛金合計 | 828万円 |

| 運用益 | 512万円 |

| 合計 | 1340万円 |

【60歳時点で同時に両方受け取った時の税金】

退職金:1500万円 イデコ:1340万円

合 計:2840万円

退職所得控除:2060万円

課税対象:390万円(2840万円-2060万円)

税金:74.25万円(所得税+住民税)

例題では、60歳時点で退職金とイデコを同時に受け取った場合、74.25万円の税金が発生することになります。

この税金が、対策1(退職金受け取りの翌年以降にイデコを一時金で受け取る)の場合どうなるか計算します。

【対策1のイメージ図(再掲)】

退職金とイデコを違う年に受け取った場合のルール(再掲)

イデコで一時金を受け取った年以前14年以内に退職金を受け取っている場合は、加入期間が重複している年数を差し引いて計算する。

上記のルールにより、先程の例ではイデコの退職所得控除は「最低額の80万円」でした。

しかし、退職金が少ない今回の例題ではイデコを受け取る時も退職所得控除を一部受けることができます。

理由は「退職所得控除の枠が使いきれていない」からです。

退職所得控除:2060万円

退職金:1500万円

→退職所得控除が560万円使い切れていない

この場合、本来の勤続年数は38年ですが「みなし勤続年数」として勤続年数を計算しなおします。

| 退職金の額 | みなし勤続年数 |

| 800万円以下の場合 | 退職金÷40万円 |

| 800万超の場合 | (退職金ー800万円)÷70万円+20 |

細かい計算はさておき…

今回の場合のみなし勤続年数は30年と計算されます!

本来38年間だった勤続年数が30年とみなされた訳ですが、その差8年間はどうなるのでしょう?

8年間という期間は「イデコでの退職所得計算上に利用していい」のです!

「退職金の計算上で控除しきれなかった控除額の一部はイデコに回していいですよ」ということですね。

その結果、今回のイデコ受け取り時の退職所得控除は320万円と計算できます。

【対策1の方法で支払う税金】

【退職金にかかる税金】

退職金:1500万円

退職所得控除:1500万円 ←30年で再計算

課税対象:0万円

退職金への税金:0万円

【イデコにかかる税金】

イデコ:1340万円

退職所得控除:320万円

式)40万円×8年

課税対象:510万円

イデコへの税金:110.25万円(所得税+住民税)

退職所得控除(勤続年数20年以下)

=40万×勤続年数

上記のようり、60歳到達時点でイデコと退職金を同時に受け取っていれば74.25万円の税金負担で済んだところを、受け取り時期をずらしたことで36万円も負担が増えています。

理由は退職所得控除を、退職金とイデコそれぞれに分割したことにより結果として退職所得控除の合計額が少なくなってしまったからです。

以上のことから、対策1においては退職金が少ない場合、損となる可能性も高いため十分い注意していただければと思います。

以上、とても長くなってしまいましたが最後まで読んでいただきありがとうございました!