こんにちは。アトフジです。

1級ファイナンシャルプランナーとして銀行で8年間、個人資産相談業務に携わっています。

そんな僕が今回は自分自身の「夫婦の老後」についてプランニングした結果「イデコに夫婦で加入した話」をご紹介します。

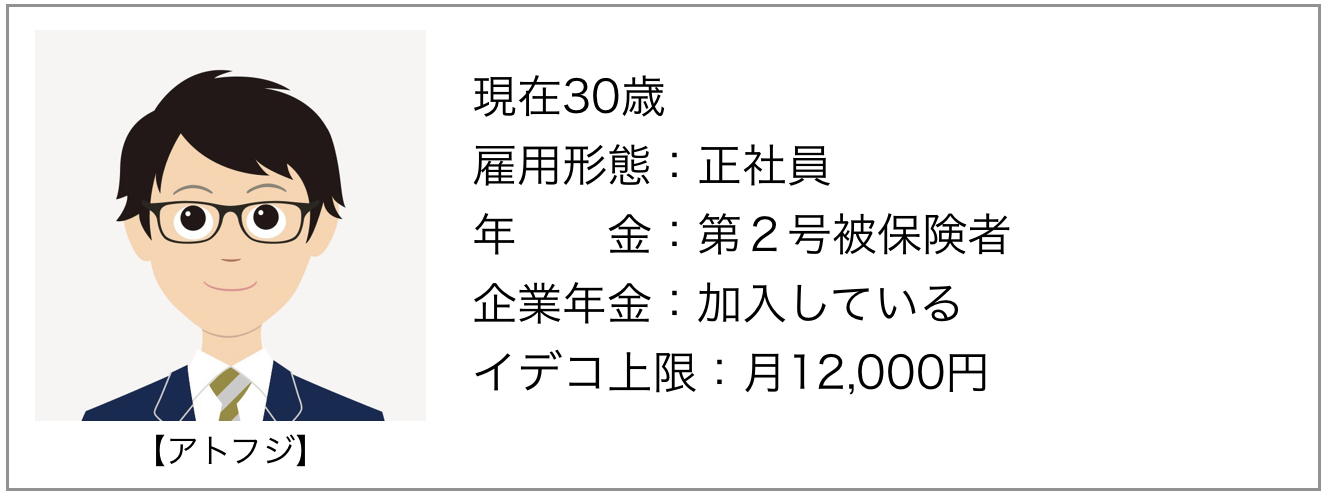

アトフジ

アトフジ

夫婦でイデコに入ろうか検討している人向けて書いています。特に、僕と同じ境遇の方=妻が夫の扶養家族になっているケースの方は参考になるかと思います!

是非一読してみてください。

【本記事の内容】

- 僕が夫婦で加入した理由

- 雇用形態で考える夫婦でイデコについて

- 選んだ商品の紹介

スポンサーリンク

気になるところだけ読みたい方

僕が夫婦で加入した理由

一番の理由はやはり「夫婦の老後」のためです。

自分と妻の年金を計算した時に全然足りない!!と思ったからです。

アトフジ家について簡単にお伝えします。

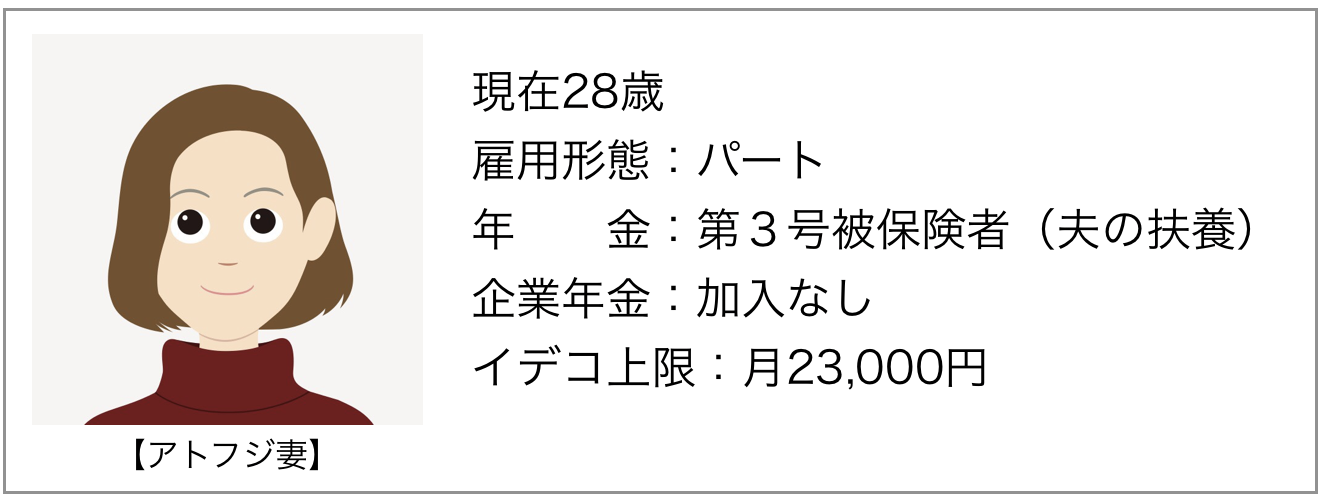

共働きではありますが、妻はアトフジの扶養の範囲内でパートとして働いています。

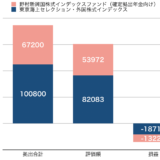

- アトフジの年金額「約174万円」

- アトフジ妻の年金額概算「約88万円」

※ここでは詳しい計算方法は割愛します。

計算した結果、アトフジ家の年金は二人合計で約262万円、月々で考えると約21.8万円でした。

暮らせない訳ではないですが、総務省が発表してる家計調査によると65歳以降の生活費は約25万円です。

将来的に年金が減額される可能性も高いため、将来を見据えると…全然足りません!!

そうは言ってもバラ色のセカンドライフを送りたいじゃないですか!!

美味しいもの食べたり、旅行に行ったり、ゆっくりと美味しいコーヒーを飲んで本を読んだり…

30歳が「バラ色のセカンドライフ」ってどれだけジジくさいんだと思うかもしれませんが、これはある意味職業病でしょう笑

かと言ってすぐに加入を決めた訳ではなく、あれやこれやと悩んだのも事実です。

お金の問題ですからね!

参考までに、僕がどのような点について悩んだかを挙げておきます!

パートの妻にはイデコの節税効果が無い

一番はこれです。

イデコ最大の特徴である「所得控除」による節税メリットがパート・専業主婦の方には無いんです。

【この悩みに対する落とし所】

- イデコには運用時と受取時にも十分な節税効果がある。

- 節税目的ではなく年金準備が一番の目的である。

つみたてNISAでもいいんじゃないか?

実際、他のブログでは、専業主婦・パートの優先順位は「つみたてNISA」が先で、補助的にイデコを利用する方が良い

ということが書いてありました。

確かに拠出時の節税効果が無い点を除けば、イデコとつみたてNISAは非常に似ています。

しかもつみたてNISAはイデコとは違い60歳前であっても自由におろして使うことができるため、正直魅了的でどちらにしようか悩みました。

【この悩みに対する落とし所】

- 途中でおろせてしまっては年金準備の意味がない

- 妻が正社員になる可能性もあることを考えればイデコでも良い

子供ができたら教育費でイデコどころではない?

こちらも頭をよぎりましたが、イデコは幸い拠出額をゼロ円に設定する事も可能。

その場合も運用自体は続けてくれるため、苦しくなったら掛金を止めればいいだけの話だったので、一瞬思い悩んで解決しました。

【この悩みに対する落とし所】

- 家計が苦しくなったら掛金をゼロにすれば良い

- 逆にできるときにやっておかないと、いつまで経ってもできない

このように、僕もあれやこれや悩んだ末に夫婦2人で加入する事を決めました!

もしお悩みの方は、ぜひ2人でしっかりと将来を見据えて話し合ってみてください^^

ところで色々考え過ぎた結果、夫婦のイデコに関する僕の見識は非常に高まったと思います笑

その成果と言ってはちょっと大袈裟ですが「夫婦の雇用形態別にみたイデコ」について考察してみます。

※興味の無い方は飛ばしてください。ちなみに僕と妻が選んだ商品は本記事最後に紹介しています。

スポンサーリンク

雇用形態別にみたイデコについての考察

イデコに加入すると行っても夫婦の雇用形態によって全然状況は変わってくると思います。

あくまで個人的な見解ですが、一人のファイナンシャルプランナーとしての意見として参考になればと思います。

二人とも正社員で共働き

二人ともイデコを最大限に活用すべし!

拠出時・運用時・受取時の3つの節税効果でかなり運用効率が高まります。

アトフジ

アトフジ

このケースの場合、夫には扶養控除や住宅ローン控除があって所得税、住民税が安い一方で、妻の税率が高いという可能性もあります。その場合妻がイデコに入ることによって節税効果が高まるためオススメです!

夫は正社員、妻はギリギリ年収103万以下

よく103万の壁って聞いたことありませんか?

妻の年収が103万円を超えると、妻に所得税と住民税が発生します。なので103万を越さないように働いてるパートの方は多いのではないでしょうか。

そんな方に朗報です!

イデコを活用すれば103万の壁を突破できます!

え?どうゆうこと?と思う方は下の式を見ればわかります。

妻の収入ーイデコ拠出額 ⇦ 103万以下になればOK!

妻の収入が103万を超えていても、イデコに掛金を拠出することでその分年収から控除でき、103万以下という条件を満たすことができます。

もし103万を意識して、労働時間を調整している人がいたらオススメの活用方法ですね!

※ちなみに130万の壁についてはイデコでは突破できませんのでご注意ください。

妻の収入が130万円を超えると、夫の扶養から外れ「国民年金保険料」「国民健康保険料」を支払う義務が発生するため、130万以下というのも妻の年収の一つの目安となっています。

夫が個人事業主、妻も手伝い

この場合は満額68,000円やりましょう!と言いたいところですが、個人事業主は会社員と比べ一般的に社会保障の観点で手当てが薄いです。

例えば、働けなくなった時にもらえる傷病手当金など。

民間の保険にどれだけ加入しているかにもよりますが、個人事業主の方は「手元」にある程度の現金を置いておくことを優先した方がいいと思います。

もし将来の年金準備をしたいと思った場合は、それこそ「つみたてNISA」を活用するといいのではないでしょうか!

途中でおろせるのは心強いですからね!

アトフジ

アトフジ

イデコ拠出時の非課税に魅力を感じている場合は、小規模企業共済で代用ができます。

小規模企業共済であれば「任意解約」も可能なためオススメです!

小規模企業共済についてはこちら

少し脱線してしまいましたが、参考になれば嬉しいです。

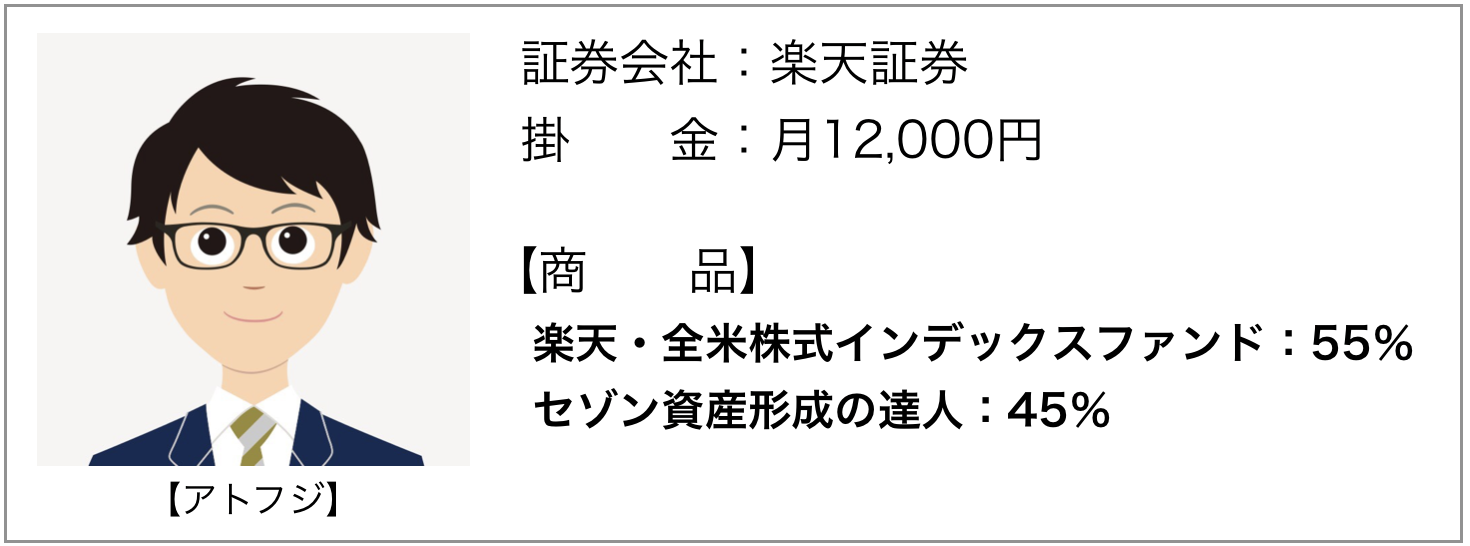

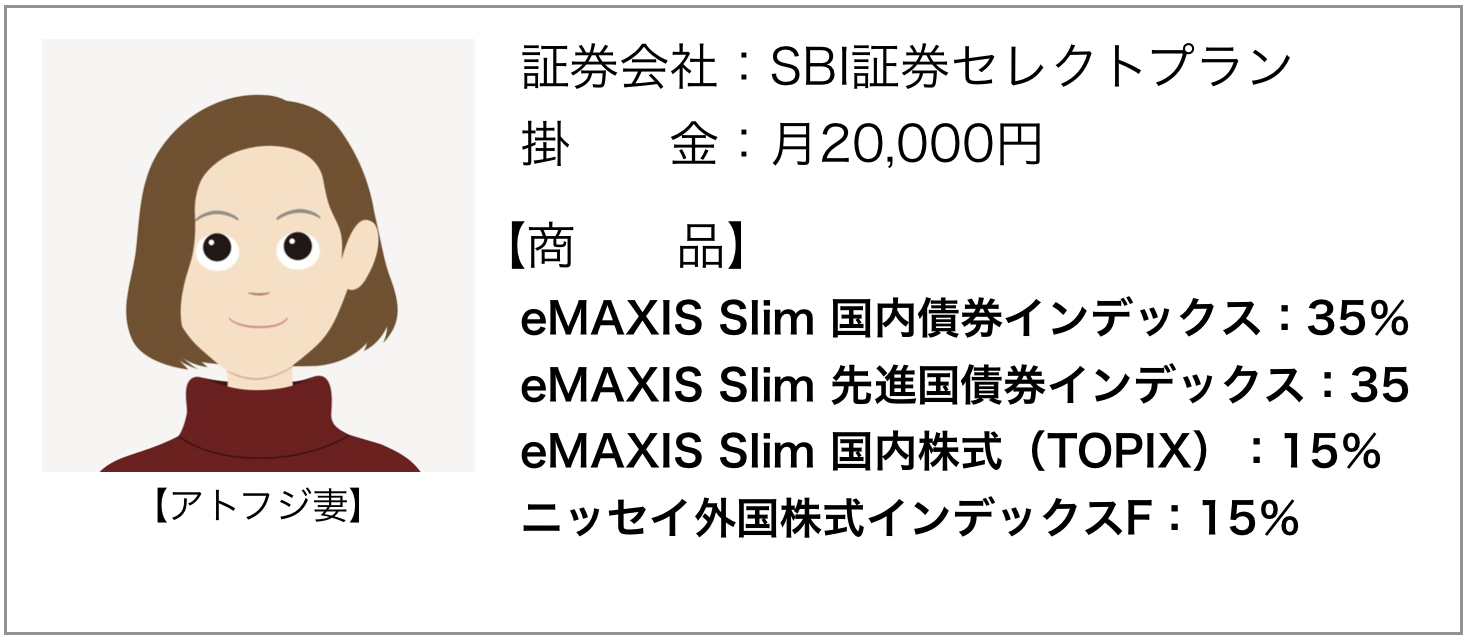

僕と妻が選んだ商品について

実際に選んだ商品について紹介します。

【商品選択の理由】

最大リターンを追求した商品たち

【楽天証券の理由】

楽天・全米株式インデックスファンドを選択したかったから

理由についてはこちらに詳しく書いています。

参考:【イデコ】楽天証券のおすすめ商品2019年|FPが実際に選んだ2つの商品は?

【商品選択の理由】

安全重視で商品を選択

妻の安全思考に合わせた選択です。やはり女性はリスクを避けたい方が多いと思います。

【SBI証券の理由】

圧倒的に低コストの商品が揃っていたから

おそらく現時点でSBI証券セレクトプランは「低コスト+個性豊かな商品」が揃った最強のラインナップです。

選定理由については二人とも「どれだけのリターンを求めるか」で選択しています。

- 最大リターンを求めるタイプ

- リターン重視タイプ

- バランス重視タイプ

- 安全性重視タイプ

- 絶対損したくないタイプ

- ほったらかしタイプ

それぞれ6タイプの違いは「どのように資産を組み合わせポートフォリオを構築するか」という点です。

自分自身に当てはまるタイプの資産組み合わせを確認したい方は是非こちらの記事を参考にしてみてください。

参考:iDeCo(イデコ )で運用:タイプ別のおすすめ資産組み合わせ6選!【決定版】

以上、夫婦でイデコに加入した理由と選択肢した商品の紹介でした!

是非、イデコによる早めの準備でバラ色の老後を目指しましょう笑

最後まで読んでいただきありがとうございました!