アトフジ

アトフジ

イデコに加入したはいいものの、自分はいくら節税されるんだろう?

控除証明書が届いたけど、節税金額って計算出来ないのかな?

公式HPの節税シミュレーションは正しいか自分で確認してみたい!

こういった疑問にお答えします。

FP1級技能士のアトフジです。イデコに加入する時や、控除証明書が届いたお客様から「いくら節税になるの?」といった質問をよく受けます。

イデコのチラシやPRサイトで目安となる節税金額は書いてありますが、実際自分がいくら節税できるのか、なかなか分からないものです。

そこで本記事では「源泉徴収票」から簡単に節税金額を計算する方法を紹介します。

【本記事の内容】

- 源泉徴収票から課税所得金額を計算

- 自分の税率を確認

- 控除証明書から節税額を算出

スポンサーリンク

気になるところだけ読みたい方

源泉徴収票から課税所得金額を計算

お手元に源泉徴収があれば、是非ご準備を!

「無い!」という方も、源泉徴収票のサンプルを使い説明しますので安心してください。

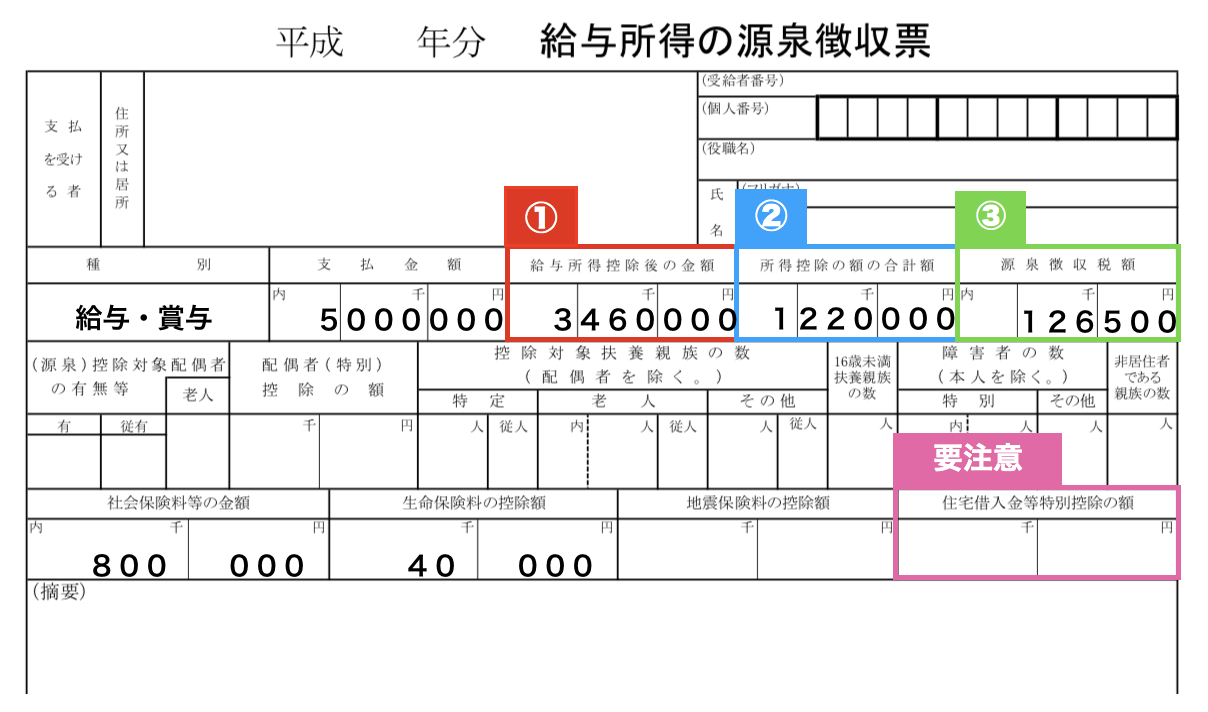

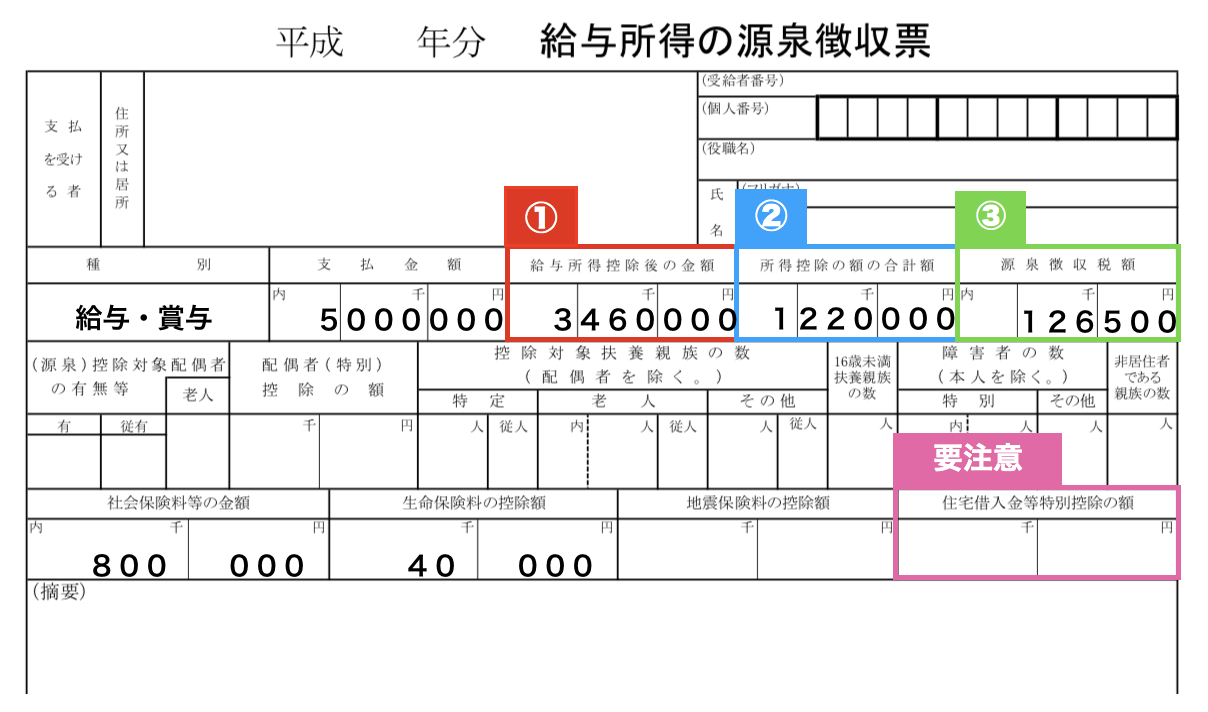

【源泉徴収票サンプル】

まずは自分がいくら所得税を支払っているか確認しましょう。

③源泉徴収税額の金額を確認する事で分かります。

源泉徴収税額は、あなたが1年間で得た収入に対する所得税額の事で、サンプルでは126,500円となっています。

この税額が0円の場合は所得税の節税メリットはありません。

※住宅借入金等特別控除の欄に金額が入っている場合は特に注意が必要です。

本記事最後で解説します。

ん?所得税って毎月給料から天引きされてますけど、それとは違うの?と思う方もいらっしゃるかと思いますので一応説明を。

毎月給料から所得税は天引きされていますが、天引きされる金額は、「おそらくこのくらいの所得税だろう」と予想された税金額です。

所得税は1年間(1月~12月)の所得に対して計算されるものですが

「12月末にいきなり126,500円払ってね。」と言われても 「もう使っちゃってないです!」 ってなる可能性大きくないですか?

そうならないためにも、あらかじめ予想をしておいて、毎月毎月コツコツと支払ているわけです。

予想されて支払った税金額と、③源泉徴収税額には当然差が発生します。

その差を調整する仕組みが、「年末調整」というものです。

よく12月に色々と書類を提出しませんか? 生命保険料控除や住宅ローンの残高証明書、扶養家族の申告などなど…

全ては、実際に支払うべき源泉徴収税額を計算するための書類なのです!

実際に支払うべき税金が、予想で支払った税金より少なければ、その分は「税金が返ってくる」ことになります。

例)

予想で支払った税金:120,000円・・・①

実際支払うべき税金:100,000円・・・②

返ってくる税金:①-② = 20,000円

自分か所得税を支払っていることが確認できたところでいよいよ「節税金額の計算」です!

結論から言えば

節税金額 = 1年間の掛金合計 × 所得税率

です!

1年間の掛金合計は、自分がイデコに1年間支払う金額です。

控除証明書があれば、「合計金額」に記載されている金額です。

無い方も、毎月の掛け金×12ヶ月で簡易的に求められます!

掛金合計が求められれば、あとは所得税率さえ分かってしまえば節税金額も直ぐに出せてしまうという事です。

以下は、所得税率の算出から節税金額までの計算方法を解説します。

【手順①】

課税所得金額を計算します。

計算には①給与所得控除後の金額と②所得控除の額の合計額を使います。

・課税所得金額

① ー ② = 224万円(課税所得金額)

自分の税率を確認する

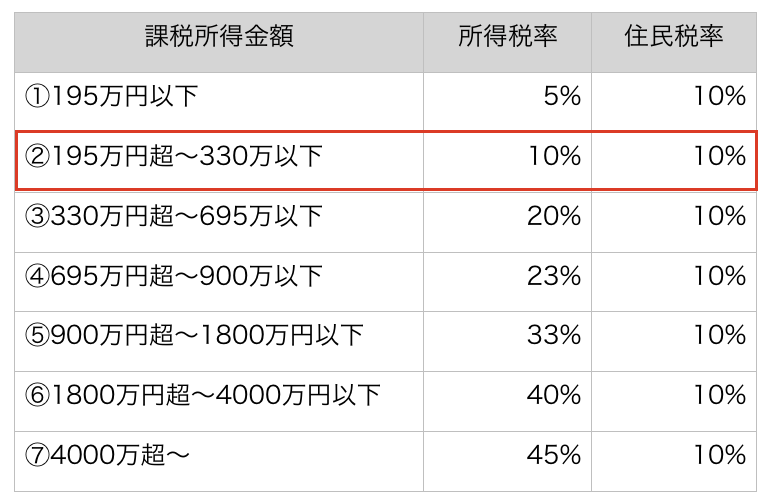

課税所得金額が分かったら自分の税率を確認します。

下記の税率一覧表から自分の税率を確認できます。

【所得税・住民税率の一覧表】

源泉徴収サンプルでは課税所得が224万なので②195万円〜330万円以下に該当します。

【源泉徴収票サンプルの税率】

所得税:10% 住民税:10%

という事がわかりました。

控除証明書を参考に節税額を算出

お手元に控除証明書があれば確実ですが、なくても計算出来ますのでご安心を。

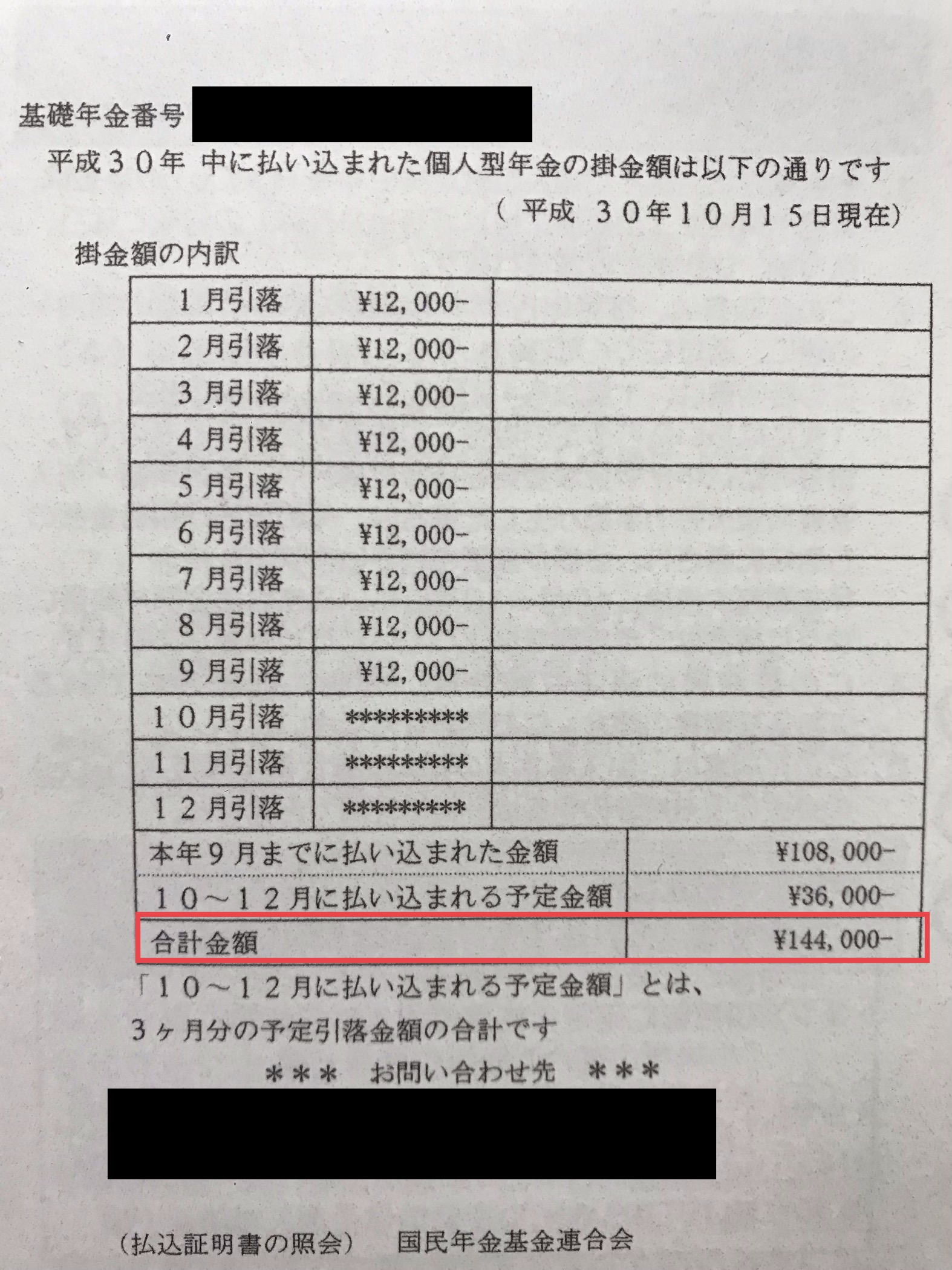

【控除証明書(実物)】

必要な金額は合計金額です。

合計金額は144,000円となっています。

※控除証明書がない方は、毎月の掛け金を12倍して求めてもいいですし、これから加入予定の方は毎月の予定掛金を12倍して掛金合計額を求めれば大丈夫です。

ここまで分かれば、節税金額の算出に必要な要素が出揃いました。

- 所得税率 10%

- 住民税率 10%

- 掛金合計額 144,000円

【所得税の節税金額】

144,000円 × 10% = 14,400円・・①

【住民税の節税金額】

144,000円 × 10% = 14,400円・・②

【節税額合計】

① + ② = 28,800円

以上の手順により、節税金額は28,800円であると分かりました。

今回の手順で使う源泉徴収票は、一年前のものです。

したがって「あくまで今年も前年所得と同程度の給料および控除内容と仮定した場合の節税額ですので、給料の増減や控除次第で節税額は変わる可能性もありますのでご注意ください。

【結論】

イデコ掛け金合計額(1月〜12月) × 自分の税率

で求めることができます。

節税を検討する上での注意点

最後に節税を検討する上での注意点を紹介します。

所得税と住民税では節税額の戻り方が違う

所得税は年末調整もしくは確定申告をすることで、節税金額は一括で戻ってきます。

住民税は戻ってくるのではなく、毎月給料から天引きされる住民税額が安くなります。

例えば先ほどの例で考えると、住民税節税額は14,400円。

住民税は12ヶ月に渡り支払いますので、節税額を12で割った金額が、毎月の住民税から減ります。

住民税は前年1月~12月の所得に対して10%の税金が発生し、6月以降の給料から毎月天引きされます。

例)前年の所得金額:240万円の場合

年間の住民税 : 240万 × 10% = 24万年

毎月支払う住民税 : 24万 ÷ 12カ月 = 2万円

iDeCo(イデコ)で住民税が優遇される場合は、税金の還付ではなくて、毎月の天引きされる住民税が減額される形で節税になります。

住民税は節税効果が意外とわかりにくい点に注意が必要です。

扶養家族がお多い方は節税効果弱まる可能性がある

扶養家族が多い方は、その分所得控除の額が多く、そもそも源泉徴収税額は少ないケースがあります。

その場合、イデコによる節税額が源泉徴収税額を上回ってしまう可能性もあります。

節税目的でイデコに加入するのであれば、源泉徴収税額内での節税効果に収まるよう、掛金を調整することをお勧めします。

住宅ローン控除を受けている方

住宅ローン控除を受けている方は、源泉徴収税額が0円の方がいます。

この方はそもそも所得税を支払っていないため、イデコによる所得税の節税効果はありません。

※厳密にはイデコで所得控除された後、住宅ローン控除が適応になりますが。

しかし住民税の方で節税効果を受けることが可能な場合もあります。

目安とすると、住民税額が136,500円以上ある方は、イデコによる節税効果を享受できる可能性があります!

以上、源泉徴収票と控除証明書を使ってイデコの節税金額を計算する方法をご紹介させていただきました。

最後まで読んでいただきありがとうございました。