こんにちは。楽天証券でつみたてNISAを実施しているアトフジと申します。

僕が楽天証券でつみたてNISAをやっている理由は、楽天クレジット決済で「楽天スーパーポイント」がゲット出来るため。

参考:つみたてNISAは楽天証券が圧倒的にオススメな3つの理由【実体験】

しかし、商品選択画面で表示される「運用データ」は圧倒的にSBI証券が優れています。

SBI証券と楽天証券でほぼ同じ商品ラインナップです。

これから商品選びを考えている方は

SBI証券で商品データ確認→楽天証券でつみたてNISA買い付け

という流れが個人的にオススメ。

その理由とSBI証券の運用データ活用方法を解説します。

【この記事を書いた人】

1級ファイナンシャルプランナーのアトフジと申します。

金融機関で8年間、個人資産運用業務に従事し、資産運用や保険等の相談・提案業務を行ってきました。

自分自身も投資信託、株式投資で資産運用を実践。

2017年9月にイデコを開始、2019年4月につみたてNISAを開始。

スポンサーリンク

気になるところだけ読みたい方

つみたてNISAの運用商品データはSBI証券が優れている理由

理由は単純に「情報量が多い」事につきますが、実はSBI証券はモーニングスターという投資信託・株の情報を総合的に取り扱っている企業と業務提携をしているため、モーニングスターから提供された投資信託の情報を投資家へ提示する事が可能なのです。

しかも、モーニングスターのサイトは若干サイトの読み込みが重いため、SBI証券の方が正直言って見やすい逆転現象まで起きています。

具体的に優れている情報は下記の3つです。

- 月次資金流出入金額が確認出来る

- カテゴリ平均と比較したトータルリターンが確認出来る

- 最大上昇率、下落率を確認出来る

ちなみにSBI証券に口座開設していなくても、投資信託の検索自体は出来ます!

各情報の意味合いと確認方法を解説

それでは早速、各情報の意味と確認方法を画像付きで解説します。

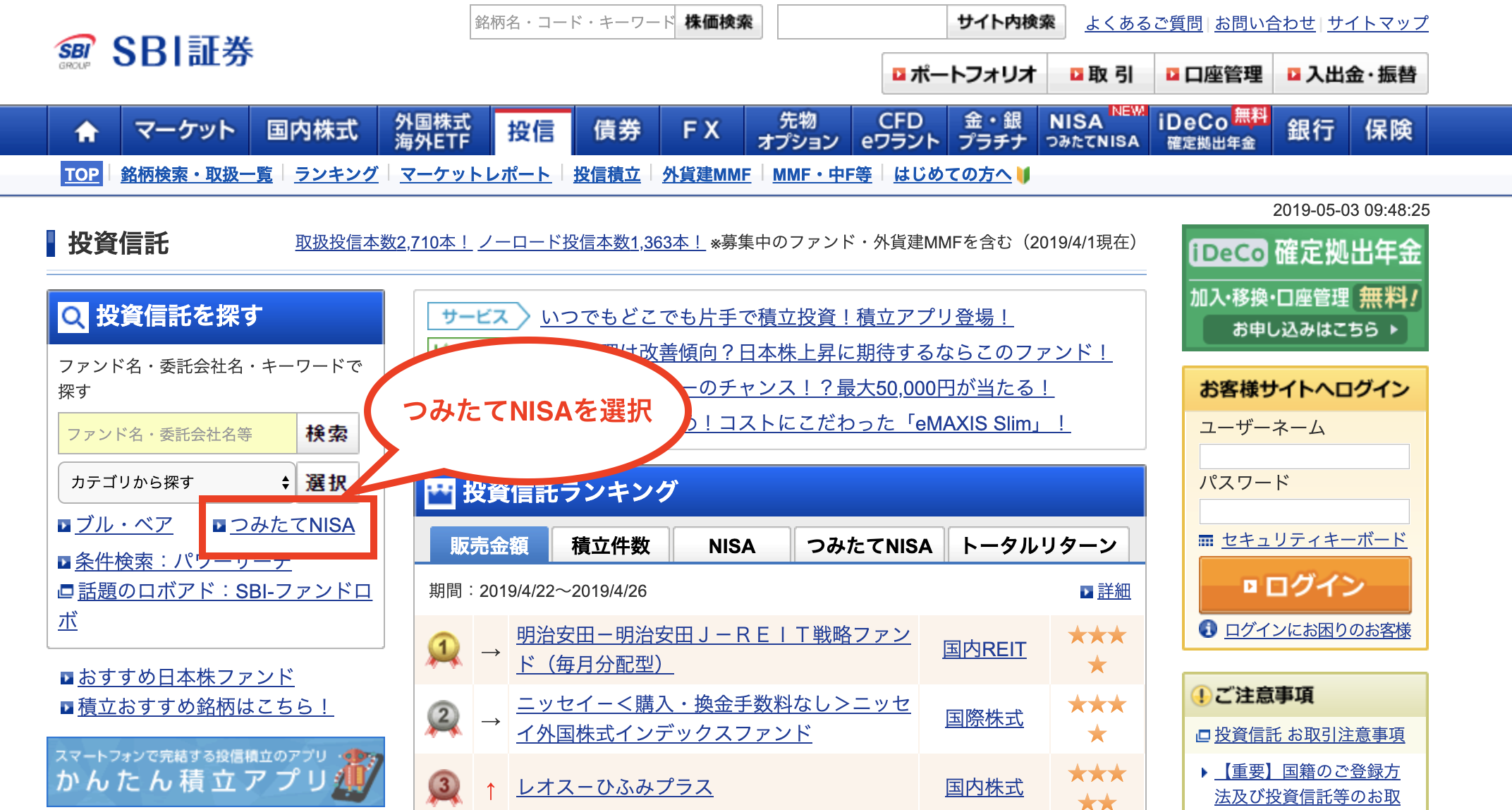

まずSBI証券の個別商品画面にアクセスします。

まずはトップ画面で「投信」を選択します。

次に、投信のトップ画面の左側サイドメニューにある「つみたてNISA」を選択し商品検索画面へ飛びます。

投信商品検索画面できになる商品(ファンド)を選択します。

参考までに、今回は僕がつみたてNISAとイデコで購入している「楽天ー楽天・米国株式インデックス・ファンド」の情報を見たいと思います。

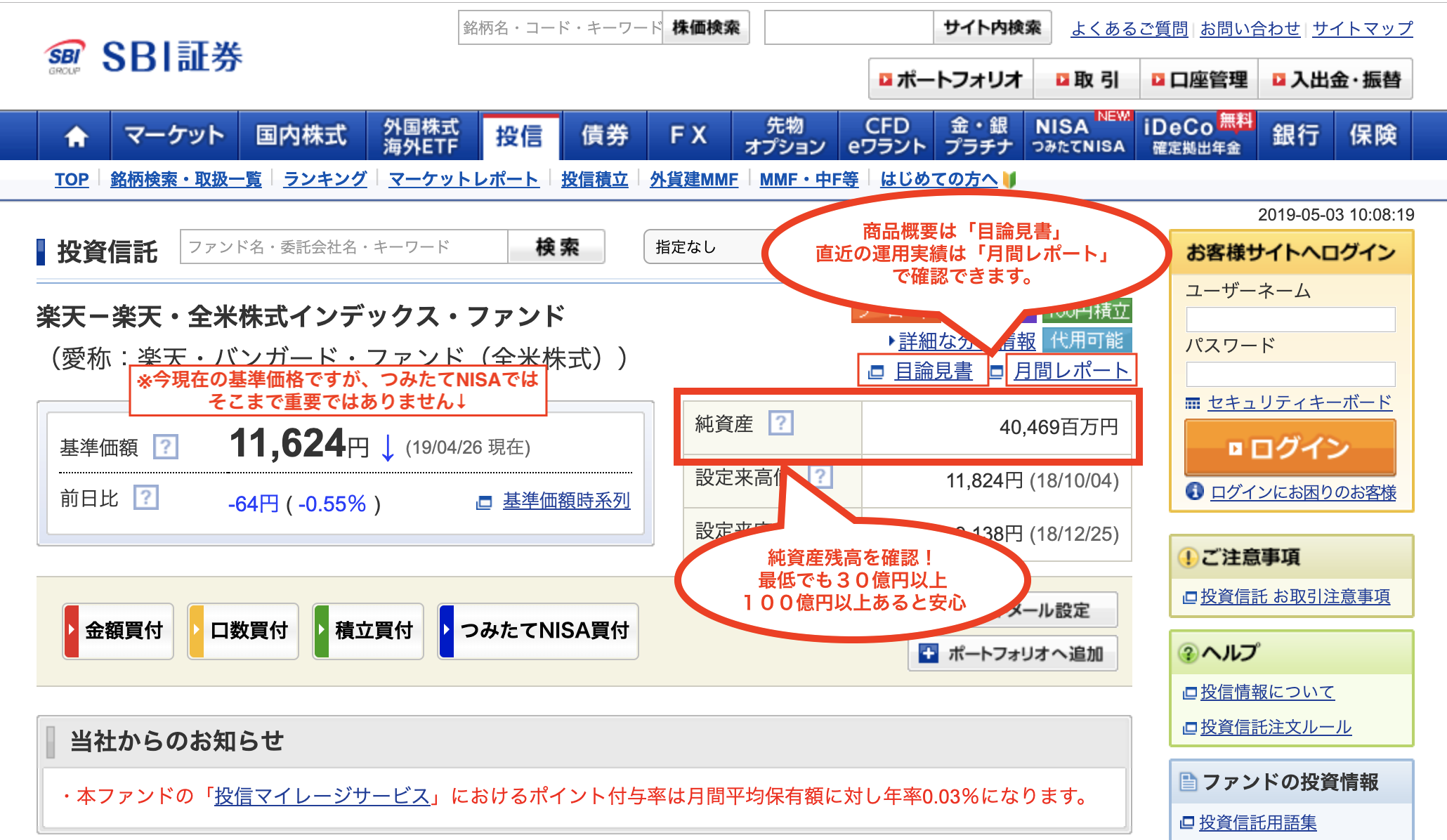

参考までに「楽天・全米株式インデックス・ファンド」を検索した場合に確認すべきポイントも解説します。

【楽天・全米株式インデックス・ファンドのトップ画面】

・純資産残高30億円以上

・信託報酬

・モーニングスターカテゴリ

・商品概要

以上の4点は投資信託の概要を掴むため必ず確認しています。

より詳しく知りたい場合は「目論見書」「月間レポート」を閲覧します。

前置きが長くなりましたが、いよいよ各情報を確認していきます。

月次資金流出入金額が確認出来る

月次資金流出入金額は、自分が購入を検討している投資信託が「どのくらい買われ、どのくらい売られているか」の確認できます。

買付 > 解約 → 資金流入

買付 < 解約 → 資金流出

当然、買付が解約より多い「資金流入」の状態が好ましく、資金流入が続いているという事は、その投資信託に投資資金が安定して流入していることを意味しますので、投資信託が安定して長期間運用可能かどうかを判断する上で大事な情報です。

【確認方法】

【商品トップ画面の下部】

月次資金流出入額というグラフがあります↓

赤い線が上に伸びている場合は資金流入を表しています。楽天・米国インデックス・ファンドは運用開始以来、資金流入が続いており良好な状態ですが、最近流入が減っている点が心配です。

ちなみに赤い棒グラフの一つ一つにマウスのポインタを合わせると流入金額自体も確認できます。

【良くない例】

ところどころ資金流出が確認でき、直近の流入額も少ないため、こういった商品は購入しない方が無難です。

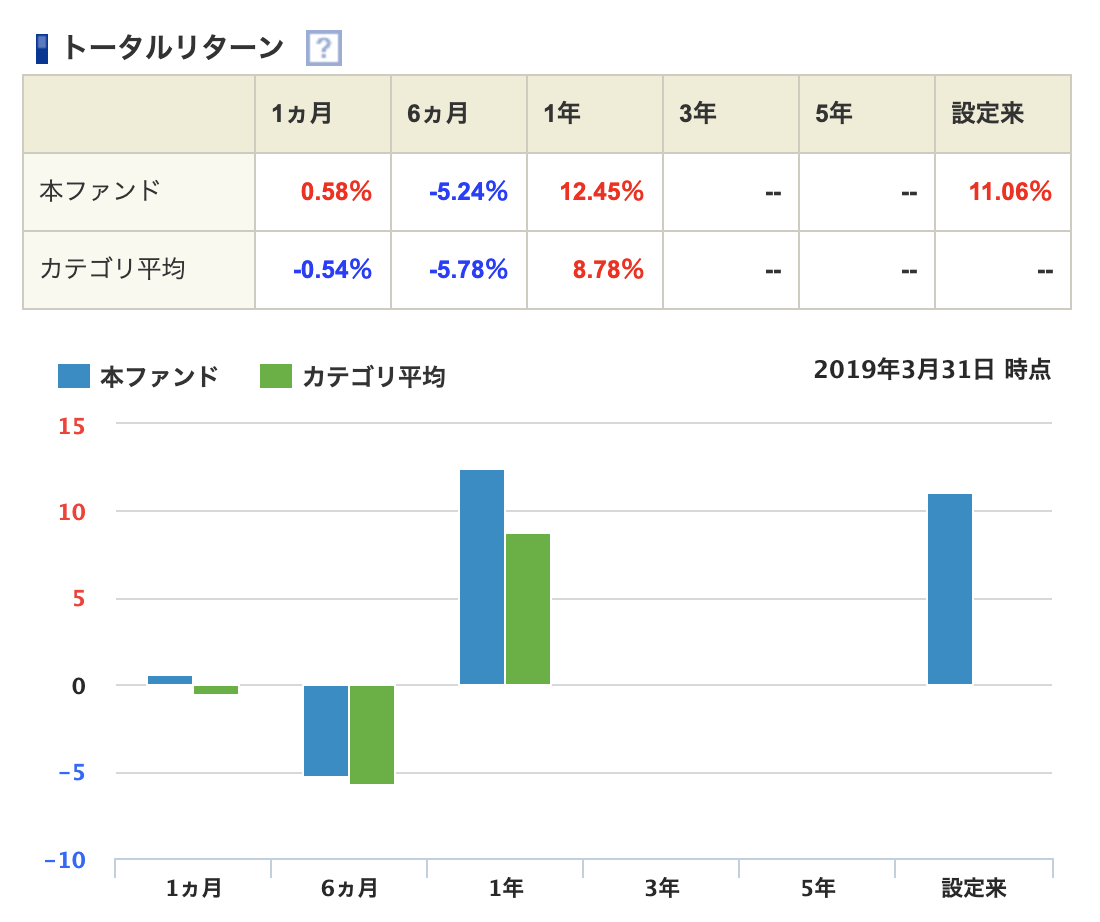

カテゴリ平均と比較したトータルリターンが確認出来る

楽天証券でもトータルリターンは確認できますが、「カテゴリ平均」との比較はされていません、。

カテゴリとは、投資信託の投資先に応じてモーニングスターが分類したカテゴリです。

つまり同じ投資先へ投資している他の投資信託の運用成果と比較し、自分が購入しようと思っている投資信託の運用成果は優れていたのかどうかが確認できます。

要約すると、投資信託の過去の運用実績が優れていたかどうかを一発で確認出来るという事ですね。

【確認方法】

【商品トップ画面の真ん中あたり】

トータルリターンという表とグラフがあります↓

今回のカテゴリは「国際株式・北米」なので、同カテゴリの他商品の平均リターンとの比較が可能です。

1ヶ月、6ヶ月、1年、いづれの期間もカテゴリ平均を上回っています。

※基本的につみたてNISAの商品は購入時手数料無料・低信託報酬のため、カテゴリ平均を上回る商品が多いです。

また、カテゴリ平均との比較は本来5年や10年という長期間で行う必要がありますが、つみたてNISAで扱っている商品は運用開始してから期間が短い商品が多いため、今後ある程度期間が経過した段階で確認するといいと思います。

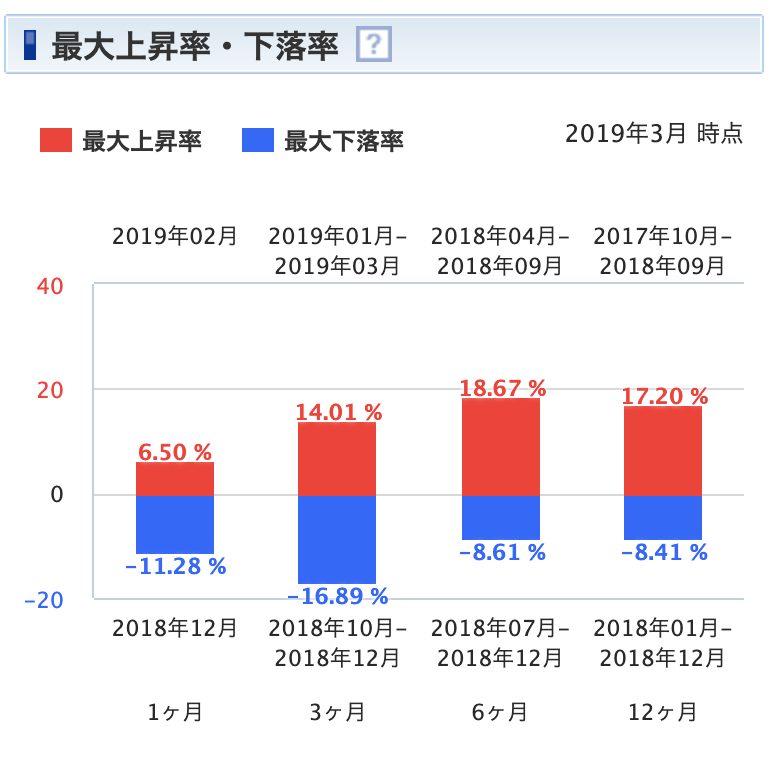

最大上昇率、下落率を確認出来る

さして重要な情報でもないですが、確認すればその投資信託の値動きがイメージ出来るありがたい情報です。

投資信託の基準価格の上昇率と下落率を期間別(1ヶ月・3ヶ月・6ヶ月・12ヶ月)に表示してくれています。

例えば12ヶ月の下落率をみる事で、その投資信託が運用開始になってから12ヶ月間でもっとも下落した時期と下落率が確認できます。

1年間で「この程度値下がりする事もあるのか」と値動きをイメージするのに役立つ情報です。

【確認方法】

【商品トップ画面下部(月次資金流出入額の上にあります)】

各期間での最大上昇率と下落率を表示しています。

3ヶ月という期間では、2018年10月〜2018年12月の3ヶ月でマイナス16.89%下落しています。

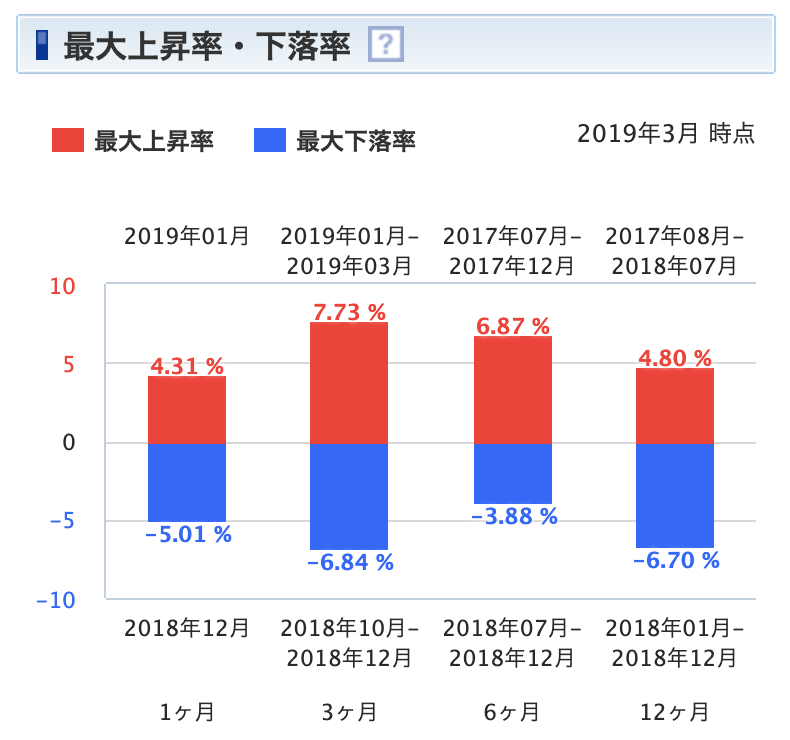

このデータも単体で確認するよりは、比較して見るとより効果があります。

例えばバランス型で人気の「eMAXIS Slim バランス(8資産均等型)」のデータがこちら↓

同じ3ヶ月の期間(2018年10月−2018年12月)での下落率はマイナス6.84%

全米株式インデックス・ファンドに比べて下落幅は半分以下なのがわかります。

このように、異なるカテゴリ商品(北米株式とバランス型)を比較する事で、そのカテゴリの価格変動幅をイメージする事が可能です。

以上の3つのデータは、楽天証券の商品画面では確認する事ができないため、SBI証券を使うと本当に便利です。

SBI証券HPはこちらから:SBI証券|株・FX・投資信託・確定拠出年金・NISA

本日の情報はここまでですが、検索して調べていると、色々な情報があって「このデータはどのように活用するんだろう?」と疑問に思う方もいると思うので、参考までに解説します。

スポンサーリンク

各データに関する解説

ランキングって意味あるの?

様々なランキングがありますが、意味はありません。

株式投資だと人気の株は値上がりするという特徴がありますが、投資信託の場合は人気商品で沢山購入されているからといって運用成績がよくなる事はありません。

投資先、例えば日本株式なら「日経平均やTOPIX」という参考指数が上昇しないと投資信託も値上がりしないからです。

分配金実績がゼロだけのいいの?

問題ありません。つみたてNISAは「分配金を出さない」というのがルールとなっています。

分配金は、受け取った時は嬉しいですが、定期預金の利息とは違い、自分の運用資産から支払われるお金です。

分配金を受け取ると自分の運用資産がその分減ってしまい、投資効率が低下する事を意味します。

長期の資産形成では分配金はデメリットしかないため、つみたてNISAでは分配金を出さない事のなっています。

トータルリターンの3年と5年は年換算ってどういうこと?

3年や5年の場合、リターンとして表示されている数字は年間換算になります。

例えば、3年間で30%値上がりした商品があった場合

30%➗3年=10%

と計算され10%がトータルリターンとして表示されています。

意味としては「年10%のリターンが3年続いた」と解釈すれば分かりやすいと思います。

標準偏差ってなに?

標準偏差は、少し専門用語で難しいです。

感覚的には「値動きの幅を表している」と捉えておけばOKです。

具体的に説明すると「ある測定期間内のファンドの平均リターンに対して各リターンがどの程度離れているかを計算した統計数字」と説明されます。

意味が分かりませんよね笑

例えば1年間の平均リターンが10%のファンドがあったとします。

このファンドの1年間の標準偏差が15%とした場合、今後1年間で期待されるリターンの範囲が65%の確率で10%±15%の範囲に収まり、95%の確率で10%±30%(標準偏差×2倍)の範囲に収まる事を意味しています。

分かりにくいと思うので図で表します。

【標準偏差のイメージ図】

65%とか95%といった数字は、統計学により導き出された数字です。

難しい事はわからなくても、期待されるリターンに対してどれだけのブレがあるかを表している数値です。

したがって標準偏差は価格変動リスクと捉える事ができ、標準偏差が小さい方が価格変動リスクが少なく、大きいと価格変動リスクが大きい事を意味しています。

活用イメージとしては、自分が購入しようと思っている投資信託が、期待リターン(平均リターン)からどれだけ乖離するか、その値幅を感覚的に掴むために利用するといいと思います。

シャープレシオってなに?

標準偏差の同じくよく使われる数値が「シャープレシオ」です。

シャープレシオは、ある一定期間のリターンを、その期間の標準偏差で割る事で算出されます。

一定期間のリターン ÷ 一定期間の標準偏差 = シャープレシオ

計算方法とかは理解できなくてもいいです。

意味としては「価格変動リスクに対し、どれだけのリターンが得られたか」を表している数値です。

つまりシャープレシオの数値が大きい方が得られたリターンも多い事を意味していて、商品を比較した場合、シャープレシオの数字が大きい商品の方が「よりローリスクで高いリターンを得られる」可能性がある事を意味しています。

その他にも、αやβ、トラッキングエラーやインフォメーションレシオ等の専門的な数字がありますが、そこまで理解しなくても問題はない数値です。

細かい統計数字よりも、純資産残高や月次資金流出入、信託報酬等し月次レポート等をちゃんと読む方がはるかに大事だと思います。

本記事も読んで、もう一度投資信託に関する基本的な情報を勉強したい方は「投資信託入門!仕組みや覚えるべき専門用語を分かりやすく解説!」がおすすめです。

「投資信託入門!仕組みや覚えるべき専門用語を分かりやすく解説!」

「投資信託ってそもそも何?専門用語が多くて分からない。手数料とか信託報酬とかってこっが損する話?←こういった疑問にお答えしています。本記事の内容:1.投資信託とは?/2.投資信託の覚えるべき専門用語/3.手数料・信託報酬・信託財産留保学・解約手数料について

投資信託の購入基準を詳しく知りたい方は「買ってはいけない投資信託を判断する4つの基準【初心者向け】」がオススメです。

「買ってはいけない投資信託を判断する4つの基準【初心者向け】」

「投資信託を購入しようと思っているけど、運用商品数が沢山ありすぎて選べない。判断基準ってなのかな?」←こんな疑問をお持ちの方へ。投資信託を選ぶ上で大事な「4つの基準」をお伝えします。本記事の内容:1. 「勝手はいけない投資信託」を判断する4つの基準/2.まとめ