アトフジ

アトフジ

こんにちは。1級ファイナンシャルプランナーのアトフジです!

今回は投資信託の商品カテゴリの一つ「バランス型」の投資信託について解説します。

つみたてNISAやイデコで投資信託を始める方が増えていると感じますが、商品を選ぶ際、沢山商品があって悩んでしまう方は結構多いんじゃないかと思います。

投資に大事なものは分散投資って聞いたけど、株式とか債券の比率ってどうすればいいんだろう?

資産分配とかポートフォリオを考えろって言われても難しいし…

それならバランス型の投資信託でいいんじゃないかな?

バランス型の投資信託を検討している方は、きっとこのような考えを持っているはず。

そこで今回はバランス型投資信託を検討している方のために、バランス型投資信託のメリット・デメリットを実際の商品例を踏まえて紹介したいと思います。

一口にバランス型と言っても実は中身は結構違ったりします。資産運用は自分の投資に対する考え方にあった商品を選ぶ事が大事なので、是非バランス型投資信託の商品選びの参考にしていただければと思います。

【この記事を書いた人】

1級ファイナンシャルプランナーのアトフジと申します。

金融機関で8年間、個人資産運用業務に従事し、資産運用や保険等の相談・提案業務を行ってきました。

自分自身も投資信託、株式投資で資産運用を実践。

2017年9月にイデコを開始、2019年4月につみたてNISAを開始。

スポンサーリンク

気になるところだけ読みたい方

バランス型投資信託のメリット

バランス型の投資信託と言えば、間違いなく「手間が掛からず分散投資が可能」なことです。

この「手間が掛からず」という点について具体的に説明します。

商品1本で分散投資が可能

一口に分散投資と言っても、その方法は大きく分けて2つあります。

一つ目は、投資対象の異なる複数の投資信託を購入して分散する方法。

自分自身でオリジナルの分散投資をするイメージです。

そして2つ目が、あらかじめ分散されている商品、つまりバランス型の投資信託を購入する方法です。

色々な商品が含まれているパッケージ商品的なイメージです。

どちらにもメリット・デメリットがある中で、まず覚えておいた方がいい点が一つあります。

それは資産の分類です。

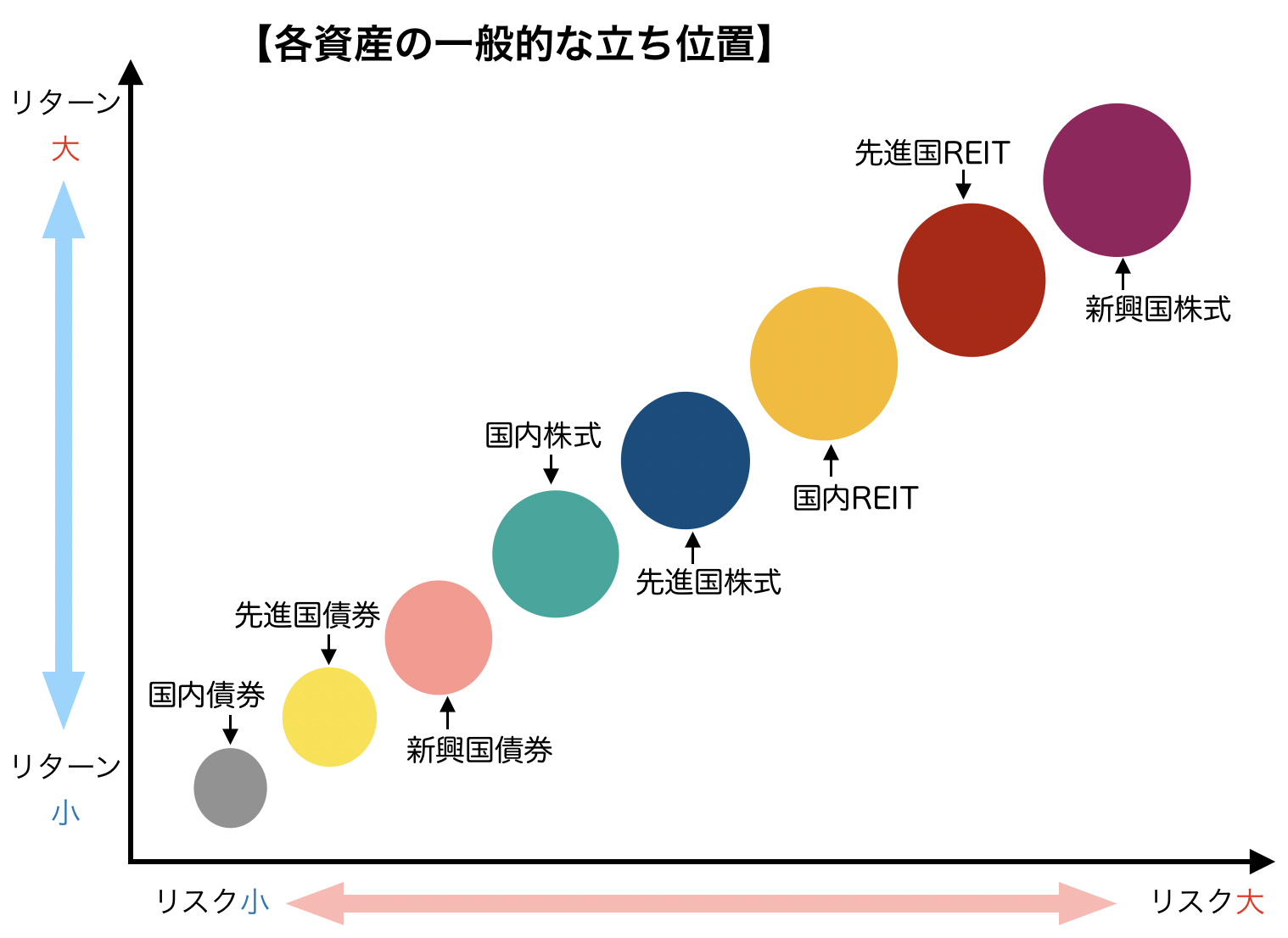

資産の分類は、大きく分けると株式、債券、不動産の3つですが、その資産が国内なのか海外なのか、海外であればどこの国なのか、といった細かいところまで分類されているので、数で上げれば20種類近くの分類があります。

ですが全てを把握する必要はなく、バランス型の投資信託でよく登場する資産の分類さえ抑えておけば問題ありません。

バランス型投資信託で登場する主な分類は下記の8種類です。

【株式】

・国内株式

・先進国株式

・新興国株式

【債券】

・国内債券

・先進国債券

・新興国債券

【不動産(REIT)】

・国内不動産

・国際不動産

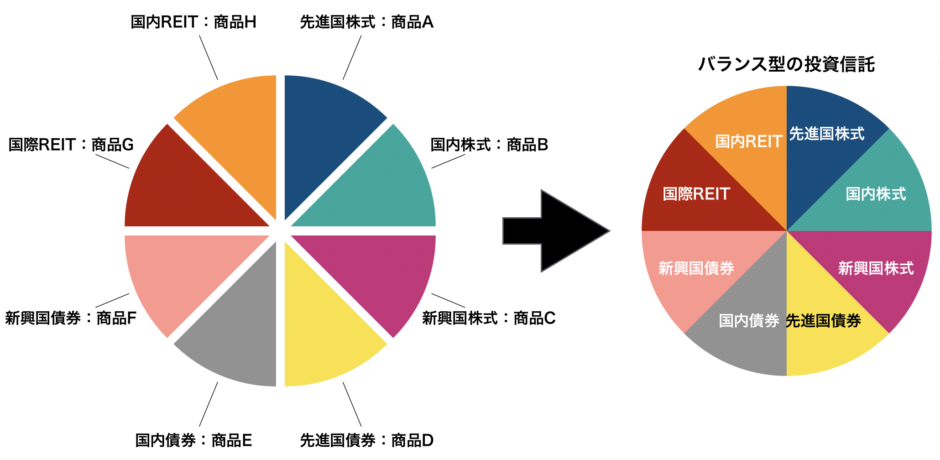

もし上記の8資産に全て投資をしたいと考えた場合、先ほど説明した一つ目の方法では、各資産に対応する投資信託をそれぞれ一本ずつ合計8本購入する必要があります。

正直言って手間ですね。

ですが、この8資産に分散投資してくれるバランス型の商品があったとしたら、その商品を1本購入するだけで、8資産全てに分散投資する事が可能となります!

【イメージ図】

このように、バランス型の投資信託を活用すれば、その商品1本だけで複数の資産に簡単に分散投資をする事が可能な点が大きなメリットです。

リバランスを勝手に行ってくれる

そして、バランス型の投資信託の最大のメリットなのが「リバランスを勝手に行ってくれる」という点です。

リバランスというと専門用語で難しく聞こえるかもしれませんが、中身は簡単です。

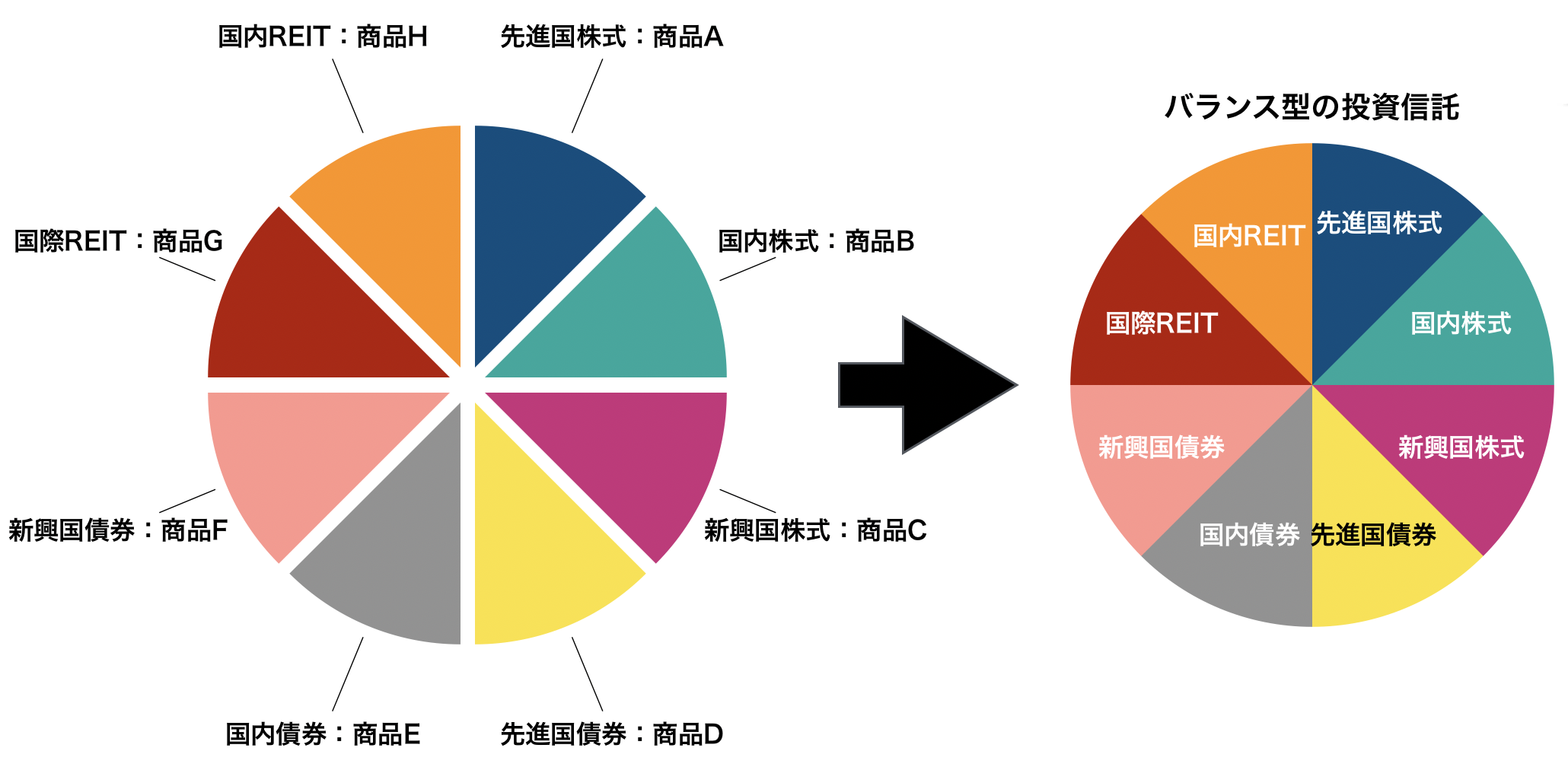

言葉よりも図の方が分かりやすいと思うのでイメージ図をご覧ください。

当初、国内株式・先進国株式・国内債券・先進国債券をそれぞれ25%になるようにポートフォリオを組んだとします。

※資産分配の事をポートフォリオと呼びます。

運用をして1年後、それぞれの資産の比率は、各資産の値上がりや値下がりにより当初のポートフォリオで定めた比率から乖離しています。

資産の構成比率はリスク管理のための重要な要素なので、イメージ図のように資産比率が大きく乖離した際は、当初のポートフォリオへ調整する作業が必要とされます。

その作業が「リバランス」と呼ばれるものです。

リバランスは「しなければいけない」訳ではないですが、全くリバランスしないよりも年に2回程度はリバランスを実施した方が、運用のリターンは高まると言われています。

もし、個別商品を複数購入して分散投資をした場合は、自分自身で構成比率を計算して自力で調整する必要があります。一方で、バランス型の投資信託では、その商品が採用しているポートフォリオの比率に自動的にリバランスしてくれるのです。

つまり、バランス型の投資信託を購入すればリバランスを自分でする必要がないので、文字通り「放ったらかし」で投資が可能になる訳です。

以上の2点から、バランス型の投資信託は「手間がかからない」商品として人気が高い商品です。

運用リターンが安定している

3つ目のメリットとしては、複数の資産を組み合わせて運用しているので、運用のリターンは比較的安定している事が挙げられます。

リターンが安定していると言うと、毎年安定して利益が出ているように感じてしまいますがそういうわけではありません。

運用リターンの当たりハズレが少ないということです。

これは1年間の各資産のリターンと比較しての話ですが、値動きのある資産なので、当然年によって日本株式が大幅に値上がりしたり、逆に新興国株式が大幅に下落する事があります。

1年間の資産価値の騰落率をランキング付した場合、最も上昇した資産・最も下落した資産は年によって異なるのに対し、バランス型の投資信託は常に中間にランクインします。

「大幅な上昇は見られないけど、大幅な下落もない」のがバランス型の特徴であり、メリットとも言えます。

スポンサーリンク

バランス型投資信託のデメリット

基本的に手間がかからずいい事の多いバランス型の投資信託ですが、私が考えるにデメリットも3つあります。

信託報酬が若干高い

投資信託の運用コストである信託報酬。

バランス型の投資信託は、一般的に個別の資産へ投資する投資信託に比べて信託報酬が高い傾向にあります。

例)

| 商品 | 信託報酬 |

| ダイワ・ライフ・バランス50 | 0.216% |

| eMAXIS Slim バランス(8資産均等型) | 0.17172% |

| eMAXIS Slim 先進国株式 | 0.11772% |

実際にある商品で比較してみました。

上2つがバランス型ですが、先進国株式へ100%投資するタイプと比較して信託報酬が若干高いのがわかります。

理由は、先ほどお伝えした「リバランス」とう作業を運用会社が代行してやってくれる点にあります。

手間賃として若干の信託報酬を払う必要がある訳ですね!

とは言っても、最近は信託報酬自体が安くなっている傾向があり、バランス型と他の商品との差は少なくなってきているのでそこまで気にする必要もないですが、昔の名残で不要に信託報酬が高いバランス型の商品もあるので注意してください。

資産構成比率は自分で変更できない

リバランスを勝手にやってくれるのがバランス型の良い点ではありますが、逆に自分の意思で望むタイミングに資産構成比率を変更できないというのはデメリットです。

例えば、「年齢も高齢になってきたから債券の比率を高めたい」とか「年初から日本株式が20%も値下がりしてるから日本株式の比率を高めたい」といった柔軟な資産構成比率の変更はできないのです。

上記のような場合は、一旦解約して商品を選び直したり、個別の投資信託商品を追加で購入したりする必要があります。

バランス型は手間はかからず楽ですが「万能ではない」という事ですね。

最大リターンは得られない

これはデメリットではないかもしれませんが、個人的には気になる点だったので挙げさせていただきます。

メリットの紹介で「リターンが安定している」とお伝えしましたが、これも逆を言えばバランス型の商品では最大のリターンを得る事ができない事を意味しています。

基本的にバランス型の商品は、資産構成の中に必ず「債券」を組み入れています。

債券は、株や不動産と比較して価格変動リスクの少ない資産で、株や不動産と組み合わせる事にるリスク分散効果が高いのが特徴です。

この債券が含まれることによって、株や不動産が値上がりした際の上昇分を取りこぼしてしまう訳ですね。

分散投資は本来、投資信託に限った話ではありません。

自分自身の全ての運用資金を適切な割合で振り分ける事が本来の分散投資の意味合いです。

例えば手元に1000万の預金がある人が積立投資で月10,000円投資をするのと、手元に10万円しかない人が月10,000円投資するのとでは、同じ10,000円でも重さが違います。

手元に10万円しかない人は、リスク分散のためにバランス型を購入する方がいいかもしれません。

ですが手元に1000万円ある人が、すでに手元の預金でリスク耐性は十分あるため、積立投資はリスクを取って最大リターンを求める選択肢もありな訳です。

特にイデコやつみたてNISAでは、「運用益に税金が掛からない」という素晴らしい優遇がありますよね?

なので、専門家の方でもイデコやつみたてNISAでは「最大リターンを求め期待リターンの高い資産の比率を高めて購入するべき」と言う意見があります。

※確定拠出年金の教科書(著:山崎元)より

その観点から言えば、バランス型では最大リターンを得ることが出来ない点はデメリットと言えるでしょう。

以上がバランス型投資信託で考えられるメリットとデメリットです。

商品選びで大事なポイント

以降は、メリットとデメリットを踏まえた上でバランス型を購入したいと思った場合、どの点に注意をすればいいかを紹介します。

バランス型と言っても中身は全然違う

注意点は、バランス型と言っても商品によって資産構成比率が全然異なる点に注意が必要です。

資産構成比率が異なると言うことは、商品によってリスクの大小が違う事を意味します。

実際の商品で比較してみます。

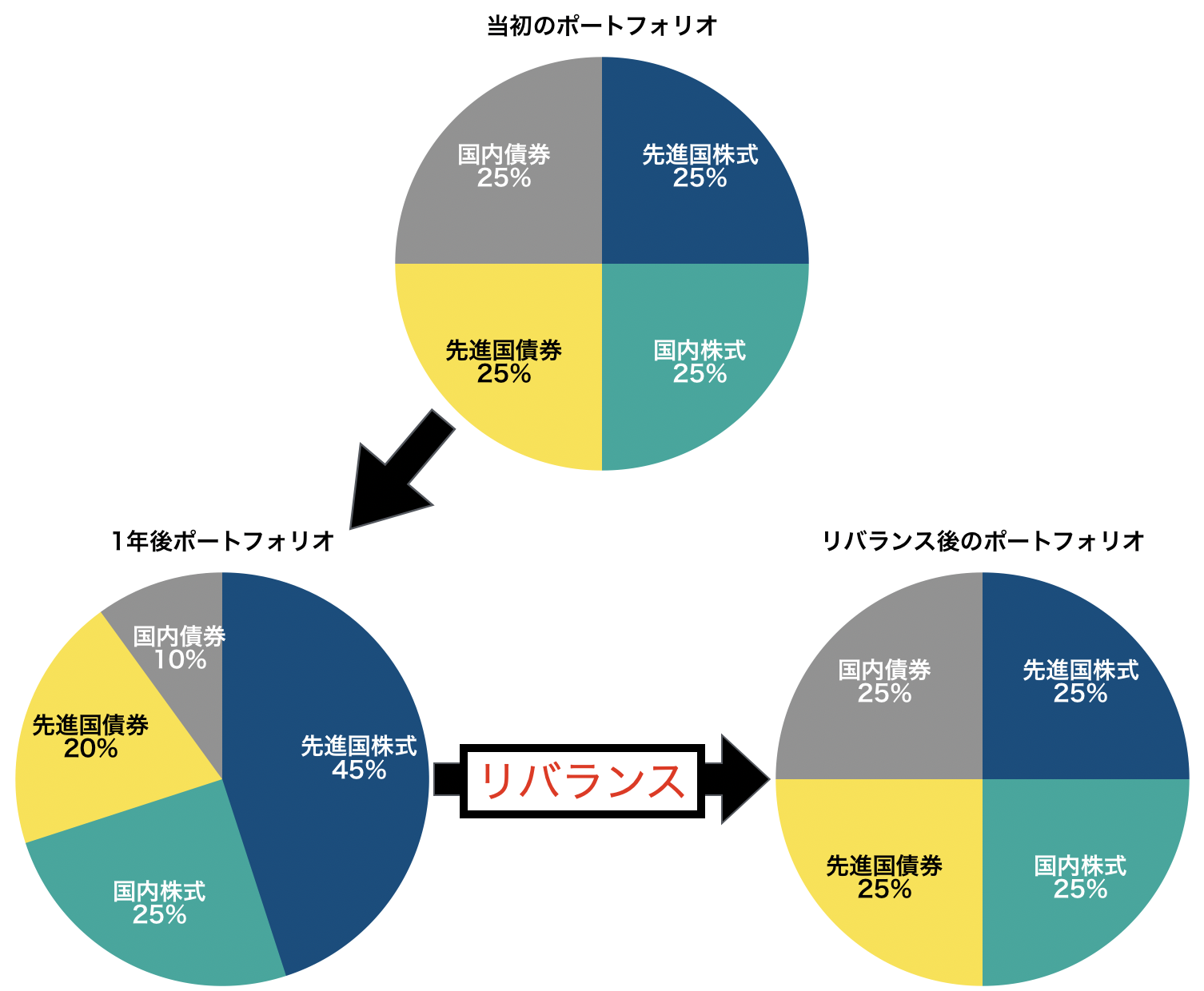

例)eMAXIS Slim バランス(8資産均等)

こちらは、イデコやつみたてNISAで人気の高いバランス型の商品「eMAXS Slim バランス」の基本的な資産構成比率です。

8資産に均等的に配分するのが特徴です。

実はこの商品、よくよく中身を確認してみると最もリスクの少ない国内債券の比率が12.5%しかありません。先進国債券と合わせても25%です。

残りの75%は不動産を含めため割と価格変動リスクが高い資産構成となっています。

したがって「リスクはそこまで取りたくない」と考えている人に取っては、少しハイリスクな商品になってしまう訳です。

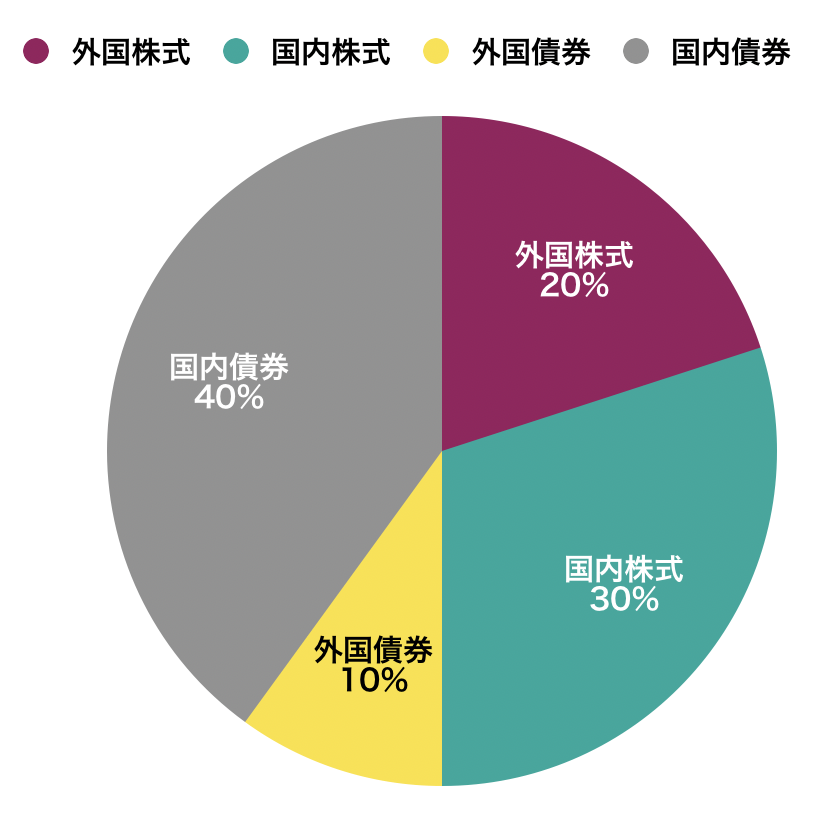

例)ダイワ・ライフ・バランス50

一方で、ダイワ・ライフ・バランス50を見てみると、国内債券が40%と高めです。さらに外国債券と合わせれば50%を債券が占めており、先ほど紹介した商品よりも価格変動リスクは少ない商品となっています。

外国資産の比率も30%と低いため、為替によるリスクも少なく抑えられています。

【参考資料】

自分のリスク許容度にあった商品選びが大切

実際の2つの商品例からわかる通り、一言でバランス型と言ってもリスクの大小はかなり違ってきます。

したがって、バランス型の商品を選ぶ際は「資産構成はどうなっているか」に注目し、自分の許容できるリスクの範囲で商品を選択する事が大事です。

具体的には

・債券の比率は何%なのか?

・国内資産と海外資産の比率はどうなっているか?

・不動産が含まれているか?

という観点で資産構成比率を確認するといいです。

参考までに、構成比率によってどの程度のリスクがあるかを表でまとめました。

| 構成比率※1 | リスク | 最大下落幅※2 |

| 株式70:債券30 | 比較的リスク高い | 36.2% |

| 株式50:債券50 | 中程度 | 26.5% |

| 株式30:債券70 | 安全思考 | 18.3% |

※1:国内・海外比率は半々

※2:最大下落幅はリーマンショック時の下落幅を元に算出

投資の世界ではリスクとリターンは表裏一体です。より高いリターンを求めることは同時にリスクも引き受けているということです。

リターンとリスク、どちらを基準にした方がいいかというと、個人的にはまず「リスク」に目を向けるべきだと思います。

理由は簡単で、自分が想定している以上にマイナスが広がった場合「もう嫌だ!」と言って投資をやめてしまう可能性が高いからです。

リーマンショックの時に、株式を中心に投資をしていた人は資産が半分になってしまいました。そこで投資をやめてしまった人が沢山いると思いますが、そこで止めてしまったら「資産が半分になった」という最悪な事実だけが残っって終わりです。

ですが、株式なんだから「それくらいのリスクはある」と認識して投資を継続していたら、2019年の現在ではリターンはプラスになっています。

リスク許容度とも言われますが、自分がどの程度のリスクなら許容できるかという考え方がとても大事だと思います。

上記の表を参考にしていただき、「このくらいの下落率ならストレスなく投資を続けられる」という視点で商品を選んでいただければ、何かあった時も慌てる事が減ると思います!