こんにちは。銀行員のアトフジと申します。

資産運用をこよなく愛し、イデコ・投資信託・株式投資なとで現在運用中です。

【アトフジの投資歴】

- 2014年投資信託で資産運用デビュー

- 2015年250万円を投資信託に突っ込む

- 2016年79万のマイナスで損切り

- 2017年から株式投資・FX自動売買を始める

- 2018年9月からイデコを始める

- 2018年からFX裁量取引も始める

- 2018年10月時点で79万のマイナスが埋まる

早いもので資産運用を始めて4年が経ちました。

4年年間、運用を通して色々な経験をしてきましたが、今回は過去の運用歴で79万もの大損をした時の失敗談をお伝えします!

自分と同じ時過ちを犯す人を減らすために!恥ずかしいですが公開します笑

ちなみに失敗した原因はこちら。

毎月分配金型の投資信託の仕組みをちゃんと理解してなかった

圧倒的に勉強不足でした。

アトフジ

アトフジ

「毎月分配金の投資信託でローンを返したい」「毎月分配金で不労所得を作りたい」「毎月分配金で家賃を払いたい」

このように考えている方には、是非読んでいただきたい記事です。

【本記事の内容】

- 79万円損した経緯について

- 失敗から得た教訓

- 毎月分配型型の投資信託は「悪」ではない

- 毎月分配金型の投資信託の上手な使い方

本記事を読むことで、毎月分配金型の投資信託の本質や上手な活用方法を知ることができると思います。

では早速書いていきます!

スポンサーリンク

気になるところだけ読みたい方

毎月分配金型の投資信託で車のローンを返済しようとして79万損した経緯

毎月分配金型の投資信託とは

アトフジ

アトフジ

毎月分配金型の投資信託について簡単に説明すると「購入金額に応じた分配金を毎月受け取ることができる投資信託」と言い表せます。

運用して儲かった分を毎月分配しますよ〜といった感じです。

イメージとすると毎月利息が入ってくるようなもの。※実際は全く異なりますが。

当時の僕は新車の購入を検討していました。

手元には一括購入できる現金があったのですが、そのまま使ったら勿体無いという考えが僕にはありました。

低金利時代だから敢えてローンを組んでおいて、手元にあるお金の運用して儲けようと思ったわけです。

丁度その頃銀行のノルマで投資信託をバンバン売っていたから、資産運用にちょっと詳しくなた気がしていたんです笑

そして思いついた方法がこちら。

・350万で投資信託を購入して毎月分配金もらえれば、それで車のローンが返済できる!

・ローンを払い終わった後も、分配金がもらえればお小遣いとして使える!

・そしたら毎月欲しい服買える!

実現すれば最高な話ですよね。

きっと僕以外にも思い付いた人は沢山いると思います。

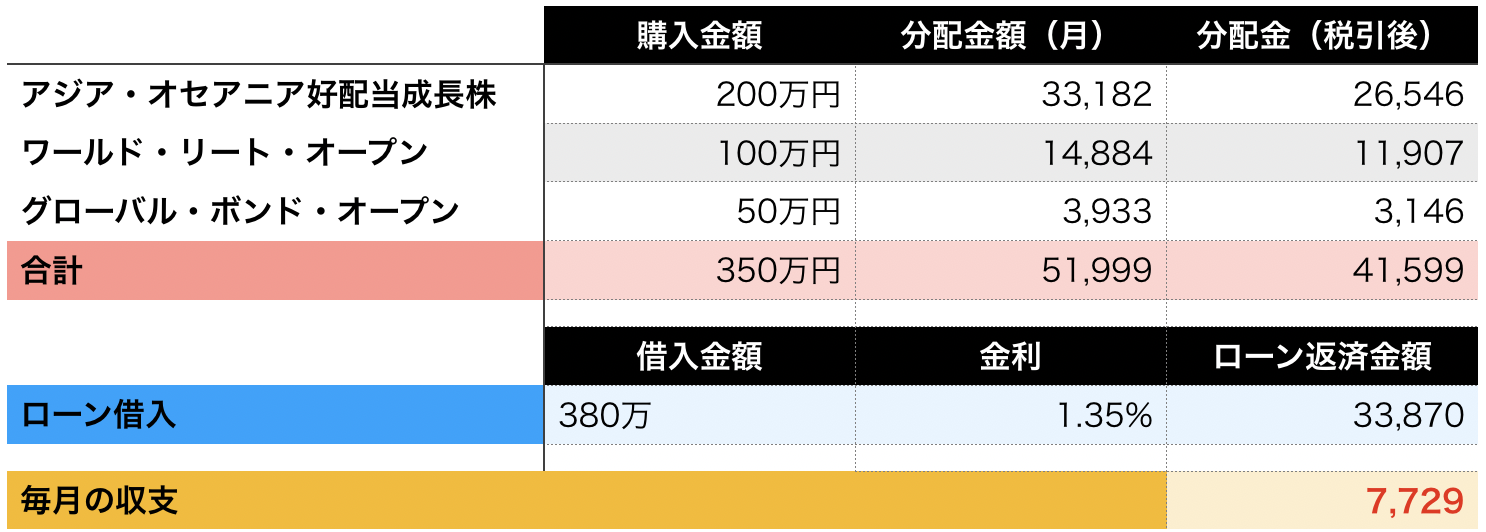

当時の分配金型投資信託とローン返済の条件

当時の購入データと返済データです。

毎月税引き後41,599円の分配金が入ってきて、ローン返済が33,870円なので毎月の収支は+7,729円という計算です。

ローン返してもなお手元にお金が残るという素晴らしい計画でした。

ちなみに上の3つの商品を選んだ理由はこちら。

・運用実績が長く純資産額も多かった

・リーマンショックという大暴落を乗り越えた商品だった

・直近6年間の運用実績は年10%〜20%

・分配金の金額も6年間ずっと変わっていない

・一応、株・不動産・債券で分散してみた

なんだか良さそうに思えますよね?

この調子でいけば今後も安定して分配金は支払われる

過去の実績からそう判断して運用を始めたわけですが…

1年後に79万円の損が確定し計画は終了

結局役1年後の2016年6月27日に僕の計画は失敗に終わりました。

実は2015年6月からの1年間は主にチャイナショックと呼ばれる「中国発世界同時株安」が発生し株価が大幅に下落した年でした。

そしてイギリスのEU離脱があったのが2016年6月。

ブリグジットと呼ばれたアクシデントにより株価はさらに下落したのです。

僕が投資信託を買ったのが2015年6月だったので、丁度購入した月から1年間ずっと運用環境は最悪の状態だったということです笑

運用元本のマイナスが膨らみ耐えきれなくなった僕は、全ての商品を解約してしまいました。

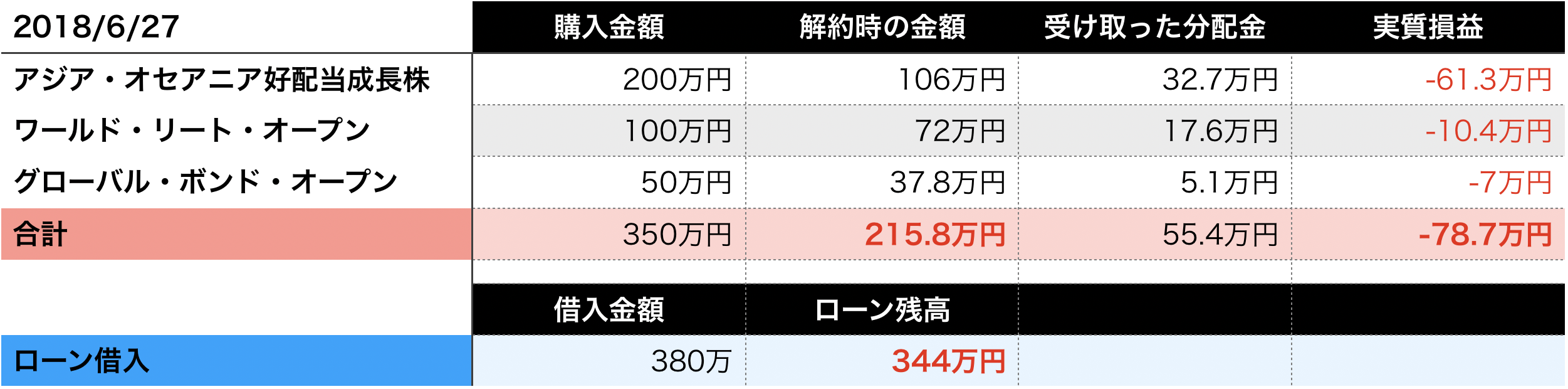

【2016年6月27日の解約データとローン残高】

購入金額350万に対して、解約時の金額は215.8万円。分配金を55.4万円受け取っていたため実質は78.7万円の損失でした。

そして悲惨だったのがローン残高です。まだ1年しか返済が進んでなかったので残高が344万円も残っていました。

結局手持ちの現金を足してローンを全額返済し、この計画は終わったのです。

今振り返っても、反省点しかありません笑

ただ資産運用に失敗はつきものです。大事なのはなぜ失敗してしまったのかいう分析と今後失敗しないための対策を講じること。

まずはこの失敗談から得た僕の教訓をお伝えします。

スポンサーリンク

失敗から得た教訓

まず、失敗した要因について分析します。

冷静に考えれば分かることなのですが、この計画には大きな欠陥が2つありました。

①運用次第では投資元本が大幅に減る可能性がある

②過去の実績は、将来の毎月分配金の安定性には無関係

当たり前なんですけどね。人間自分の良いように解釈したがる生き物なので。

一応念押しのためにお伝えします。

【運用次第では投資元本が大幅に減る可能性がある】

当時の僕は、毎月分配金がまるで湯水の様に湧いて出てくるかの様に捉えていました。

アトフジ

アトフジ

「あわよくばローンを返し終わったあも元金が残ってたら最高だな」と思ってました!

でもそんな事はほぼ不可能です!

毎月分配金の原資は運用の利益です。

350万の元本が370万なって、利益の20万が分配金として支払われるということです。

分配金を20万円支払ったら、当然運用資産も370万から350万に戻りすよね?

利益を分配金として払っている訳ですから!

なので、380万のローンを返済した後も元本が減らずに残っているためには、少なくとも380万の運用利益が出ていないと無理な話なのです。

運用元本350万→730万なので2倍以上です。

普通に考えて超ハードル高いですよね。

しかも運用元本は、僕の様に「チャイナショック」や「ブリグジット」が起きて大きく減って損する可能性だって十分あるわけです。

ちなみに、損をしているのに分配金が出るという不思議な現象も発生します。

この分配金の事を「元本払戻金」といって、自分の投資しているお金から支払われます。

元本払戻金は自分の投資元本から支払われるので、出るとその分投資元本が減ってしまいます。

元本払戻金が出たとしても、その後運用が上手くいって増えれば問題ありませんが、もし増えなかった場合は元本払戻金によりどんどん資産が減っていく可能性もあるのです。

頭では分かっていたつもりでしたが、「もしかしたら減らないかもしれない」という淡い期待を持ってしまっていたんでんす。

この毎月分配金に対する認識の甘さは大きな反省点です。

【過去の実績は関係ない】

欠陥の2つ目は、僕が過去の運用実績に比重を起きすぎた点です。

過去の実績で6年間分配金が安定して出てるからといって、今度も6年間分配金が支払われる保証はどこにもありません。

また、分配金も商品の運用状況によって増えたり減ったもします。

毎回コロコロと変わるわけではありませんが、あまりに運用が上手くいっていないと「毎月分配金の引き下げ」ということが起こります。

実際に僕が買っていて、一番の損失を出したアジア・オセアニア・成長株も約27%減少しました。

「過去の実績から分配金はしばらく減らないだろう」と考えた時点で間違っていたんですね。

頭では分かっているけれど、自分の都合のいいように物事を捉えてしまう

これは資産運用では本当によくある事です。

でも多くの場合、間違っているのは自分です笑

以上の反省点を踏まえた教訓をまとめておきます。

・毎月の分配金を受け取ると運用資産は確実に減る

・したがって運用元本がそのまま残る可能性が極めて低い

・分配金は減る可能性もある

・過去の実績を過信しすぎない

・購入するタイミングが命

最後のが一番大事です。今回の計画もあと1年車を買うのが遅かったらうまく行っていたかもしれません笑

毎月分配金型の投資信託は「悪」ではない

ここまで読むと毎月分配金の投資信託は最悪だなと思うかもしれませんが、その判断は少し早計です!

今回僕が失敗した原因は、ちゃんと仕組みを理解していなかったことで「間違った活用法」をしてしまったからです。

改めて僕の計画のデータを検証してみると、最初から不可能なことがすぐわかります。

【分配金から判断した年利回り】

| 投資元本 | 年間の分配金額 | 年利回り |

| 350万円 | 約50万円 | 14.3% |

僕の計画が上手くいくためには、年利回りは14.3%にならなければいけませんでした。

アベノミクスによる上昇相場であれば1年単位では不可能ではありませんが、10年間年14.3%で運用できる商品なんてこの世には存在しません。

元本350万で毎年50万の分配金をず〜っと貰おうということ自体不可能だったのです!

投資信託による年利回りは平均3%、良くても5%〜7%くらいでしょう。

したがって年利回り3%と仮定すると、僕の計画の適正な分配金額は10.5万円です。

【年利回り3%とした場合の適正分配金】

| 投資元本 | 適正な分配金額 | 年利回り |

| 350万円 | 10.5万円 | 3% |

350万円×3%=適正な分配金額

つまり僕は、少ない投資元本で大きな分配金を求め過ぎていたわけですね。

【年利回り3%で年50万円の分配金を得るための必要元本】

| 必要元本 | 年間の分配金額 | 年利回り |

| 1,667万円 | 50万円 | 3% |

50万円÷3%=必要元本

もし仮に僕が投資元本を減らさずに毎年50万円の分配金をもらいたいと思ったら、1,667万円の元本が必要ということです。

このことから言える事は

受け取る分配金額は、適正な金額(年3%〜5%程度)で受け取ることが大切

だと言うことです。

このルールを守れば、そこまで元本を減らさず分配金を受け取ることが可能だと思います。

※10年程度長期運用した場合です。

また、「使い切る前提」で活用する場合にも毎月分配金型の投資信託は有効です。

【50万円を預金から毎月1万円崩して使う場合】

→ほぼ100%、50ヶ月で使い果たします。

【50万円を毎月分配金で毎月1万円崩して使う場合】

→50ヶ月では無くならないと思います。

投資信託の運用利回りが長期的にみて年3%だとしたら、年3%で運用しながら分配金として受け取った方が、0.001%の貯金で運用しながら取り崩すよりもお金は長生きします。

上記2つの例のように、「適正水準でい受け取る」「使いきり前提」という正しいスタンスで分配金を利用することができれば、毎月分配金型の投資信託は決して「悪」ではないと僕は思います!

毎月分配金の投資信託を活用するためのポイント

最後のまとめです。

本記事では僕が79万損した経緯と、そこで得た教訓を毎月分配金型の投資信託を活用するスタンスについて紹介させていただきました。

書いていて恥ずかしい思いもありましたが、もしあなたが毎月分配金型の投資信託を使って「ローンを返す」「不労所得を得たい」と思っているようなら是非下記のポイントを押さえておくといいかと思います。

- 毎月分配金を受け取る場合、高確率で元本は減ると心得る

- 元本を使い切るつもりで利用するなら問題はない

- 元本をあまり減らしたくない場合は年3%の「適正分配金」を計算

- 「適正分配金」の範囲内で分配金を出している商品を購入する

- 分配金は減る可能性もあるので、ローンのような毎月固定の支払には向かない

- 一番大事な事は長期運用可能な資金でやる事

これは79万円損したからこを学ぶ事ができた事です。

是非、毎月分配金型の投資信託を購入する際にはご活用ください!

最後まで読んでいただきありがとうございました。