アトフジ

アトフジ

イデコの節税効果について調べてみたものの、イマイチ仕組みが分からない…

とういう仕組みで節税になるのだろうか?

そもそも、他の金融商品と比べてどれだけ効果があるのだろう?

こういった疑問にお答えします。

【本記事の内容】

・イデコ拠出時の節税効果について

・イデコ運用時の節税効果について

・イデコ受取時の節税効果について

FP1級技能士のアトフジと申します。

日々、実務を通してお客様の資産運用のアドバイスをしつつ、自身も投資信託や株で資産運用を実践中。

2017年に早速イデコの運用を開始した私が、自分自身がイデコに加入する際に勉強した「イデコの節税効果」についてまとめてみました。

気になるところだけ読みたい方

イデコの節税〜お金を拠出する時〜

あなたがイデコにお金を拠出する時の節税効果について解説します!

イデコは毎月掛け金を拠出することで節税効果を得ることができます。

理由はただ一つ!

イデコの掛け金は「全額が所得控除」になるからです!

所得控除とは、税負担の軽減を図るために総所得金額等から一定額を控除する仕組み。

※所得控除がわからない方はこちらを参考

参考:「所得税・住民税・所得控除とは?」イデコを理解するための税金の仕組み!

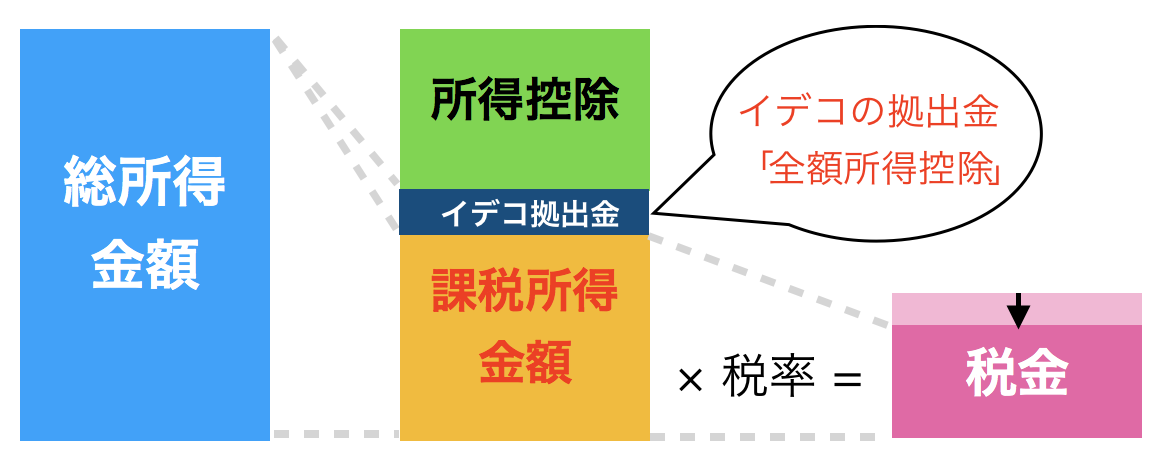

図で解説します。

【税金計算過程(イデコ有り)】

総所得金額からイデコで拠出した分が控除され、課税所得金額が少なくなります。

課税所得金額とは、税金が課税される所得の事を指しますので、課税所得金額が少なくなる事で結果として支払う税金が減るのです。

これがイデコ拠出時の節税の仕組みです!!

イデコで掛け金を支払うことを「拠出」と表現します。

拠出時の節税効果を計算してみよう!

節税の仕組みが分かったところで、じゃあ12万円拠出したら「いくら節税されるか」が分からなければ意味がありません!

計算するためには、あなた自身が2つの数字を把握しておく必要があります。

- 自分の課税所得金額

- 自分の税率

以上の2つです。

どうやって調べるの?と思うかもしれません。

住民税は一律10%です。

所得税率はどうでしょう?

実は、課税所得が分かれば所得税率は自動的に決まります。

所得税は、所得が上がると税率も高くなる「超過累進課税」という仕組みが国で定められているからです。

【課税所得別の所得税と住民税】

| 課税所得 | 所得税(%) | 所得税(%) |

| ①195万円以下 | 5% |

一律10% |

| ②195万円超〜330万円以下 | 10% | |

| ③330万円超〜695万円以下 | 20% | |

| ④695万円超〜900万円以下 | 23% | |

| ⑤900万円超〜1800万円以下 | 33% | |

| ⑥1800万円超〜4000万円以下 | 40% | |

| ⑦4000万円超〜 | 45% |

以上のように税率が定めれらています。

アトフジ

アトフジ

②の範囲に該当しますので、所得税10%、住民税10%となります!

税率が分かったところで、次のような疑問が湧くのではないでしょうか?

質問者

質問者

課税所得は、サラリーマンやOLさんなど、いわゆる「給与所得者」は年に1回会社から受け取る「源泉徴収票」を見ると分かります。

確定申告をしている方(個人事業主等)は経費や各種控除を差し引いた後の「所得金額」が課税所得です。

源泉徴収票に「課税所得」という項目は実はありません!

課税所得を求めるためには、源泉徴収票の数字から計算する一手間が必要です。

具体例で計算してみましょう!

【ケーススタディ】

- 企業年金無しの会社員Aさん

- 課税所得300万

- 掛け金は満額の月23,000円

節税効果を計算するために、イデコに加入していない場合と加入した場合で比較してみます。

【税金額の比較表】

| 課税所得 | 税率 | 税金額 | |

| イデコ無し | 300万 | (※2)20% | 60万円 |

| イデコ有り | (※1)272.4万 | 20% | 54万4800円 |

(※1)300万ー23,000円×12ヶ月=272.4万円 (※2)所得税10%・住民税10%

60万円 – 54万4800円 = 5万5200円

Aさん

Aさん

アトフジ

アトフジ

節税金額は、課税所得金額と拠出した金額によって決まります。

Aさんは掛金を満額払っているので節税効果を目一杯受け取っているんです。

もし仮にAさんの課税所得が500万だった場合は、税率が30%となりさらに節税効果が高まるんですよ!

ケーススタディーを通して、節税効果の計算の仕組みはご理解いただけたでしょうか?

掛け金を沢山支払った人や、課税所得が多い人程、節税効果が高いと言えます。

掛金を上限まで支払った場合の節税額早見表を作りましたので参考までに。

掛金を上限まで支払った場合の節税額早見表

| 加入者種類 | 企業年金有り | 企業年金無し・主婦 | 自営業者 |

| 課税される所得金額 | (最大掛金)14万4000円 | (最大掛金)27万6000円 | (最大掛金)81万6000円 |

| ①195万円以下 | 2万1600円 | 4万1400円 | 12万24000円 |

| ②195万円超〜330万円以下 | 2万8800円 | 5万5200円 | 16万3200円 |

| ③330万円超〜695万円以下 | 4万3200円 | 8万2800円 | 24万4800円 |

| ④695万円超〜900万円以下 | 4万7520円 | 9万1080円 | 26万9280円 |

| ⑤900万円超〜1800万円以下 | 6万1920円 | 11万8680円 | 35万880円 |

| ⑥1800万円超〜4000万円以下 | 7万2000円 | 13万8000円 | 40万8000円 |

| ⑦4000万円超〜 | 7万9200円 | 15万1800円 | 44万8800円 |

※年間の掛金の上限は加入している年金制度によって異なります。

拠出時の節税効果については以上です。

イデコの節税〜運用している時〜

拠出時の次は「運用時」つまりあなたがイデコにお金を拠出して、運用している期間の節税について解説します!

結論から言うと、イデコの運用中に出た利益は全額非課税です!

イデコの運用は、預金・投資信託・保険などの金融商品の中から自分が運用したいと思う商品で運用します。

「預金」であれば利息が運用益です。

「投資信託」であれば値上がり益や配当金などが運用益です。

金融商品の運用益に対して、通常は約20%の税金が掛かりますが、イデコの場合は、受け取った利息や配当金などに税金は掛かりません。

アトフジ

アトフジ

例えば100万円で投資信託を買って110万円に増えた場合はどうでしょう?

通常は10万円の利益から約2万円税金で持ってかれますが、イデコでは10万円全額受け取れるという事です!

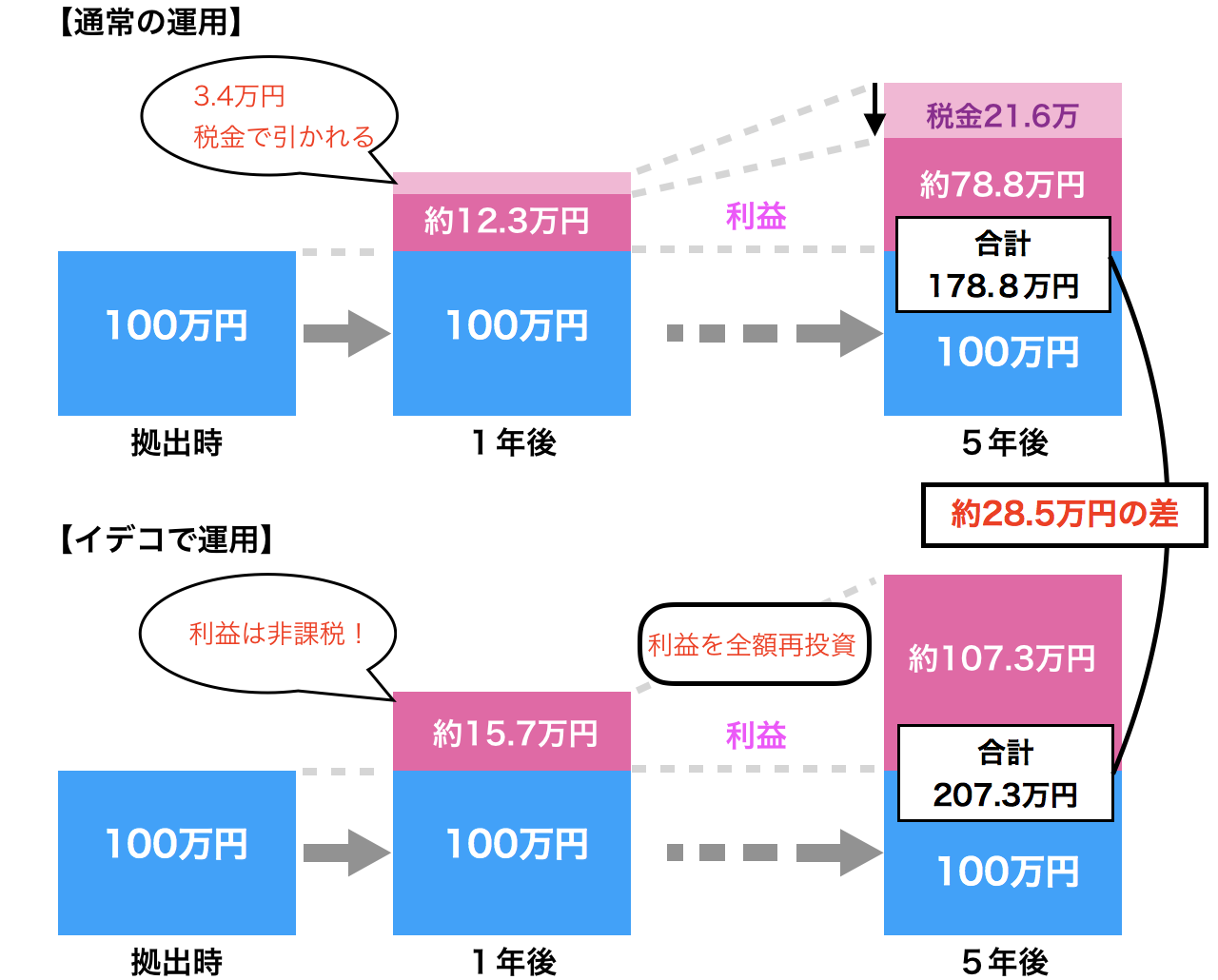

では実際に長期運用した場合に、どれだけ効果が上がるのか数字で示してみます。

【ケーススタディ(投資信託で運用)】

- 商品:ひふみ年金

- 元本:100万円

- 金利:年15.7%

- 期間:5年

実際に存在する「ひふみ年金」で検証してみます。

ひふみ年金はイデコの投資信託の中でも人気の高い商品です。

30年10月26日時点、ひふみ年金の直近の1年間の利益は年15.7%でした。

仮に年15.7%というリターンが5年続いたと仮定して考えてみます。

通常の運用では、5年後の運用成果は約178.8万円です。税金が約21.6万円も引かれています!

イデコで運用した場合は、5年後の運用成果は207.3万円です。その差約28.51万!!

運用者

運用者

アトフジ

アトフジ

そうなんです!

税金は、運用の世界では大敵です。

イデコでは受け取った利益を全額再投資できるため、税引後の利益を再投資するよりも余計に成果が大きくなるんですよ!

ケーススタディの年15.7%がず〜っと続く事はまず無いと思いますが、年3%〜5%でも長期運用が20年・30年と長期になればケーススタディ以上に運用成果に差が現れるでしょう。

運用中の利益が非課税だと、とても大きな効果があることを感じていただけたでしょうか?

次は節税効果の最後「受取時」について解説します。

イデコの節税〜将来受け取る時〜

いよいよ最後の節税ポイント「受取時」です。

受取時の節税について、雑誌や証券会社のHPで見かける案内としては以下のものがあります。

年金だと公的年金等控除の対象になりお得♪

という説明があり、さらっと終わってしまうことが多い「受取時」の節税。

「なんとなくお得なんだなぁ」と感じて終わってしまう方が多いかと思いますが、実は「受取時」の節税こそ、しっかりと理解しておかなければいけない仕組みなんです!

基礎知識として、まずイデコの受け取り方法については3通りあります。

【受け取り方法】

- 一時金で受け取る

- 年金として受け取る

- 一時金と年金を併用する

受け取り方により、税金の計算方法が異なるため、一つずつ確認していきましょう!

一時金で受け取る場合の退職所得控除について

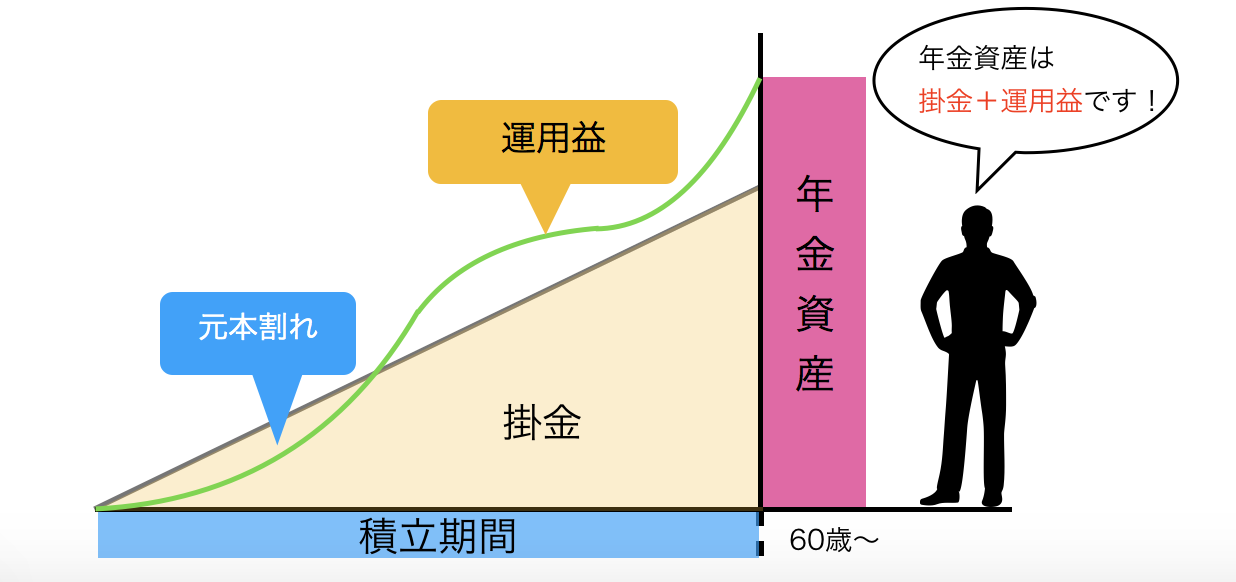

「一時金で受け取る」といのは、引き出し可能年齢以降、積み上がった年金資産を一時金で受け取ることを指します。

※引き出し可能年齢については講義1を参考。

イメージしやすいように「イデコ運用イメージ」の図を載せておきます。

一時金で受け取った場合は、積み上がった年金資産を退職所得として扱います。

したがって所得控除の中の「退職所得控除」が適用されます。

専門用語になりますが、退職所得から一定額を控除するし税負担を減らす仕組みです。

<勤続年数20年以下>

40万 × 勤続年数 = 控除額

<勤続年数20年以上の場合>

40万 × 20年 + 70万 × (勤続年数 – 20年) = 控除額

数式だと分かりにくいので具体例で考えてみます。

【ケーススタディ】

- 勤続年数10年

- 勤続年数30年

- 勤続年数40年

<勤続年数10年の場合>

40万×10年=400万円

<勤続年数25年の場合>

40万×20年 + 70万×(30年–20年)=1500万円

<勤続年数40年の場合>

40万×20年 + 70万×(40年–20年)=2200万円

40年働いた場合は、退職金が2200万円以下なら税金は掛からないことになります!

勤続年数が長ければ長いほど、控除額が大きくなるのが特徴です。

年数はどのように計算されるんですか?

質問者

質問者

アトフジ

アトフジ

イデコでは、積立期間か勤続年数どちらか長い方を計算上の勤続年数とみなします。

なので、働いてない方も退職所得控除が受けられるんですよ!

実際に働いてない人も「退職所得控除」を利用できる点が大きな節税ポイントと言えます。

その証拠に、イデコでは約9割の方が一時金受け取りを選択しているそうです。

実際の節税額を計算してみました

「一時金で受け取った場合、退職所得扱いとなりお得」と言われますが、じゃあ一体どれくらいお得になるのかを検討してみます。

【ケーススタディ】

- 毎月30,000円

- 利率3%

- 期間30年

<運用成果>

| 元本 | 1080万円 |

| 最終積立金額 | 1784万円 |

| 運用益 | 704万円 |

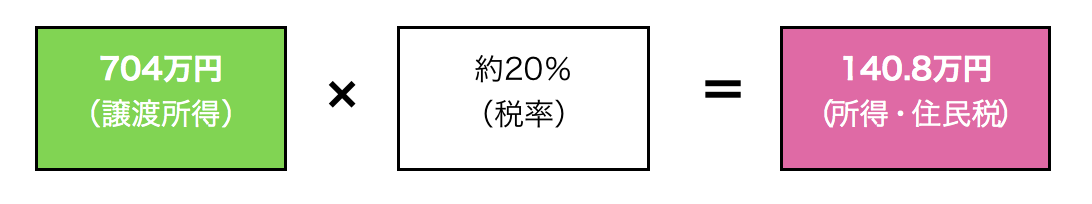

①普通の投資信託の場合

運用益704万円が譲渡所得として課税せれます。

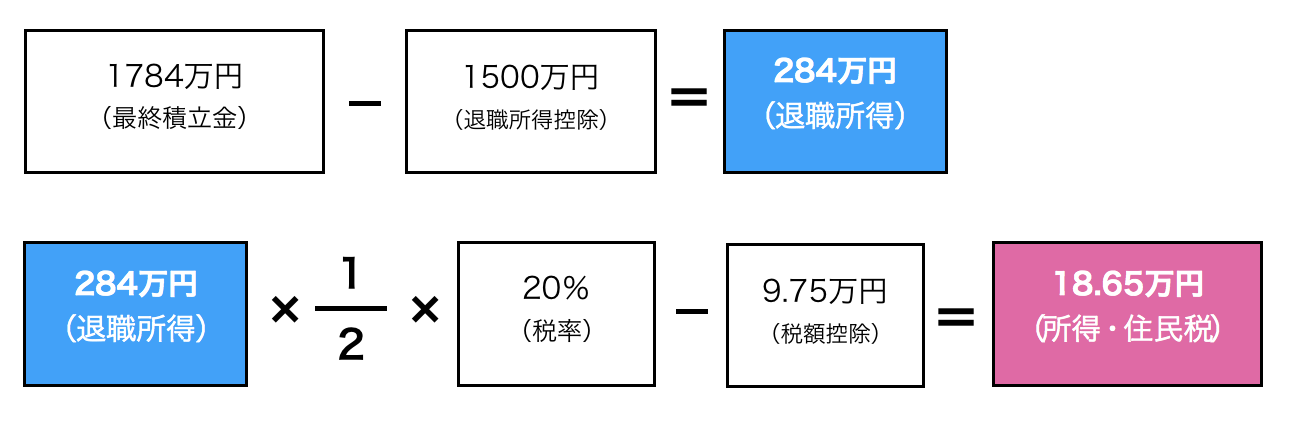

②イデコの投資信託の場合

最終積立金額1784万円から退職所得控除を引いた金額が退職所得として課税されます。

詳しい計算方法の説明は省略しますが…

イデコの場合の方が122.15万円も節税効果があることが分かりました!

今回はあえてイデコでも税金が発生するケースで検証しました。

例えば今回のケースでも、毎月の積立金額が20,000円であれば、最終積立金額が退職所得控除を下回り、税金は0円となります!

イデコ単体で考えれば、一時金受け取りの方が有利ではありますが…

会社から退職金がある人は注意が必要です!

もし仮にイデコで一時金として受け取った時、ほかの退職所得があると合算されてしまうからです!

具体例で考えてみましょう。

【ケーススタディ】

- イデコ1000万

- 退職金1000万

- 積立期間30年

積立期間は30年なので所得控除額は1500万円です。

イデコ単体なら1000万円なので税金はかかりません。

しかし退職金がある場合、合計2000万円となり退職所得控除では引ききれず税金が発生する事になります。

この場合、例えばイデコと退職金の受け取り時期をずらしたり、イデコは年金として受け取った方が結果的に支払う税金が少なく済むこともあります。

退職所得控除そのものの節税効果は大きいですが、活用の仕方によって税金の負担も変わってくることが大きなポイントです!

参考までに退職所得計算上のポイントをまとめておきます。

①イデコの掛け金拠出期間は勤続年数となる

②他に退職所得があった場合は合計される

③イデコで一時金を受け取る以前14年以内に退職一時金を受け取っている場合は、加入期間が重複している年数を差し引いて計算する。

年金で受け取る場合の公的年金等控除について

年金で受け取る場合は、公的年金等控除の対象となります。

年金生活者に税金を沢山掛けては可哀想ということで、国が準備した控除が「公的年金等控除」です。

公的年金等とは、国民年金や厚生年金、企業年金などを指します。

イデコは自分で準備する私的年金ですが、特別に公的年金等控除の対象に加えられているのです。

※同じ私的年金として個人年金保険がありますが、公的年金等控除の対象ではありません。

参考までに公的年金等控除の表を載せておきます。

【65歳未満の控除額一覧表】

| 公的年金等収入額 | 控除額 |

| ①130万円未満 | 70万円 |

| ②130万円〜410万円未満 | 収入金額×25%+37.51万円 |

| ③410万円〜770万円未満 | 収入金額×15%+78.5万円 |

| ④770万円〜 | 収入金額×15%+155.5万円 |

ここで大事なのは①130万円未満の場合の控除額が70万円という数字です。

公的年金等の収入が70万円以下であれば控除額以下となり税金が掛からないのです!

質問者

質問者

アトフジ

アトフジ

しかし、公的年金の支給開始年齢は徐々に引き上げられ、ほとんどの方が65歳以降となります。

したがって60歳〜65歳の期間はイデコしか公的年金の収入が無いというケースは今後珍しくありません。

その場合、毎年のイデコの年金額が70万円以下であれば全額非課税で受け取れるんです!

65歳以降の公的年金等控除もありますが、現状では65歳以降は国の年金が受給開始となるため、イデコを含めた公的年金等の収入が増えてしまい、公的年金等控除による節税メリットは薄くなります。

65歳時点で一時金受け取りを選択した方が、税金上はお得でしょう!

今後、受給開始年齢が65歳よりもさらに引き上げられた場合は、イデコを年金として受け取る選択肢はさらに有効になるかと思われます。

以上、イデコ「受取時」の節税効果についての解説でした!

まとめ

最後まで読んでいただきありがとうございました。

拠出時・運用時・受取時の節税効果についてご理解の助けになったでしょうか?

資産運用でも大敵と呼ばれる税金。

その税金と賢く付き合うには、「税金に対する知識」と「イデコの節税の仕組み」としっかりと理解する必要がります。

税金の話は奥が深く、細かい計算や税制など中々理解が難しい項目です。

実際イデコのでも、加入者の状況によって節税効果に差が出てきます。

例えば、住宅ローン控除を受けている方、会社の退職金が沢山ある方、パート・アルバイトの方など。

それぞれの立場に立って考えることが何よりも大事です!

少し手間ですが、正しい知識があなたの資産運用の確実な助けになると思います!

今回に限らず、一度税金の知識を勉強しておくのは資産運用上オススメですよ♪

※イデコの全体像を掴みたいという方はこちらの記事を参考にしてください!