アトフジ

アトフジ

SBI証券のイデコに加入しようと考えてるけど、オリジナルプランとセレクトプランてどうゆうこと?

申し込むならどちらのプランが良いんだろう?

すでにオリジナルプランで加入しているけどセレクトプランに変更した方がいいのかな?

こういった疑問にお答えします。

【本記事の内容】

- 結論から言うとセレクトプランがおすすめな理由

- オリジナルプランとセレクトプランのデータ比較

- オリジナルプランのままでもいい人

- セレクトプランに変更した方がいい人

以上の内容にそって解説していきます。

2018年5月1日に「確定拠出年金制度等の一部を改正する法律」が施行されたことにより、一つの運営管理機関(SBI証券等)で取り扱いができるイデコの商品数の上限が35本に決まりました。

その時点で67本の商品ラインナップを有していたSBI証券は、上限を満たすために合計で26商品をラインナップから「除外」し、そして新たに20商品を追加。

商品ごとに「オリジナル専用商品」「セレクト専用商品」「オリジナル・セレクト共通商品」に分類し、オリジナルプラン35商品、セレクトプラン35商品のラインナップを取り揃えました。

なのでこれから申し込む場合は、まず「オリジナルプラン」か「セレクトプラン」を選択し、選択したプランの内の35商品の中から運用商品を選ぶ必要が出てきたのです。

そこで今回は、オリジナルプランとセレクトプランの商品データを比較しながら、どちらのプランがお得なのかを調査しました。

是非プラン選びの参考にしていただければと思います。

※「実際に私が選ぶとしたら」という視点で記事を書いております。一人の投資家の意見として参考にしていただければと思います。

【この記事を書いた人】

1級ファイナンシャルプランナー技能士のアトフジと申します。

銀行に入り8年間、顧客の個人資産相談業務に携わってきました。

お客様の資産運用のアドバイスをする傍ら、自身も投資信託や株式投資で資産運用をしています。

もちろんイデコも活用中。

スポンサーリンク

気になるところだけ読みたい方

SBI証券のイデコ【オリジナルプランとセレクトプラン選ぶならどっち?】

結論から言うと「セレクトププラン」がおすすめです。

理由は2つあります。

【理由①】

セレクトプランの方が、運用中に発生するコストである「信託報酬」が低い商品が揃っている。

信託報酬は、イデコの商品の販売会社と運用会社へ支払う手数料のようなものなので、この信託報酬が低ければその分支払う手数料は減り、結果的に運用成果は良くなります。

セレクトプランに新たに追加された20商品中、低コストなインデックス型の商品は14商品。

この14商品の信託報酬がオリジナルプランのインデックス型商品よりも低いのです。

【理由②】

セレクトプランの方が、魅力的なアクティブ型ファンドを揃えている

アクティブ型の商品は、信託報酬が高い反面、インデックス型よりも高いリターンが期待できる商品です。

新しく追加された商品のうち6本はアクティブ型の商品です。

例えば、セゾン投信の「セゾン資産形成の達人」や「セゾン・グローバル・バランス・ファンド」、大和証券の「つみたて椿」など好成績を残しているアクティブ型の商品がセレクトプラン専用の商品として追加になりました。

その上、オリジナルプランで運用されたいたアクティブ型商品のうち、ひふみ投信の「ひふみ年金」やSBI証券の「ジェイリバイブ」といった人気商品は「オリジナル・セレクト共通商品」となったため、セレクトプランを選んでも購入可能となったのです。

つまりSBI証券のセレクトプランは「低コストの商品を揃えた上で魅力的なアクティブ型商品も選択可能である」ある意味で美味しいとこどりのプランと言えるでしょう。

実際セレクトプランが導入されたことで、SBI証券のイデコのラインナップは楽天証券やマネックス証券と比較してもトップクラスのラインナップといっても過言ではありません。

オリジナルプランとセレクトプランの商品データ比較

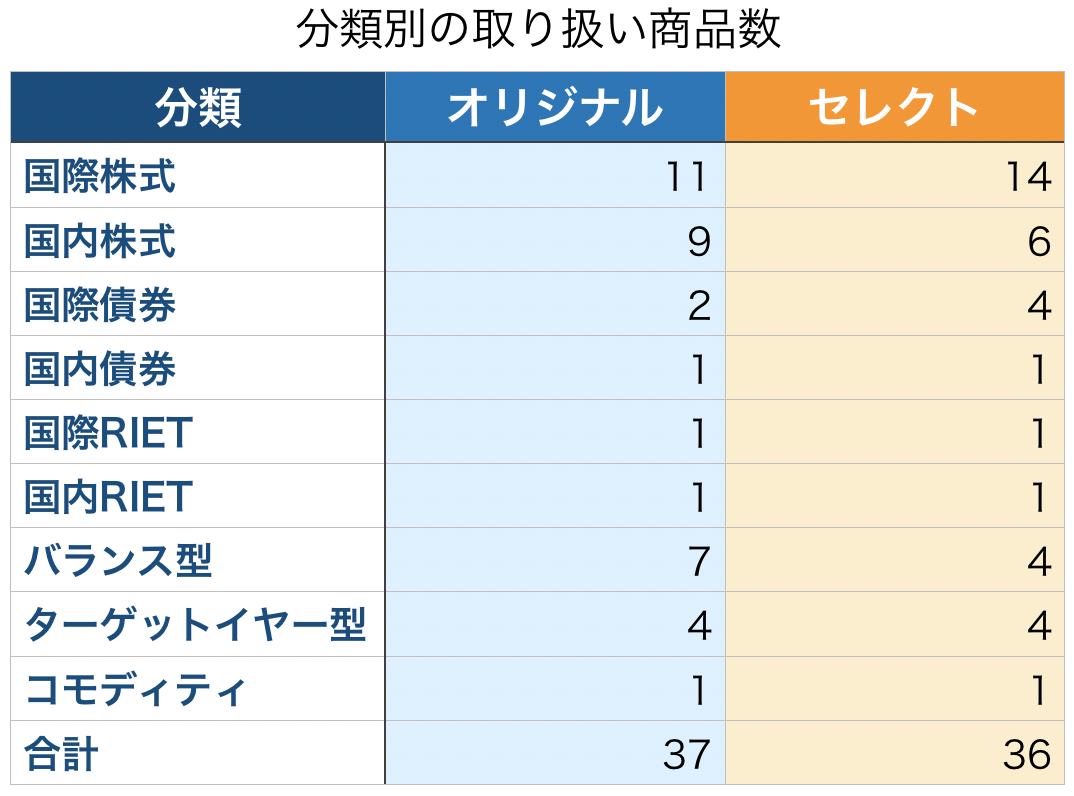

まずはオリジナルプランとセレクトプランそれぞれ、分類別の商品数を比較してみます。

セレクトプランは、オリジナルプランより国際株式と国際債券の商品数が多く、国内株式とバランス型が少なくなっています。

国際株式への投資を考えている方は、商品数で考えるとセレクトプランの方が選択肢が多いためオススメです。

また少し気になるのが、両プランの商品数が法律で決められた35商品よりも多いという点。

将来的にオリジナルプランでは2商品、セレクトプランでは1商品がプランから除外される可能性がありますので、除外される可能性が高い商品は選ばないよう気をつけましょう。

除外理由は明確ではありませんが、購入する際は以下の特徴を持つ商品の購入は避けた方が無難です。

・純資産が少ない

・インデックス型の中で信託報酬が高め

・アクティブ型ファンドで、インデックス型に過去の運用成績が負けている

・資金流入額が乏しい

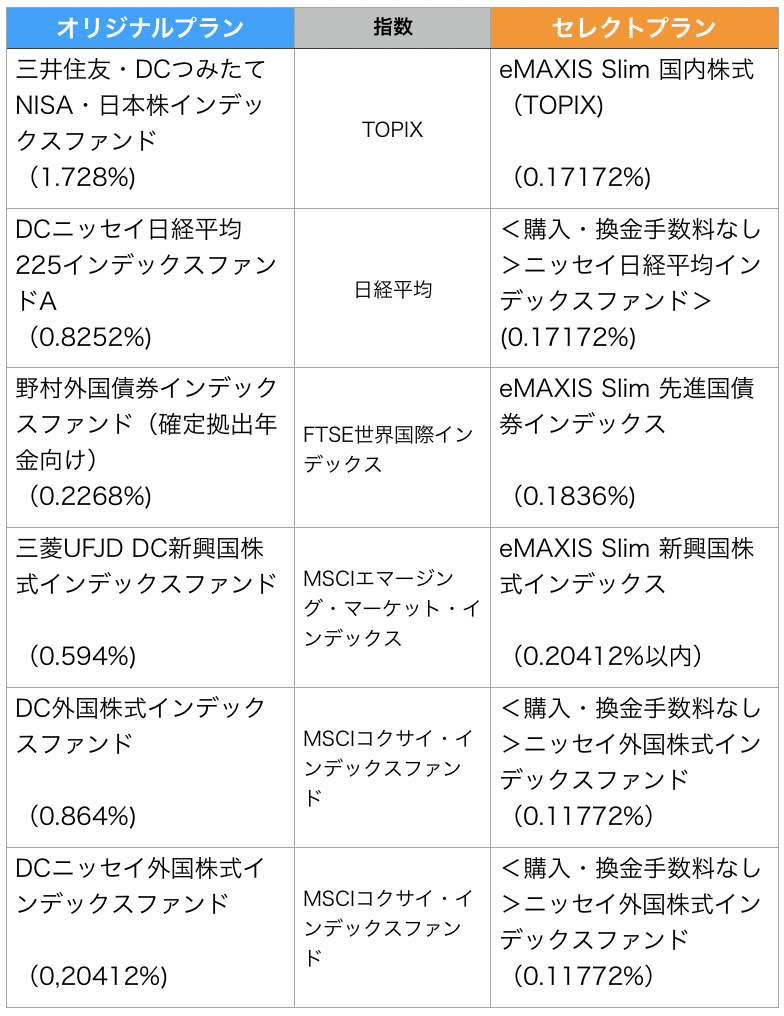

次に、セレクトププランの商品の方が信託報酬が低く有利であることについて、具体的なデータを用いて説明していきます。

運用商品には投資する商品の種類により、国内株式や国際債券などの「分類」がありますが、各分類ごとに代表的なインデックス型商品を例に挙げ、オリジナルプランとセレクトプランの比較をしてみました。

比較データとしては、運用コストを判断するための信託報酬と、運用の安定性を判断する純資産残高のデータを載せてあります。

※信託報酬はできるだけ低い方が好ましく、純資産残高は30億円以上が安心ラインです。

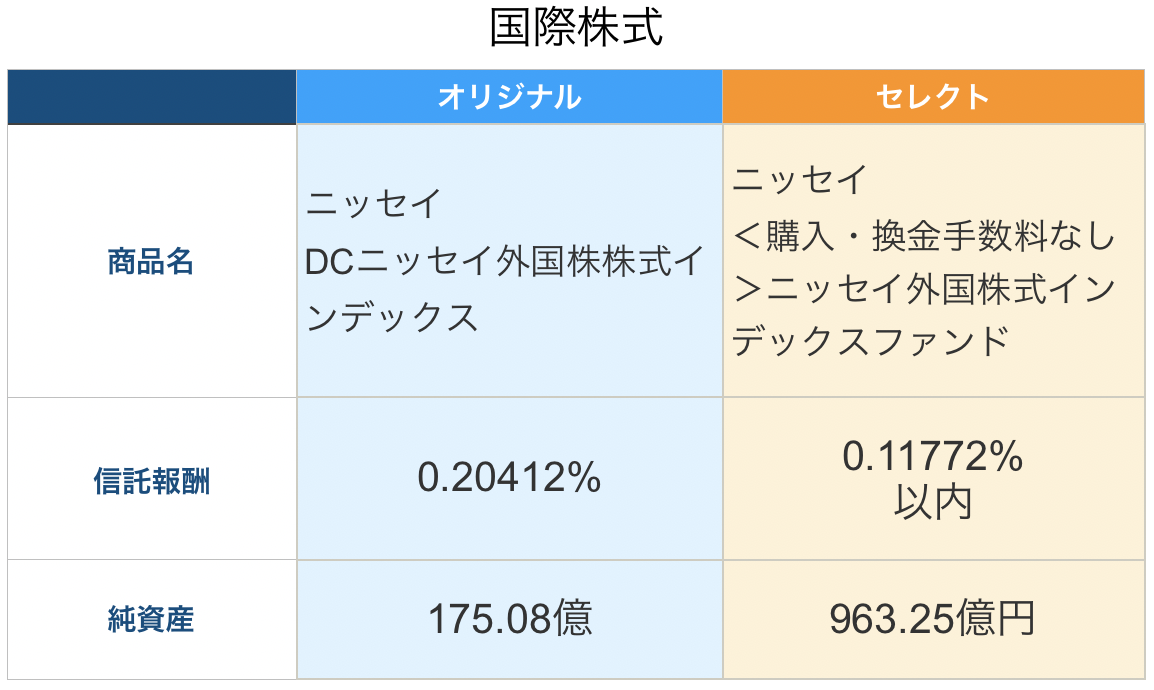

国際株式

この2商品は共に、MSCIコクサイ・インデックスという指標を参考に運用しており、実は運用の中身はほぼ一緒です。

それぞれの月次運用レポートを見ると分かりますが、投資している国の割合や組入上位10銘柄は全くの同じです。

違うのは信託報酬だけです。

セレクトプランの「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」の方が信託報酬が低いことが分かります。

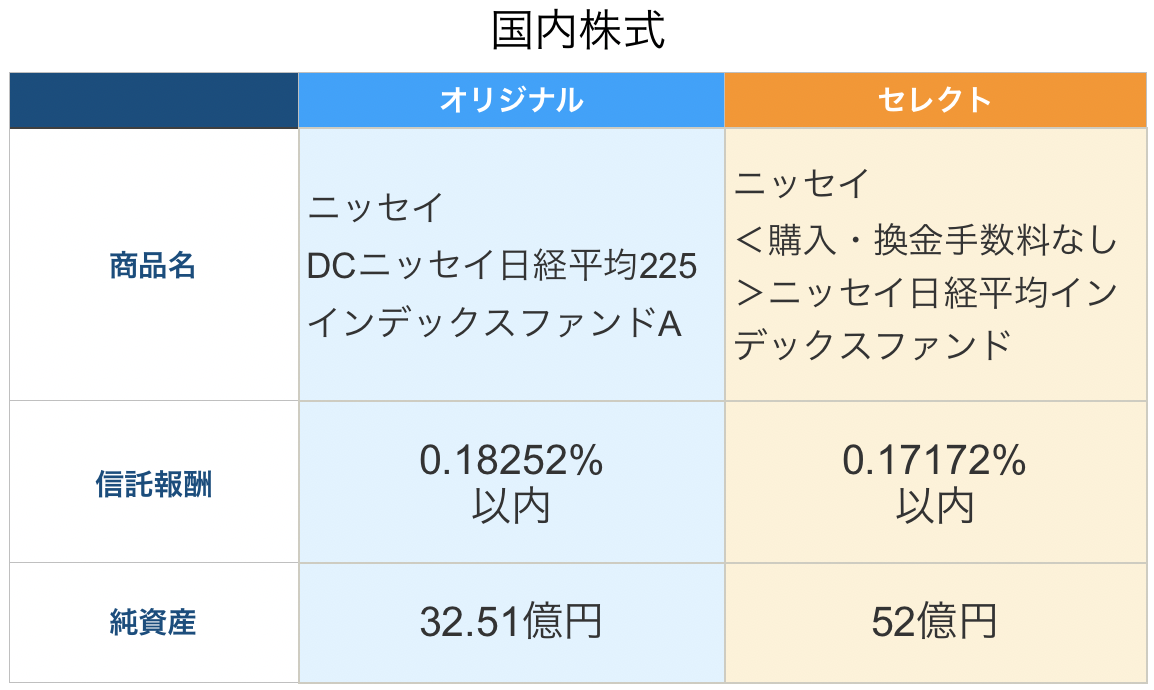

国内株式

こちらも、同じ日経平均を参考にしているため運用の中身はほぼ一緒ですが、セレクトプランの「<購入・換金手数料なし>ニッセイ日経平均インデックスファンド」の方が信託報酬が低いことが分かります。

※日経平均でなくTOPIXを参考にするファンドも、セレクトファンドの方が信託報酬が低いです。

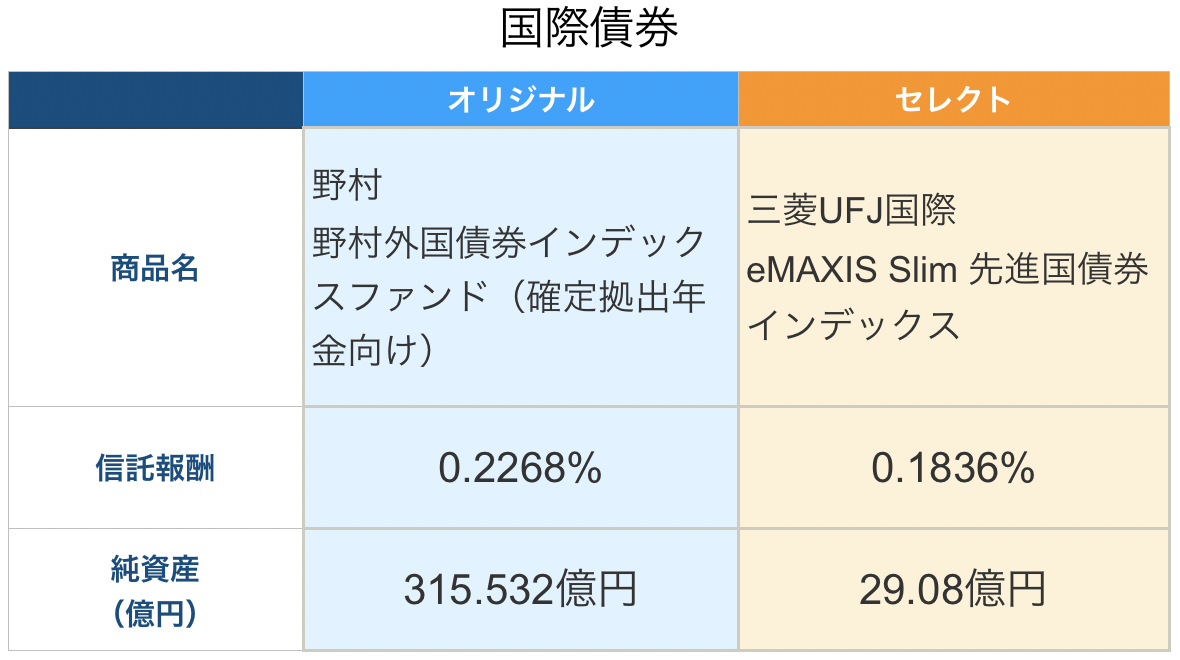

国際債券

国際債券についても、セレクトプランの「eMAXIS Slim 先進国債券インデックス」が信託報酬が低いです。

どちらの商品も「FTSE世界国債インデックス」という指標を参考にしています。

債券の場合は、参考する指標が同じでも運用の中身は若干違うため単純比較できませんが、信託報酬で考えればやはりセレクトプランが有利です。

※eMAXIS Slim 先進国債券については純資産総額が29.08億円と若干少ないですが、資金流入はしっかりあるためあまり心配はありません。

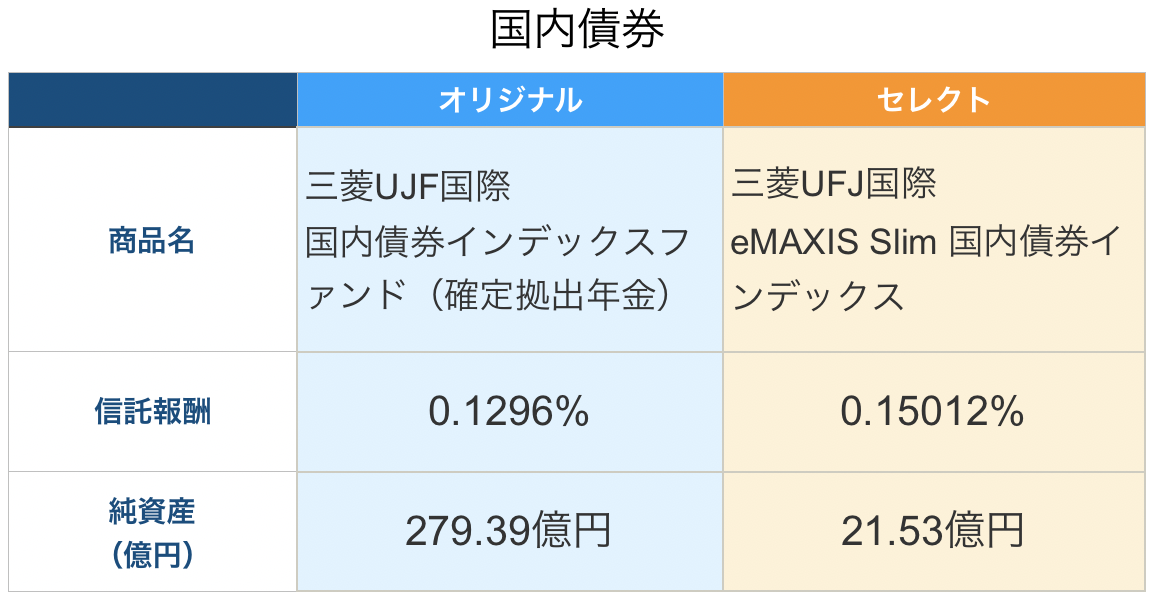

国内債券

国内債券は、逆にオリジナルプランの「国内債券インデックスファンド(確定拠出年金)」の方が信託報酬が低いです。

国内債券はマイナス金利政策の影響もあり、現在は非常に低金利です。したがって信託報酬の差がモロに運用成果に影響を与えるため、国内債券の購入を考えている場合はオリジナルプランの方が有利でしょう。

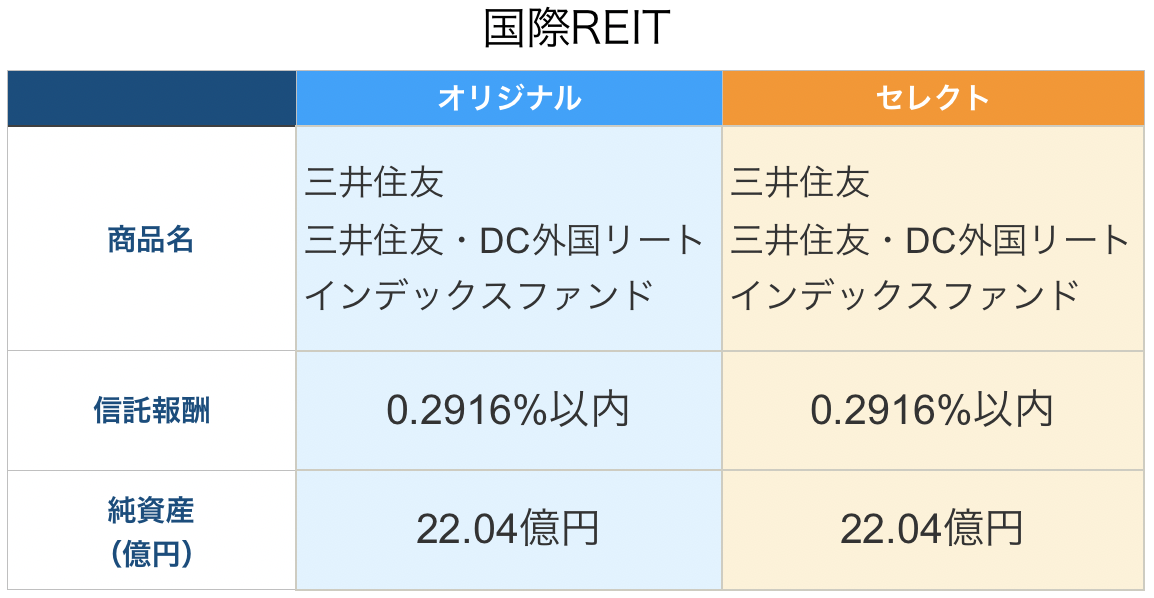

国際RIET

国際REITの商品である「三井住友・DC外国リートインデックスファンド」はオリジナル・セレクト共通商品のためどちらのプランを選んでも購入することができます。

国際REITはオリジナルプラン・セレクトプランでの優劣はありません。

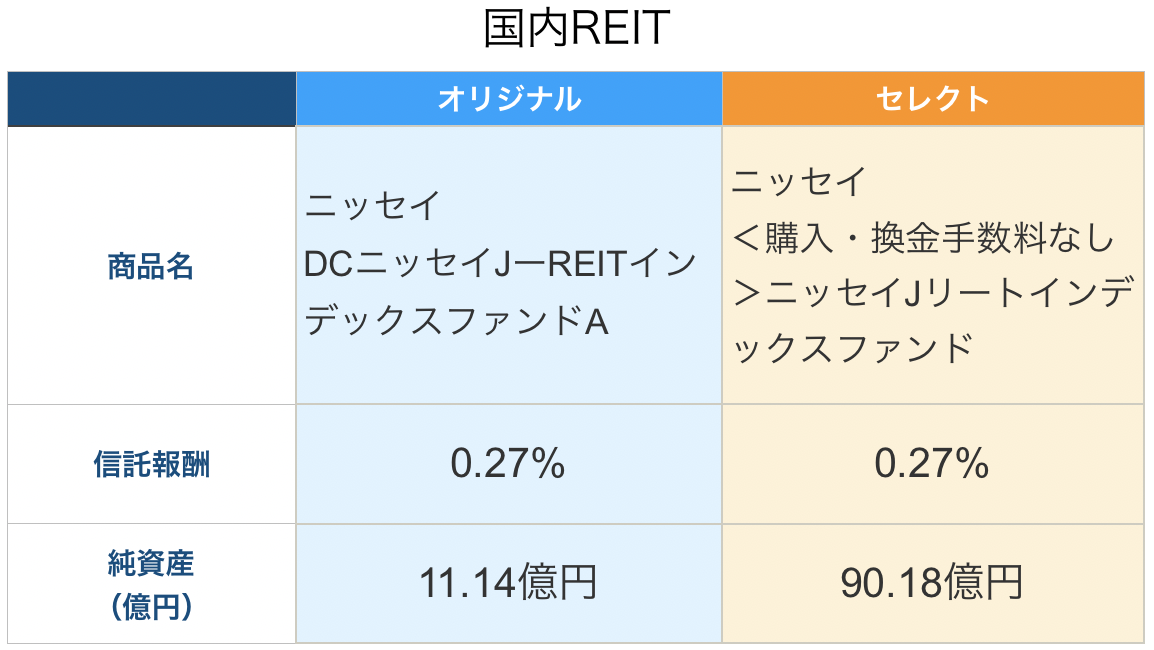

国内RIET

国内リートは、両プラン違う商品がラインナップされていますが信託報酬は同じです。

ただ、オリジナルプランの「DCニッセイJーREITインデックスファンドA」は純資産が11.14億円と少ない点が心配です。

安定した運用には純資産は30億円以上と言われているため、国内リートを選択する場合はセレクトプランが有利でしょう。

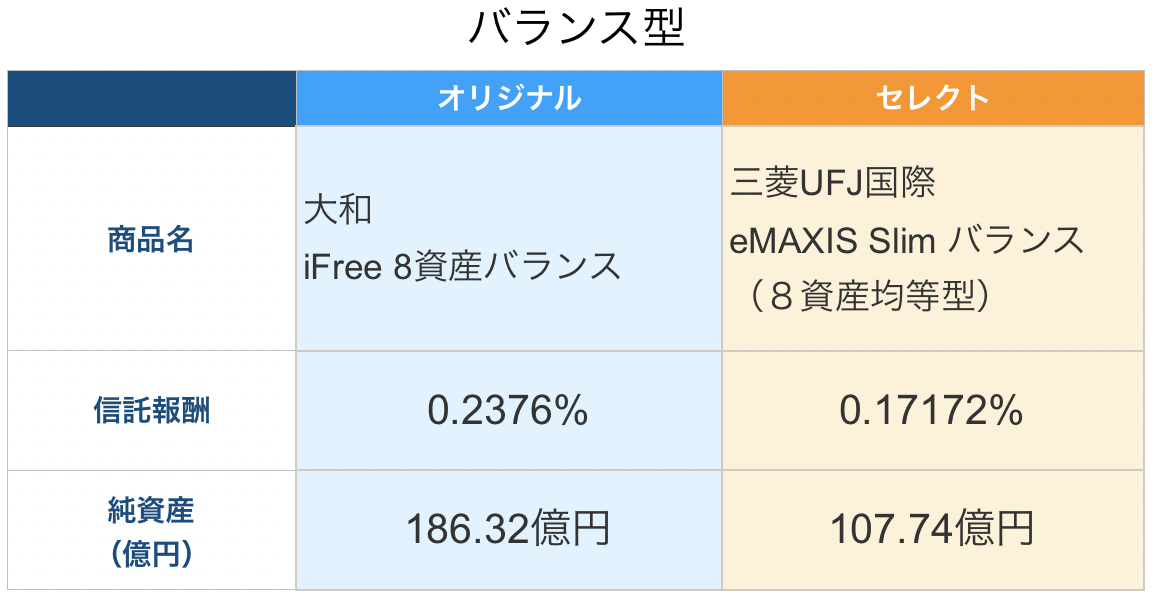

バランス型

こちらの2商品は、「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内REIT」「国際RETI」の8資産へ均等に分散投資するバランス型の商品です。

同じ8資産均等型ですが、セレクトプランの「eMAXIS Slim バランス(8資産均等型)」の方が信託報酬では優れていますね。

投資信託では「同じカゴに卵を乗せるな」という格言があるように、分散投資をすることでリスクを軽減することをセオリーで、年金の準備であるイデコの運用においてもバランス型へ投資を考えている方は多いのではないかと思います。

そんな人気の高いバランス型商品においては、実はオリジナルプランの方が商品のラインナップは充実しています。

6資産へ均等する「SBI資産設計オープン(愛称:スゴロク)」や、株式への投資比率を20%・40%・60%・80%から選ぶことができる「日興ーDCインデックスバランス(株式〇〇)」シリーズなどがラインナップされています。

したがって、バランス型においては単純に信託報酬だけ優劣をつけることは難しく、ご自身の運用ニーズに合ったバランス型商品を揃えているプランを選択するべきでしょう。

今までの考察をまとめます。

<インデックス型の商品へ投資する場合の優劣>

| オリジナルプラン | セレクトプラン | |

| 国際株式 | × | ◯ |

| 国内株式 | × | ◯ |

| 国際債券 | × | ◯ |

| 国内債券 | ◯ | × |

| 国際REIT | 引き分け | 引き分け |

| 国内REIT | × | ◯ |

| バランス型 | 要検討 | 要検討 |

国内債券はオリジナルプランが優れていますが、基本的に「信託報酬」に焦点を置いて比較すればセレクトプランを選んだ方が無難と言えるでしょう。

スポンサーリンク

オリジナルプランのままでもいい人

イデコが本格的に注目され始めたのは2017年1月以降。

2018年12月現在で約2年が経過しているため、すでにSBI証券のオリジナルプランへ投資をしている方も多かと思います。

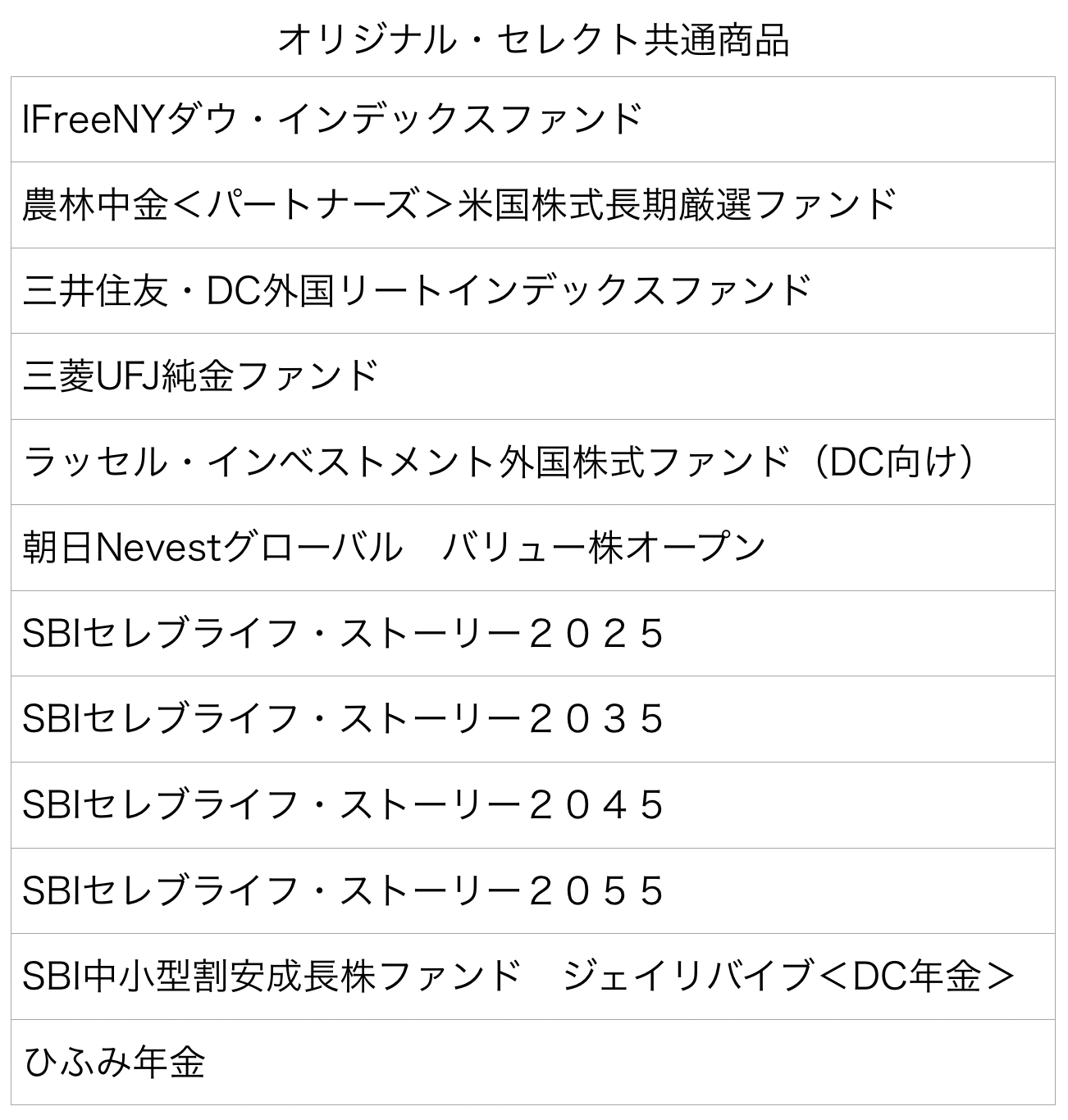

下記の表の商品は「オリジナル・セレクト共通商品」のため、下記商品へ投資している方はオリジナルプランのままでも問題はありません。

セレクトプランに変更した方がいい人

すでにオリジナルプランの商品へ拠出していた人で、下記の商品へ投資をしている方は、信託報酬が低くなるためセレクトプランへ変更した方がいい可能性があります。

上記のオリジナルプランの商品は、セレクトプランに「同じ指数を参考に運用している、より信託報酬が安い商品」が存在する商品たちです。

同じ指数同士の場合、基本的に運用の中身は近いものになるため、信託報酬の低さが長期的な運用成果の差として現れる可能性が高いためです。

とはいえ、オリジナルプランをセレクトプランから変更する場合は、一旦オリジナルプランで投資している商品を現金化(解約と同じ)し、セレクトプランの商品を買い直す必要があります。

買い直すためには2〜3ヶ月間の期間が掛かり、その間はイデコへの拠出もで出来なくなってしまう点は注意が必要です。

以上、オリジナルプランとセレクトプランのどちらを選んだ方がいいかの考察でした。

プラン選択のご参考になれば嬉しいと思います。

最後まで読んでいただきありがとうございました!

【この記事を読んだ方にオススメ】

【イデコ】SBI証券のセレクトプランでおすすめの商品は!?株式編

【イデコ】SBI証券のセレクトプランでおすすめの商品は!?株式編

SBI証券セレクトプランで株式を中心に運用しようと思っている方にオススメ商品を紹介する記事です。

全商品について、オススメしない理由を含め解説しています。

【投資信託について一から勉強したい方】

投資信託で覚えておくべき専門用語の解説をしています。

・信託報酬は低い方がいい

・基準価格は高くても低くても関係ない

・口数と基準価格の関係

といった内容がパッとわからない方は是非読んでみてください!

【一からイデコを勉強したい方】

・イデコ入門講座

イデコについて一から解説した「イデコ入門講座」がオススメ。

イデコの仕組みから節税メリット、デメリットなど、全7講義からなる入門編です!