アトフジ

アトフジ

SBI証券のイデコで株式を中心に運用したいと思っているけど、沢山商品があってよくわからない。

候補はいくつかあるけど、結局どれにすればいいか決められない。

アクティブ型ファンドも買った方がいいのかな?

こういった疑問にお答えします。

【本記事の内容】

- SBI証券のセレクトプランでおすすめの商品の紹介

- 要検討の商品について紹介

- おすすめ商品から投資商品を絞ってみる

- アクティブ型ファンドの実力と一押し商品

以上の内容にそって解説していきます。

基本的には、どの商品で運用するかは購入する人の自由のため「おすすめ商品」というのも少々押し付けがましい気がしますが、そうは言ってもSBI証券のイデコは運用商品が非常に多いのが特徴。

運用商品が多いことは、選択肢が広がるというメリットがある一方で、イデコに適していない商品が紛れ込んでいることも事実。

したがって本記事では、私個人が本当におすすめできる商品の紹介と「どのように選んだのか」の選択基準をお話しすることで、あなたの運用商品選びにお役に立てればと思います。

※「実際に私が選ぶとしたら」という視点で記事を書いております。一人の投資家の意見として参考にしていただければと思います。

【この記事を書いた人】

1級ファイナンシャルプランナー技能士のアトフジと申します。

銀行に入り8年間、顧客の個人資産相談業務に携わっています。

お客様の資産運用のアドバイスをする傍ら、自身も投資信託や株式投資で資産運用をしています。

もちろんイデコも活用中。

スポンサーリンク

SBI証券のイデコ【セレクトプランでおすすめの商品】〜株式編〜

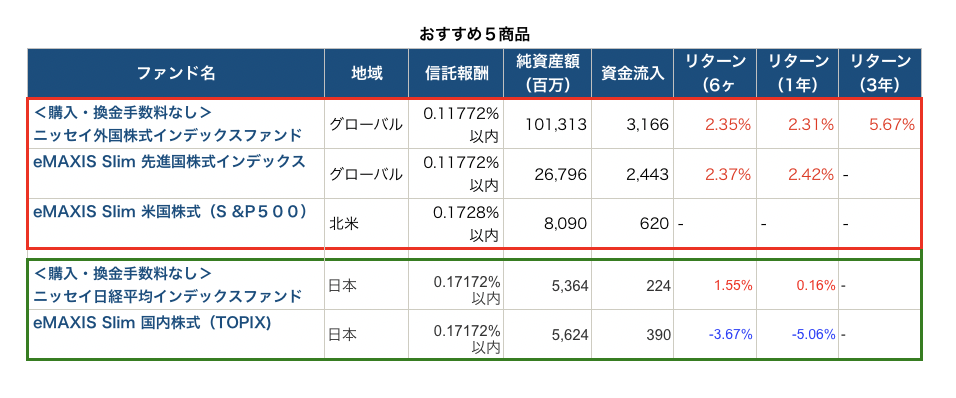

私が思うに、本当におすすめできる商品(ファンド)は5本です。

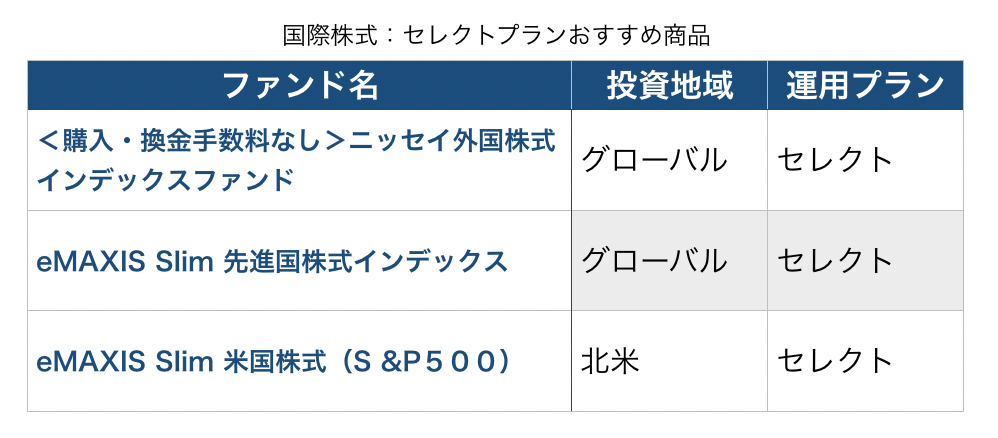

【国際株式:3本(14本中)】

【国内株式:2本(6本中)】

SBI証券ではイデコを始める際に「オリジナルプラン」と「セレクトプラン」の2つの運用プランをどちらか選択します。 オリジナルプラン35本、セレクトプラン35本の運用商品があり、選んだブラン内の商品群から選択することになります。 運用プランに「オリジナル・セレクト」とあれば両方のプランで購入できます。 基本的にはセレクトプランの方が信託報酬が少ない商品が多いため、これから始める方はセレクトプランを選ぶ方が無難です。 参考:【徹底比較】SBI証券イデコ:オリジナルとセレクトどっちのプランがオススメ?

それでは早速、どのようにして5本を導き出したか、今回に運用商品の選択基準について説明します。

運用商品の選択基準

今回の運用商品を選ぶにあたっては下記の4つの基準をもとにしています。

- インデックス型かつ低コスト

- 純資産30億円以上

- 資金流入が安定しているか

- 過去の運用成績が良い

・インデックス型かつ低コスト

決して高コストのアクティブ型ファンドを敬遠しているわけではありません。私自身も分散投資と投資収益向上の期待を兼ねてアクティブ型ファンドを購入しています。

しかし長期投資で運用する商品としては、日経平均やS &P500、MSCIコクサイといった代表的な指数を参考にするインデックス型で、低コストの商品をコアにするべきだと考えています。

低コストというのは具体的には信託報酬の低さです。

インデックス型のファンドでは、商品名は違っても同じ指数に連動するように運用商品が選ばれており、中身に大きな違いはないということがよくあります。

明確な違いは「信託報酬の差」です。

そのため、同じインデックス型ファンドでもより低信託報酬の商品を選出しています。イ

・純資産が30億円以上

純資産額は、その商品が長期・安定して運用することができるかどうかを図る指標になります。

一般的には30億円以上あれば安定した運用が可能と言われています。

仮に純資産が減っていくと「繰上償還」となり、有無を言わさずその時の時価で資産が現金化されて戻されてしまいます。

せっかく年金原資として長期運用のつもりでイデコに入ったのに繰上償還されては元も子もありませんからね。

交付目論見書に繰上償還の条件も記載されていますので、投資する前に一度確認するといいでしょう。

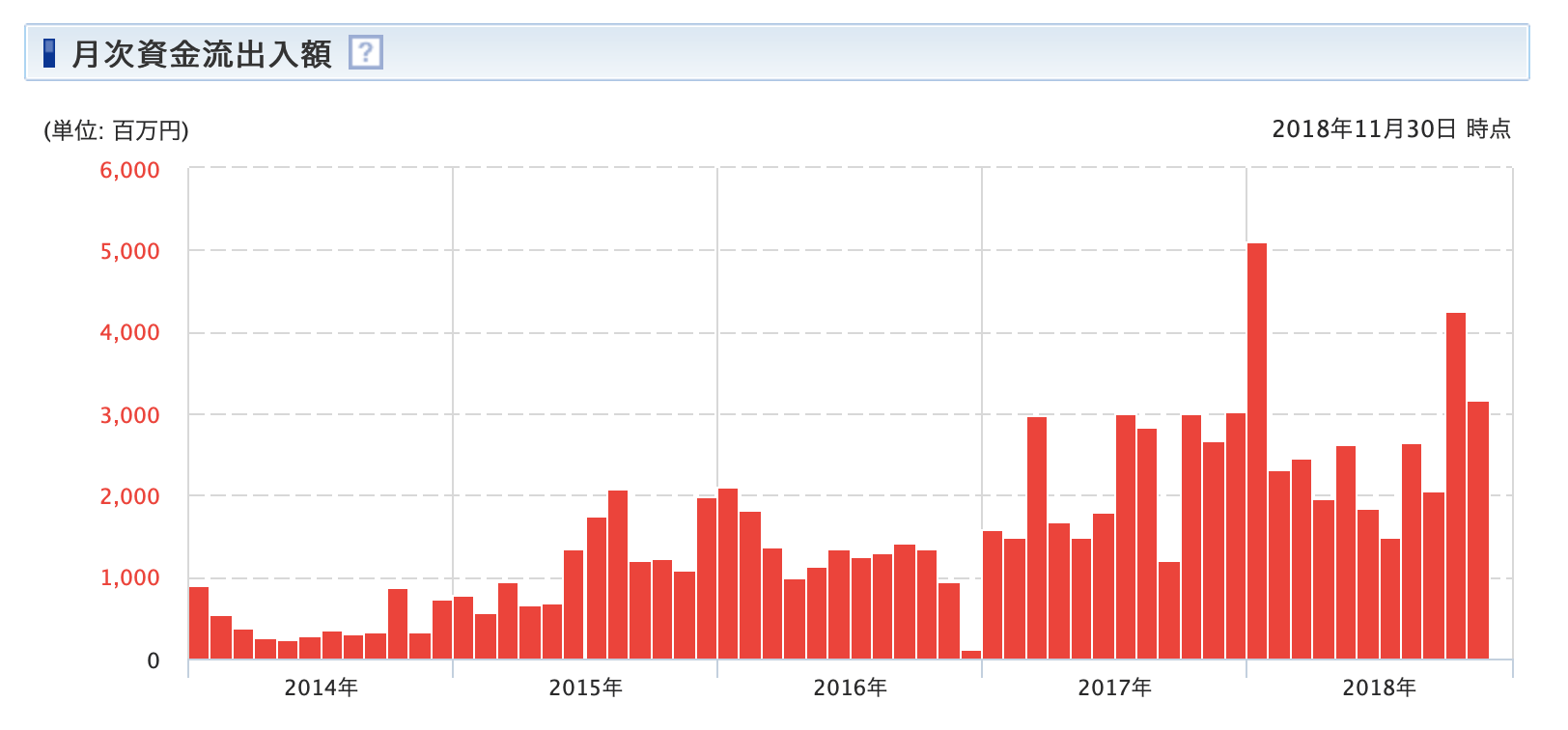

・資金流入が安定しているか

純資産が今は厚くても、その商品に掛け金を拠出する人が少なかったり、スイッチングによる解約が相次げば、純資産額は減っていき繰上償還となる可能性があります。

そのため安定して商品に投資資金が流入しているかの確認は必ずする必要があり、可能であれば常に流入が流出を上回っている状況が好ましいです。

<良い例>

おすすめ商品の一つ、<購入・換金手数料無し>ニッセイ日経225インデックスファンドの資金流出入の図です。

いずれの期間も資金流入しており、金額も直近では30億円以上の流入です。

画像元:SBI証券iDeCo(確定拠出年金)運用商品一覧:個別商品ページ

データ元:モーニングスター(SBI証券がモーニングスターより提供された情報を元に作成)

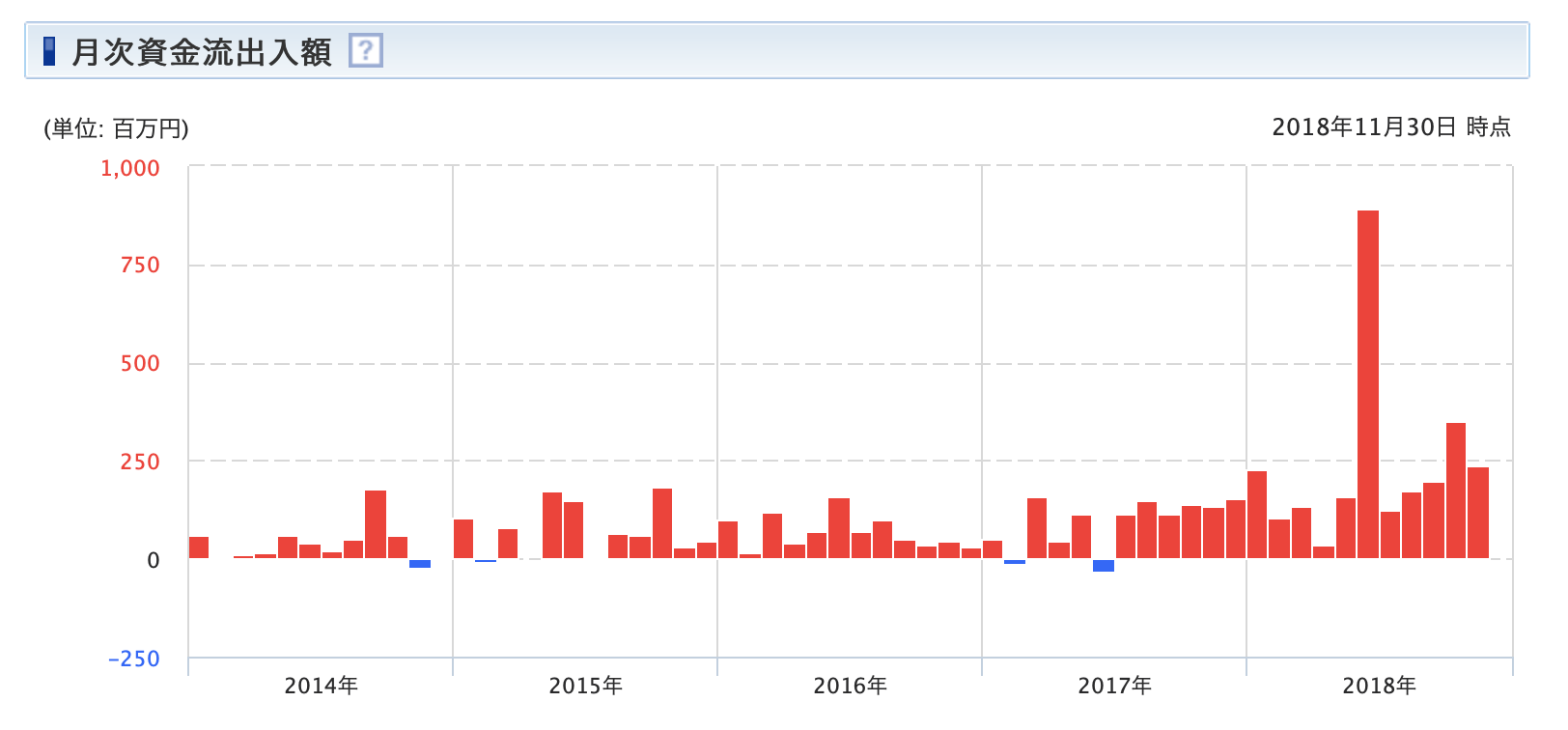

<あまり良くない例>

ラッセル・インベストメント外国株式ファンド(DC向け)の資金流出入の図です。

基本的には流入が続いていますが、流入額自体が少ない点と、一部の期間で流出していることが確認できます。

決して悪い訳ではないですが、おすすめ商品と比較するとあまり良いとは言えません。

画像元:SBI証券iDeCo(確定拠出年金)運用商品一覧:個別商品ページ

データ元:モーニングスター(SBI証券がモーニングスターより提供された情報を元に作成)

・過去の運用成績が良い

過去の運用成績とは、具体的には短くとも3年間、出来れば10年間での運用成績を指します。

特にインデックス型のファンドでは同じ指数を参考に運用商品を選んでいるため、その中で過去の運用成績が他商品と比較して良かったということは、その商品を運用している運用部門の地力が強いと言えるでしょう。

とはいえ、過去の運用成績が将来の運用成績を約束する訳でもないので、4つの基準の中では優先度は低いです。

以上の4つが商品選定の基準です。

詳しく知りたいという方はこちら。

参考:「買ってはいけない投資信託」を判断する4つの基準【初心者向け】

その時点で67本の商品ラインナップを有していたSBI証券は、上限を満たすために合計で26商品をラインナップから「除外」する決定をしました。

除外理由については公表されていませんが、高コストの商品や、純資産残高が少ない商品は除外されている傾向にありました。

除外が決定した商品に投資をしていた人は、残った商品に「スイッチング」する必要があり、繰上償還と同じようなもの。

将来的な除外を避けるためにも4つの基準を意識することは大切と言えるいい例でしょう。

では、おすすめ商品を選ぶにあたって作成した具体的なデータを紹介していきます。

スポンサーリンク

おすすめ3商品(国際株式)

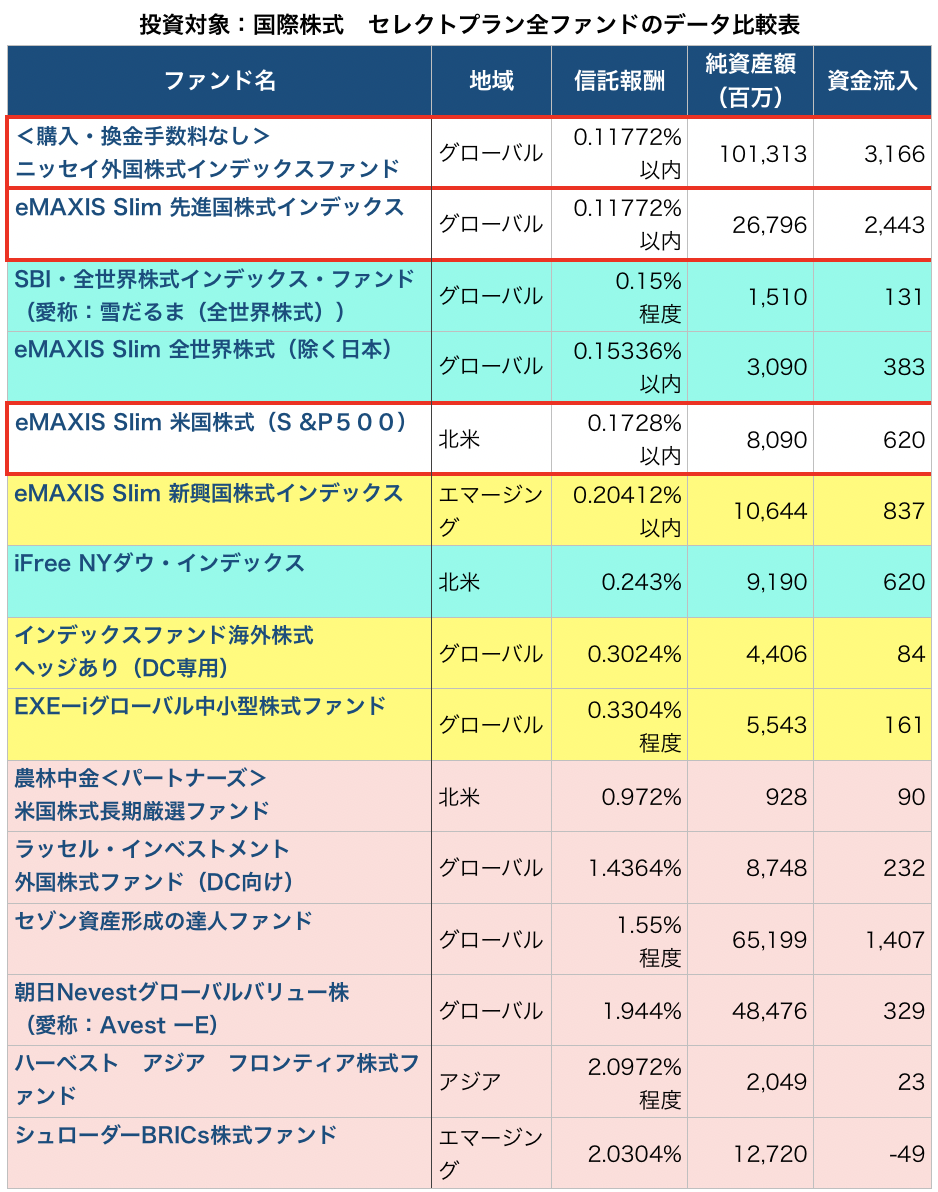

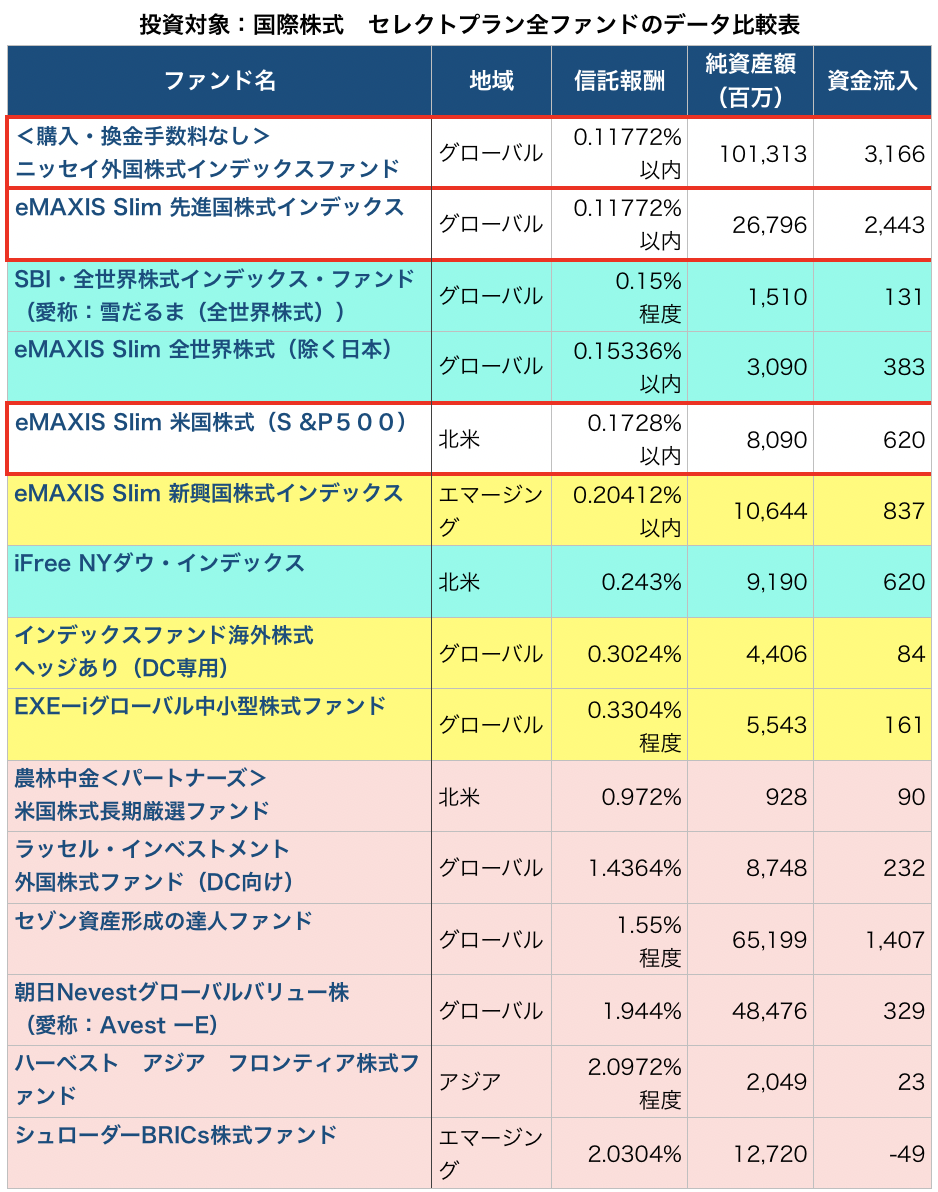

下記の表は、国際株式の全ファンドデータを一覧にしたものです。

では早速、3つのおすすめ商品について紹介します。

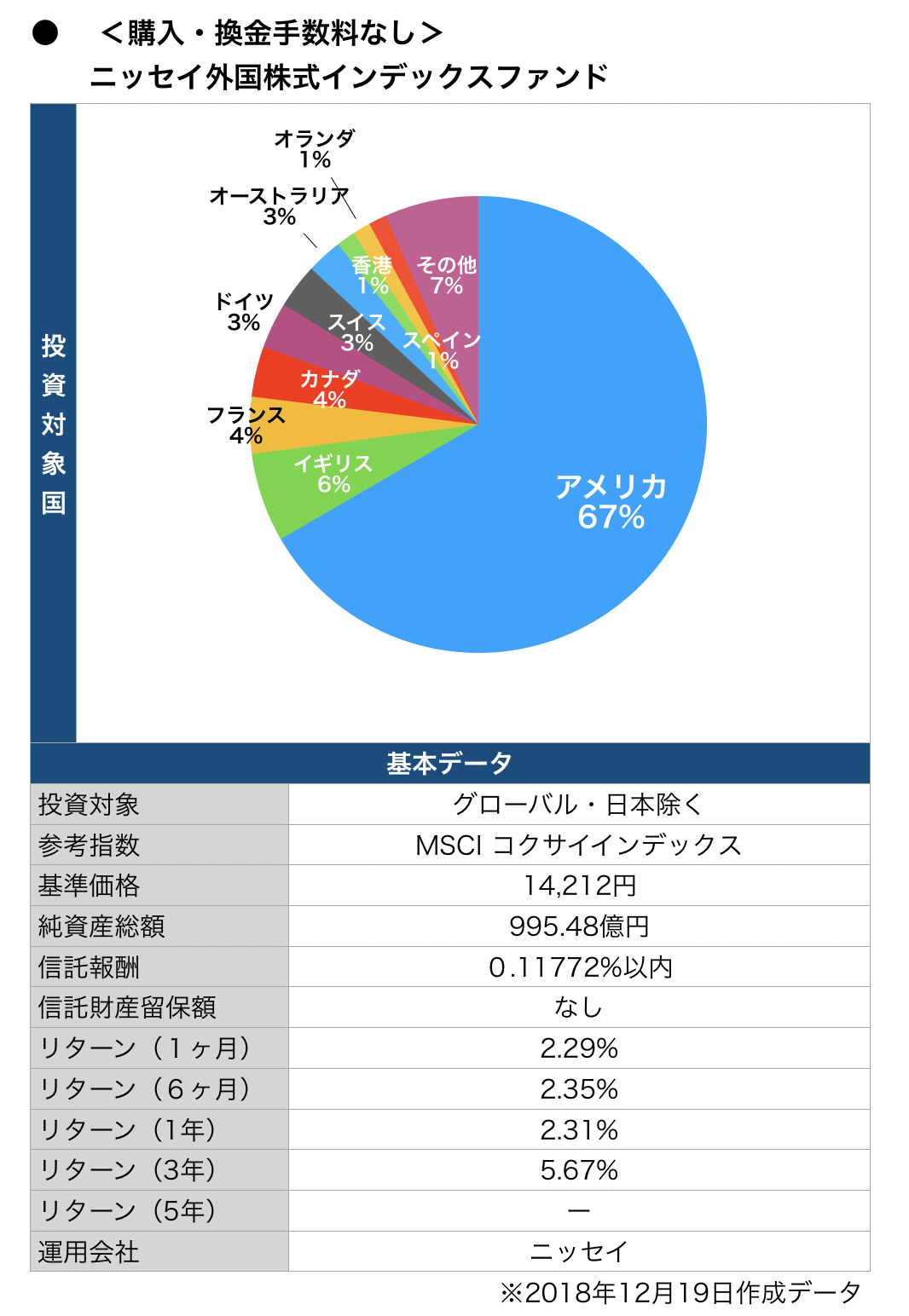

・<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

・おすすめ商品の選定理由

国際株式の中では信託報酬0.11772%と最も低い。

日本を除く主要先進国の株式を対象に、米国を中心とした各国主要企業へ最低コストで投資できるため、安定したリターンが期待できる。

※指標であるMSCIコクサイインデックスのリターン(10年)は年13.99%

米国が約66%、その他先進国が約34%という比率もカントリーリスクの分散ができ◎

純資産総額、資金流入ともにセレクトプランではトップクラスで安心。

データ元:月次運用レポート11月31日時点

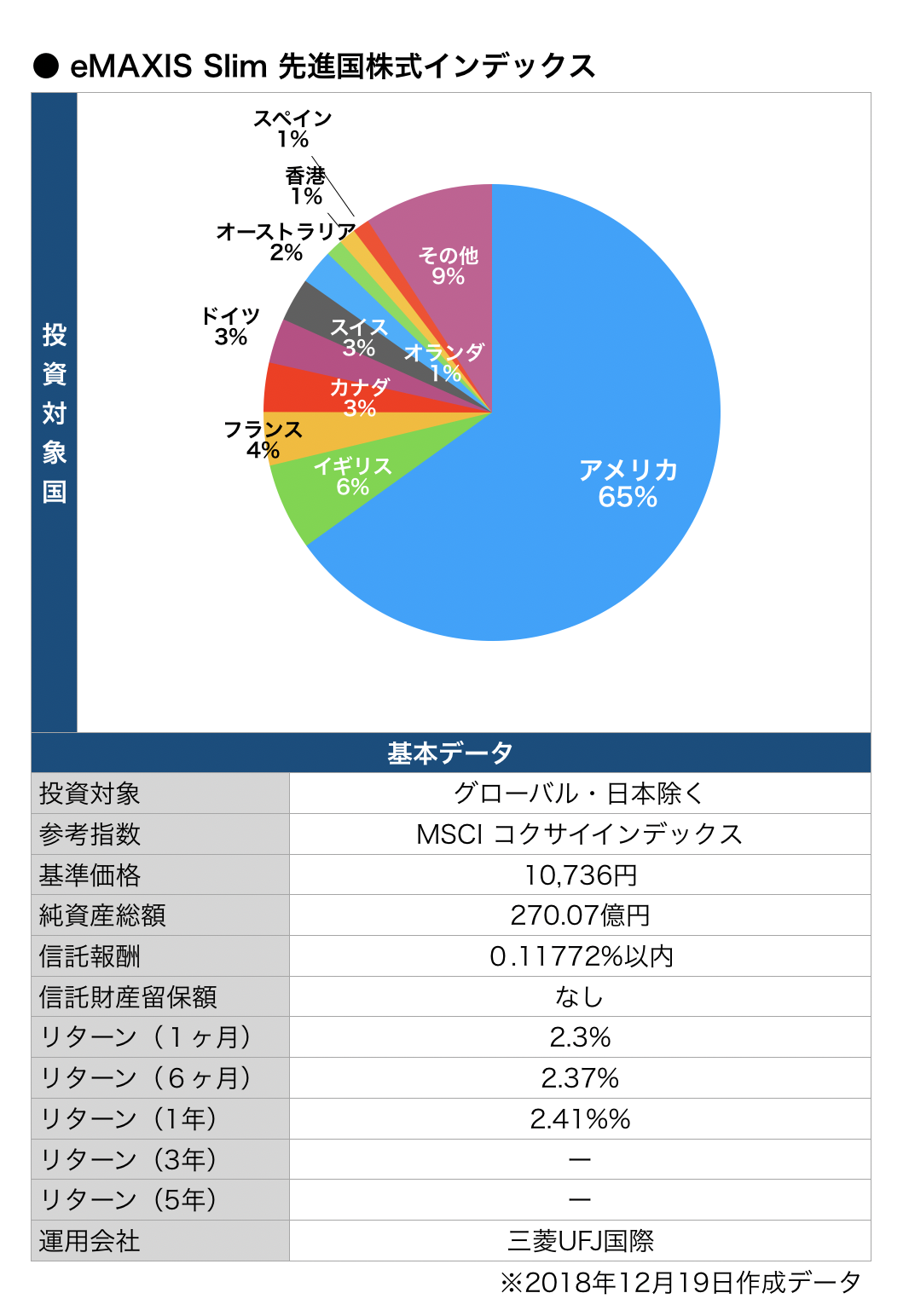

・eMAXIS Slim 先進国株式インデックスファンド

・おすすめ商品の選定理由

基本的にニッセイ外国株式インデックスファンドと同じ運用方針のためおすすめ商品として選定。

投資対象国の割合が若干違う程度ですが、直近のリターンではニッセイ外国株式インデックスを上回っている点は好評価。

信託報酬は0.11772%とセレクトプラン中で最も低い。

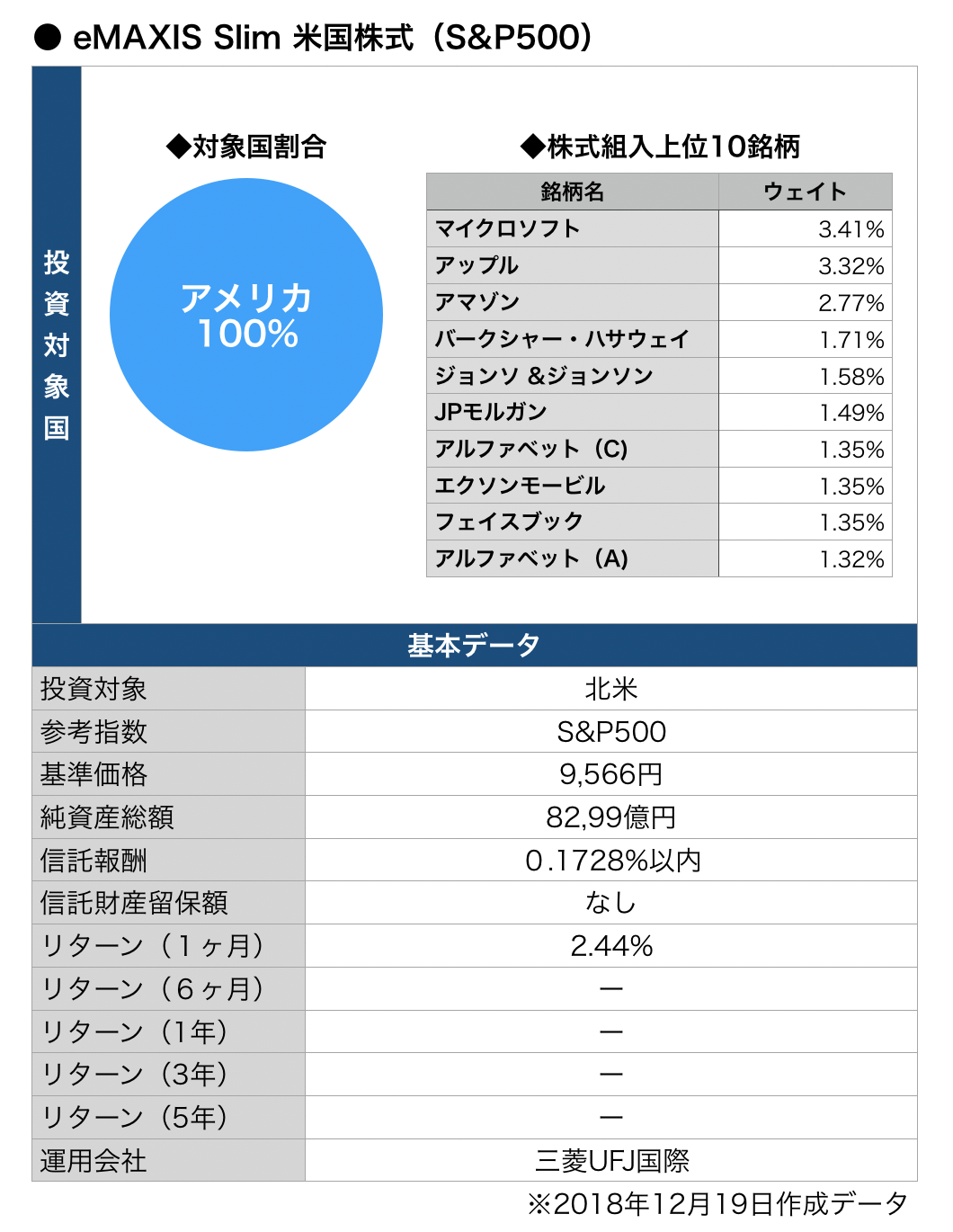

・eMAXIS Slim 米国株式(S&P500)

・おすすめ商品の選定理由

世界経済の中心である米国の株式に投資をし、S&P500指数(配当こみ、円換算ベース)に連動する投資成果を目指して運用する事で長期的に高いリターンが期待できる点。

※S&P500のリターン(10年)は年16.31%と代表的指数の中でも高く、SBIのイデコで運用する場合、アクティブ型ファンドを除けば、おそらく期待リターンは最も高い商品と考えられる。

アップルやアマゾン、ジョンソン&ジョンソンなど米国の主要企業へ0.1728%の信託報酬で投資できる点がは非常に魅了的。

純資産、資金流入ともに懸念なし。

データ元:月次運用レポート11月31日時点

おすすめ3商品は、正直どれを購入しても問題はないと思います。

米国株式だと対象国の分散が図れていない!と思いう方もいらっしゃるかもしれませんが、実はこの3商品の上位10銘柄の顔ぶれは同じです。

アップルやマイクロソフト、アマゾンなど。

過去のリターンで考えると米国集中投資の方が運用成績は良かったのも事実。

10年後、20年後どうなっているかは分かりませんが、個人的には今と変わらず米国が経済の中心にいると思っていますので米国集中でもいい気がします。

とは言え、対象国を分散した方がリスク分散になる事は間違いないため、そこは商品を選択するあなた次第と言えるでしょう。

要検討の12商品(国際株式)

要検討の12商品を説明しながら、どのような考えのもと「おすすめ3商品」を選出したのかを解説していきます。

基本的には4つの基準に照らし合わせ「消去法」で買わない商品を削っていくのが簡単でオススメです。

商品選びの考え方として参考にしていただければと思います。

アクティブ型の商品は個別選定の必要があり一旦除外

上記データは信託報酬順に商品を並べています。

下に行くほど信託報酬が高く、下から6つまでの赤く塗られた商品はアクティブ型ファンドに該当するため、おすすめ商品の候補としては一旦除外します。

アクティブ型の商品は玉石混合で、非常に高いパフォーマンスを誇っている商品も中にはありますが、多くはインデックス型に負けてしまっており、個別に検証していく必要があります。

本記事の最後の方で再度取り上げます。

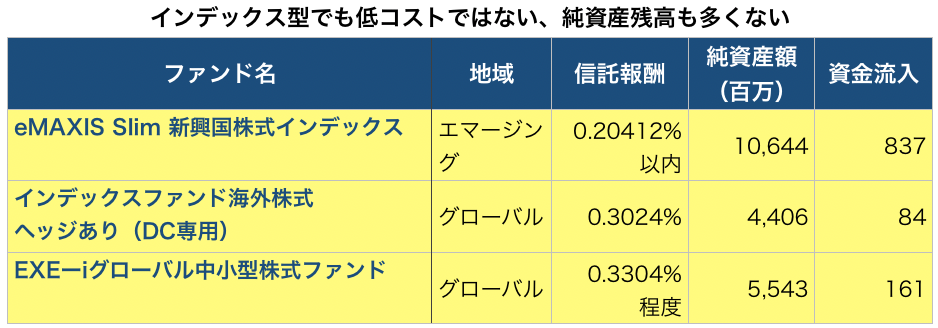

インデックス型の中でも信託報酬が高い商品は除外

黄色で塗られた商品は、選択基準である「低コスト」の条件を満たしておらず、純資産残高も30億円は超えていますが、おすすめ商品と比較すると少ない商品です。

結論から言えば、イデコでは「あえて買う必要のない商品」と分類できます。

2016年頃は信託報酬0.3%程度は非常に安いイメージでしたが、2017年以降各社が信託報酬の引き下げを実施した結果、現在では0.1%台のインデックス型商品が主役になっています。

したがって信託報酬の高さから除外して構わないとは思いますが、信託報酬以外にも私が上記3商品を選ばない理由もあるため一応解説します。

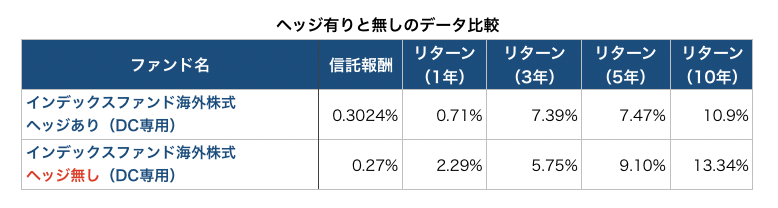

・インデックスファンド海外株式 ヘッジあり(DC専用)について

この商品は、為替ヘッジ(為替変動の影響を抑える)のためにコストが掛かるため、その分を信託報酬に上乗せしています。

一括投資で購入する場合は為替ヘッジという選択肢もありますが、イデコは毎月購入する仕組みです。

為替が高い時も低い時も、常に買い続けていれば為替変動の影響はある程度平準化されるため、イデコに為替ヘッジは必要はないと考えられます。

事実この商品には、「為替ヘッジ無し」のバージョンもありますが、運用成績は「無し」の方が優れています。

5年10年と長期間のリターンを見ると「ヘッジ無し」の方が優れていたことが分かります。

為替ヘッジのついている本商品を購入するメリットは薄いでしょう。

・EXE-iグローバル中小型株ファンドについて

この商品、実は結構面白い商品です。

参考にしている指数が「FTSEグローバルスモール・キャップインデックス」という指数でして、米国が60%、それ以外の国で40%という割合で世界中の中小型株を対象に投資をしています。

米国の中小型株と言われるだけで、ちょっとワクワクもしてしまいますね笑

世界中の中小型株へ投資をするという考え自体は面白くて良いんですが、中小型株投資って実際にやってみると結構難しいです。

私も株式投資をする時は、大きなリターンが期待できる中小型株への投資を中心に行っていますが、当たり外れがめちゃくちゃ激しいですから。

中には2倍、3倍になる銘柄もありますが、なかず飛ばずの銘柄や大きく下落する銘柄の方が割合的に多いと思います。

リスクとリターンは表裏一体といいますから、おそらくこの商品も調子がいい時は市場平均を上回る高いリターンを上げるかもしれませんが、その逆もまた然り。

したがって、信託報酬のが若干高い点と運用の不安定性を考えると、個人的な意見ではありますが「イデコ向きでは無い」と判断し投資対象から除外しました。

・eMAXIS Slim 新興国株式インデックスについて

この商品、信託報酬は0.2041%とおすすめ商品よりは少し高いだけで、純資産残高、資金流入は全く問題ありません。

投資対象として除外したのは、新興国であることが一番の理由です。

新興国は成長著しく、資対象としても高いリターンを期待しがちですが、ちょっと考えをストップして欲しいです。

新興国の経済成長率は確かに高いです。中国のGDPはもはや米国につぐ第2位。

しかし、その中国やブラジル、インドなどの新興国には必ずと言っていいほど先進国の大企業が進出しており、その大企業が新興国の労働力と消費力を利用し大きな利益を上げているのです。

その点から言えば「新興国の企業は儲かる」もありますが、むしろ「新興国を利用している先進国の企業は儲かる」と考えてもいいと思います。

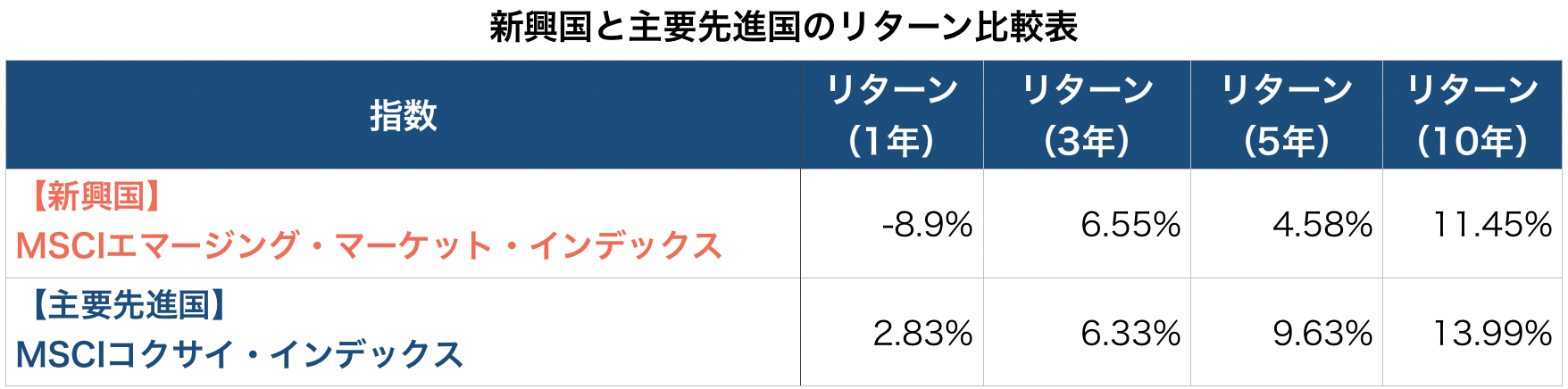

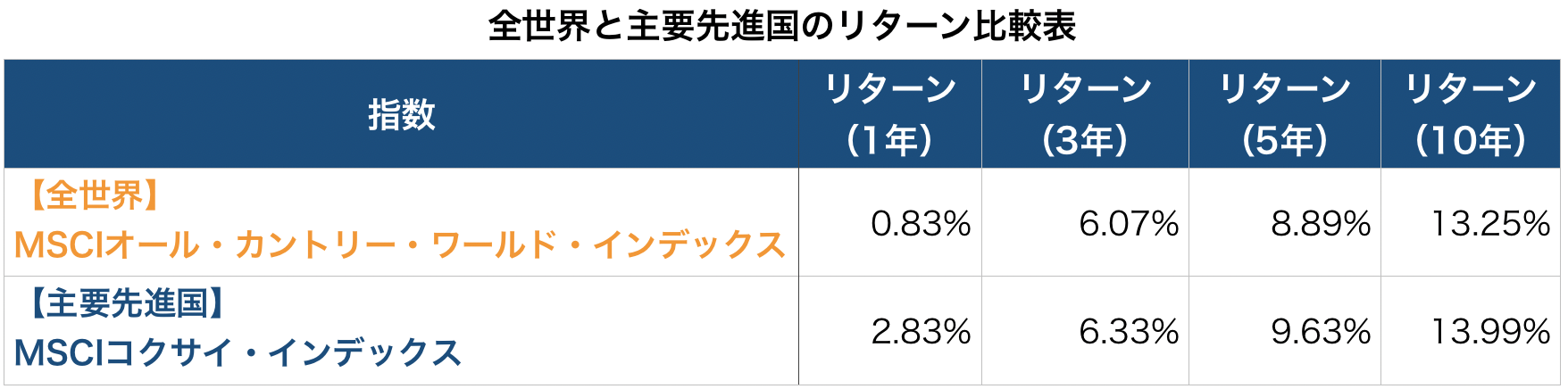

この理論は少し極端かもしれませんが、データ的にも裏付けされています。

新興国だからといって高いリターンが得られる訳ではないことがわかると思います。

逆にこの1年はマイナス8.9%と多く下げており、リスクの高さも認識できます。

さらに言えば、10年間で見ると主要先進国を対象とした指数のリターンに負けてしまってますよね?

したがってリスクを取ってまで新興国へ投資する意味はあまり無いと思い、対象から除外しました。

購入するとしてもメインではなく、分散投資の選択肢の一つのして組み込むのがベストでしょう。

市場規模から考えても5%〜10%程度が妥当だと思います。

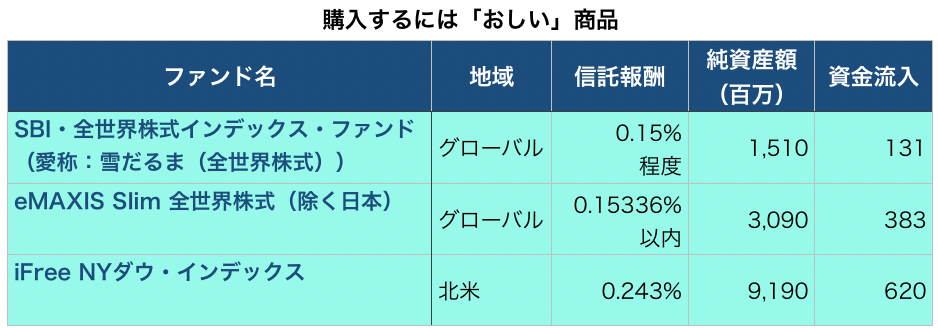

購入するには「おしい」3商品

残る3本は「おしい商品」です。

上2つの商品、信託報酬はどちらも低いですが純資産が少ない点が気になります。

「SBI・全世界株式インデックス・ファンド」は2017年12月から、「eMAXIS Slim 全世界株式(除く日本)」が2018年3月からの運用開始と、どちらの商品も運用開始から間もないため仕方ありません。

資金流出入はどちらの商品も問題なく流入していますので、購入したとしても問題はない商品です。

ただ個人的に一点気になる点は、投資対象が「全世界」という点です。

全世界と言えば聞こえはいいのですが、果たして全世界の株式を購入する事はいい事なのでしょうか?

イメージとすると、先ほどの主要先進国に若干新興国も含めて投資をするというイメージです。

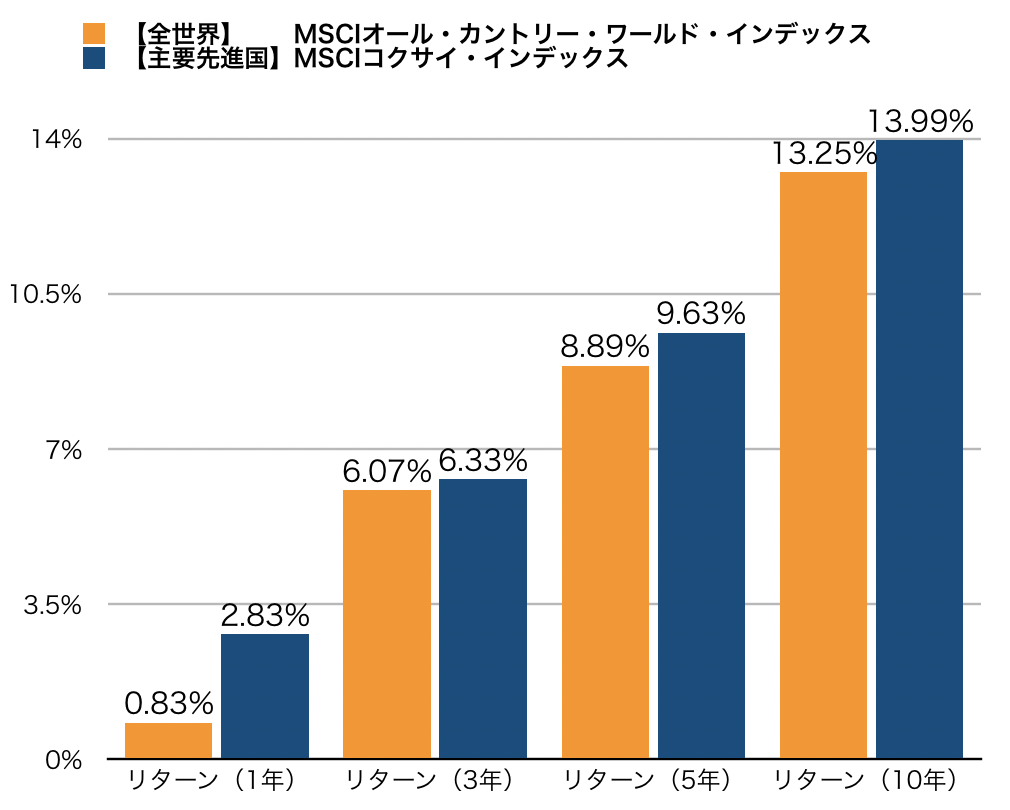

これは、主要先進国のリターンを新興国が足を引っ張ってしまう可能性もありえるという事です。

参考までにデータを載せておきます。

正直大差はありませんが、いずれの期間でも主要先進国が若干優れていることが分かります。

おすすめ商品と比較しても、信託報酬が少し高い点も考慮すると、あえて全世界を対象とした商品は購入しなくてもいいのではないかと思います。

「iFree NYダウ・インデックス」も悪くないのですが、おすすめ商品の「eMAXIS Slim 米国株式(S&P 500)」の方が信託報酬が低いため、今回は除外となりました。

※実際、アメリカを代表する「NYダウ」と「S &P500」は10年間のリターンは殆ど同じです。

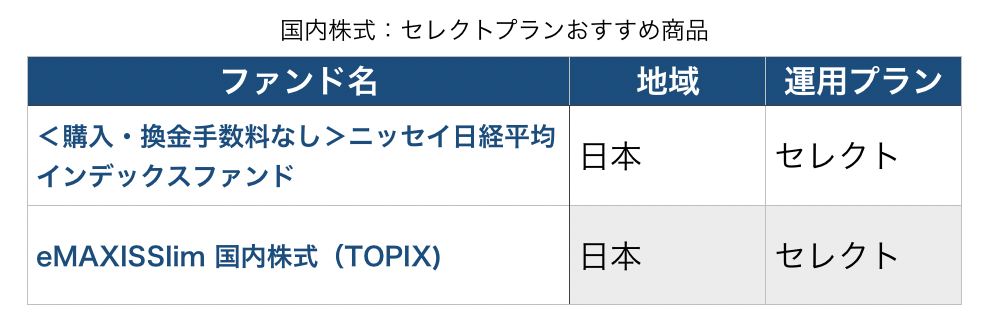

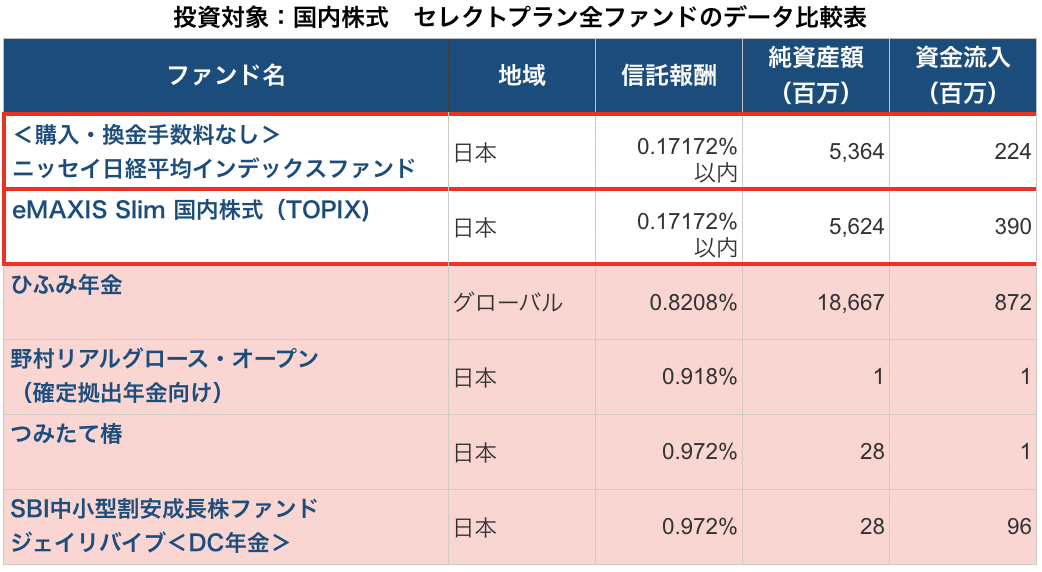

おすすめ商品(国内株式)

下記の表は、国内株式の全ファンドデータを一覧にしたものです。

国内株式は商品数が少ないため、国際株式と比較すると選ぶ方としては負担は少ないですね!

上記の表のように、アクティブ型の商品と低コストのインデックス型の商品が綺麗に分類できます。

先ほど同様、アクティブ型は個別選定するので候補から除外すると、おすすめ商品の2つが残ります。

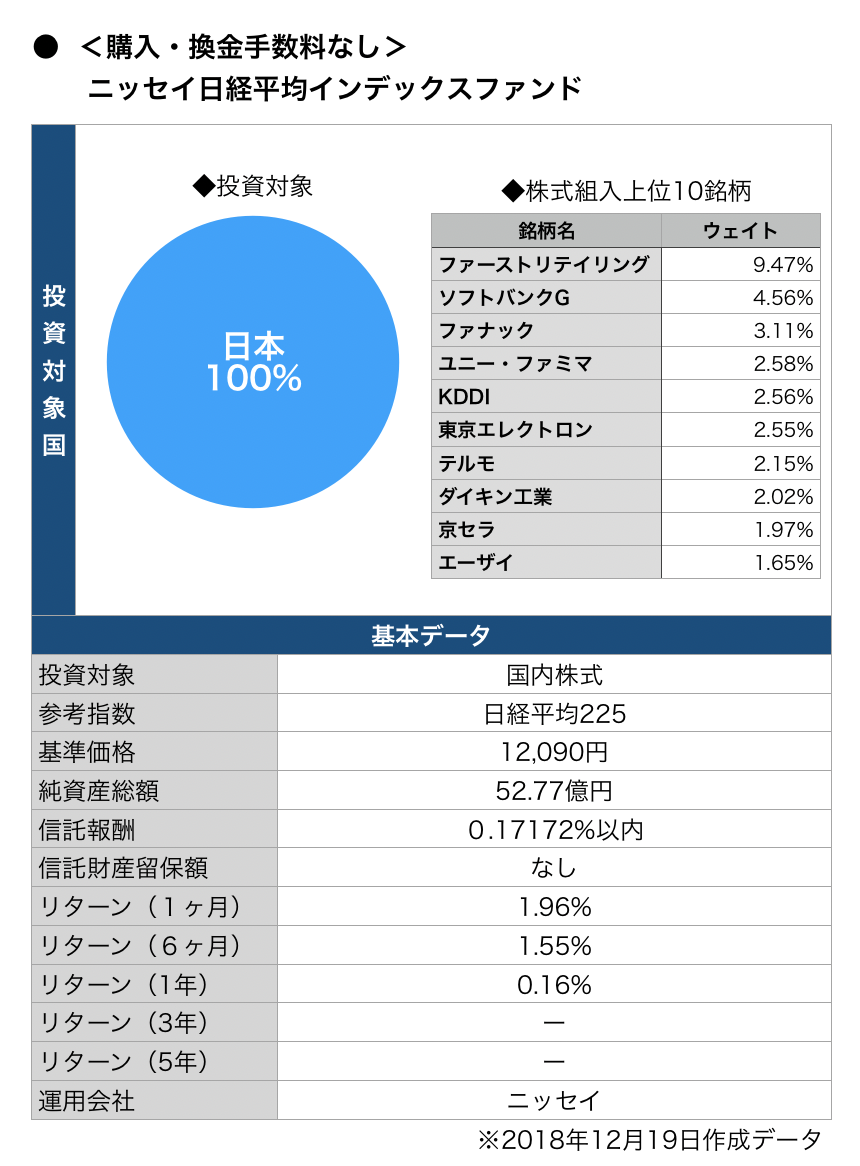

・<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

・おすすめ商品の選定理由

日経平均225を指標としているため、ニュースでもよく耳にする指標で値動きが分かりやすい。

信託報酬も0.17%程度と◎

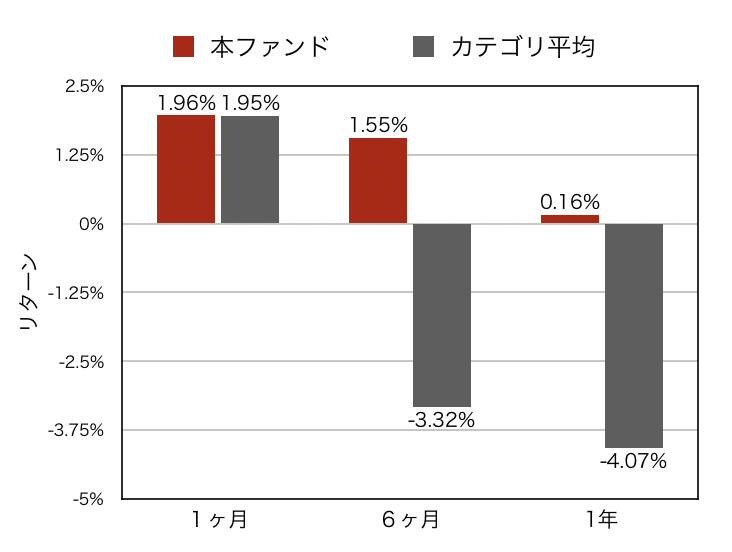

資金流入に若干の不安はあるものの、直近の運用リターンがカテゴリ平均を上回っている点を評価しおすすめ商品に選定。

データ元:月次運用レポート11月31日時点

カテゴリはモーニングスターが商品ごとに設定しており、ニッセイ日経平均インデックスファンドは「国内大型グロース」に分類されています。

運用期間が短く、取れるデータが1年までと短いためこれだけでは優れているとは言えませんが、カテゴリ平均が下落している時も本商品のリターンがプラスな点は評価できるでしょう。

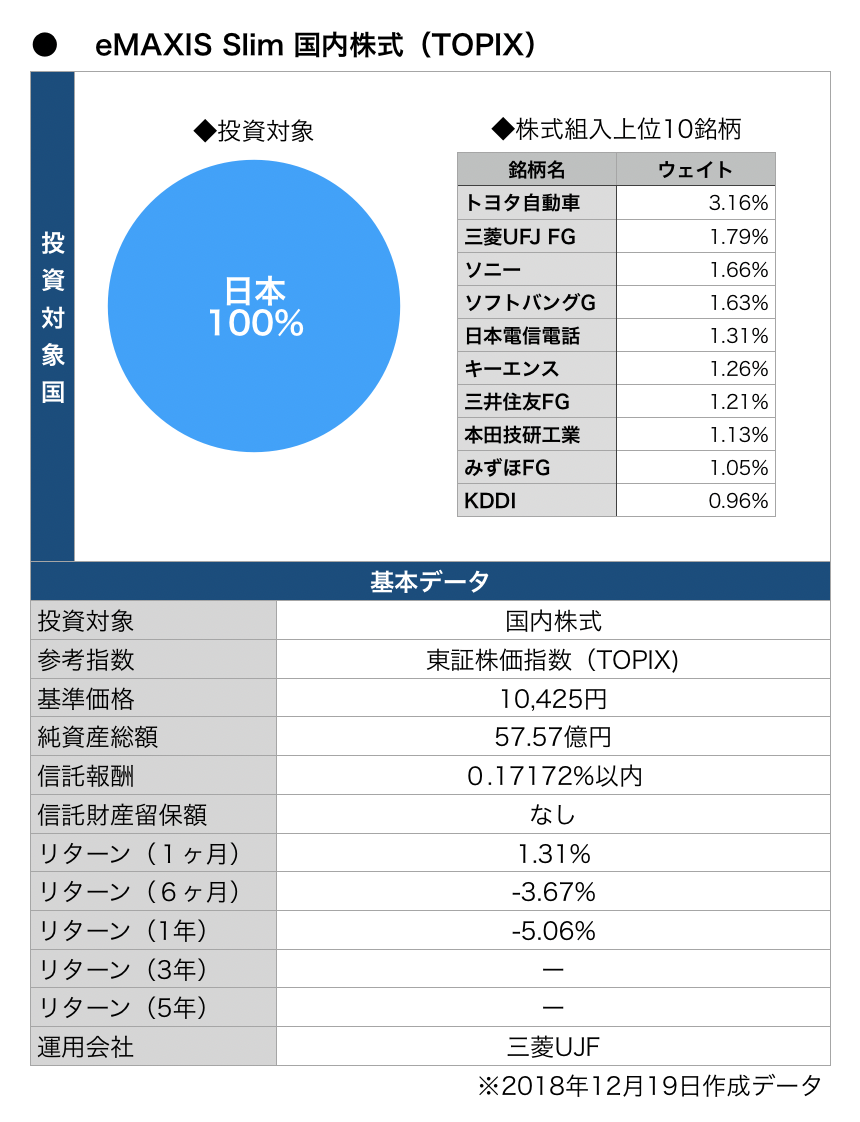

・eMAXIS Slim 国内株式(TOPIX)

おすすめ商品の選定理由

日本を代表する指数「TOPIX」を指標としている。

信託報酬も0.17%程度と◎

純資産総額、資金流入も問題なし。

データ元:月次運用レポート11月31日時点

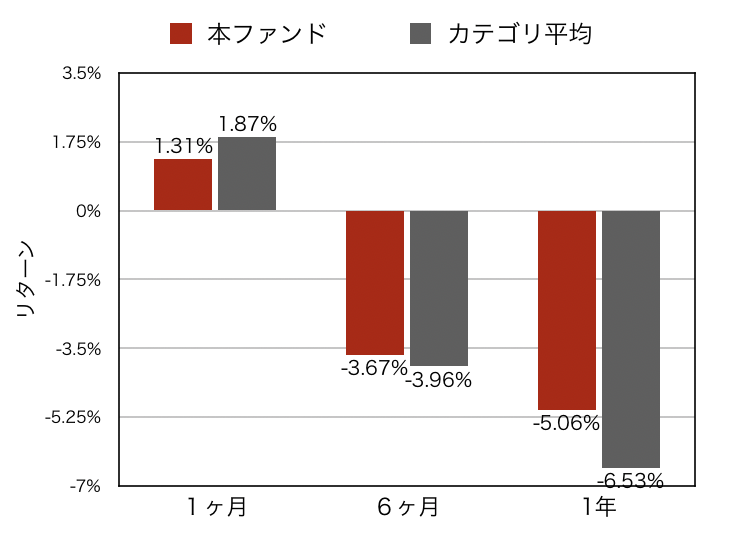

eMAXIS Slim 国内株式(TOPIX)は「国内大型ブレンド」に分類されています。

カテゴリ平均の下落幅よりも少ない下落で済んでいる点は評価できるでしょう。

おすすめ商品から投資商品を絞る方法

おすすめ5商品が出揃ったわけですが、じゃあ一体どれに投資をすればいいのか。

どの商品にするかは本当に個人次第で、ここまできたら好みの問題になると思います。

イデコでは掛け金のうちどの商品にどの割合(%)を投資するか決めることができるので、やろうと思えば5商品全てに少しずつ投資する事は可能です。

ですが実際、ニッセイ外国株式インデックスファンドとeMAXIS Slim 先進国株式インデックスは同じ指数を参考にしていて、モーニングスターによるカテゴリも同カテゴリに属します。

したがってこの2商品に同時に投資をしてもあまり意味はありません。

国内株式の2商品は参考にしている指数が「日経平均」と「TOPIX」という違いはあるものの、基本的にこの2つは連動しているため同時に投資しても分散効果は見込めません。

そこで今回は、若干の私情をはさみつつも客観的なデータを元に投資対象を絞りたいと思います。

投資信託の本質を理解しよう

まず、投資信託の本質を理解しましょう。

投資信託は、株式投資やFXのように短期的な値上がりを狙うには不向きの投資法です。

その本質は、長期運用することで投資対象の成長の恩恵を受ける事です。

投資信託の投資対象はざっくり言うと「国」ですよね。

日本や米国といった先進国や、ブラジル、トルコ、メキシコといった新興国などの国が対象です。

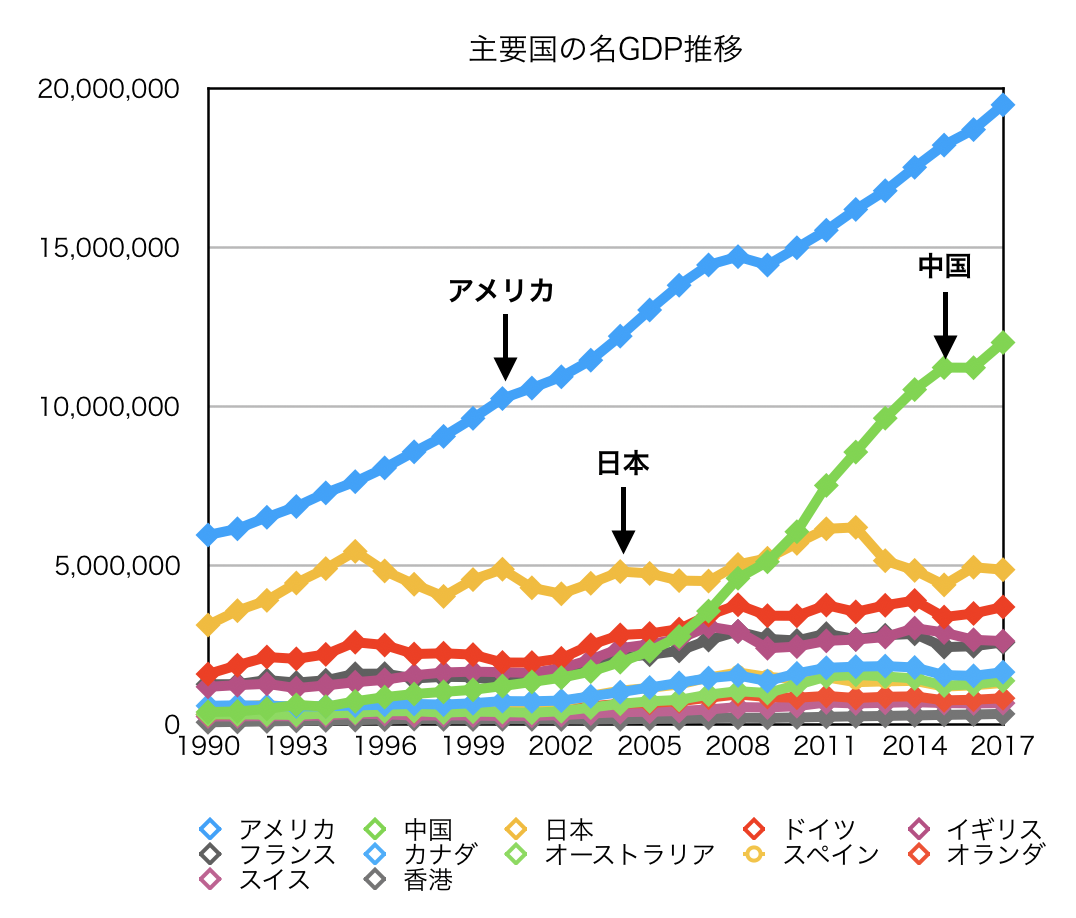

国の成長ってどうやれば確認できるでしょうか?

一つの指標として、経済成長を見るための指標である「GDP」が挙げられます。

DGPって物凄く簡単にいうと、その国が一年間でどれだけの付加価値=利益を生み出したかを示しています。

「投資対象の成長の恩恵を受ける」という考えからすれば、GDPが成長していなければ恩恵は受けられません!

このGDPが年々増えていれば、その国の経済は成長していると判断できますよね?

そこで、今回は主要国のGDPの推移グラフを作成してみました!

データ参照元:グローバルノートのデータより作成

説明するまでもないですが、アメリカは綺麗な右肩上がりでGDPが成長していますね。

アメリカの経済成長を支えているのは個人消費が伸びているからと言われています。

実際にアメリカの人口は年々増加しています。

マクロ経済的な視点で考えれば、人口が増加している限り商品・サービスを求める消費力は増加していき、経済は成長を続けることができますから、アメリカのGDP成長推移も納得がいきます。

日本はどうでしょう?

成長というよりは現状維持といったところでしょう。

日本は現在、超高齢化社会と人口減少、そして社会保険費の増加という三重苦の中にいます。

その中で日本がアメリカのように強い成長力を維持できるかと言われると…少々私情が入っていますが正直不安です。

GDPの成長率が完全に投資信託のリターンに直結する訳ではないですが、イデコで長期投資をする場合、日本という国へ投資するよりは、米国株を含む世界各国へ投資した方が、成長の恩恵は受けやすいと思います。

アメリカ、日本以外の国を見てみると中国を除けばどの国も低調と言えます。

したがってイデコで長期的に投資をするなら米国株式を中心に投資する事が理にかなっていると言えるでしょう。

一つに絞るとしたら「eMAXIS Slim 米国株式(S&P500)」です

という事で結論です!

私が一つに絞るとしたら

・eMAXIS Slim 米国株式(S&P500)

です!

最も成長の恩恵が受けやく、その分高いリターンも期待できるからです。

S&P500という指数の10年間のリターンは年16.31%と、米国以外の先進国を含む指数より高いリターンを実現しています。

とは言えこれは完全に個人的な考えです。

米国集中という点は資産分配の面からいえばリスクなのは確か。

ニッセイ外国株式インデックスファンドやeMAXIS Slim 先進国株式でも、投資対象として米国が65%程度含まれているため十分なリターンが期待できる商品です。

少しリスクを抑えたいと感じる方は、この2つの商品でも全然いいと思いますよ!

ちなみにこの2商品についても分析してみましたので興味のある方はこちら

参考:ニッセイ外国株式インデックスFとeMAXIS Slim 先進国株式に違いはあるか?

アクティブ型ファンドの実力調査

おまけに、アクティブ型ファンドの実力も調査してみました。

詳しい事は個別に商品分析をしていきたいと思うので、ここではデータ上での比較だけさせていだだきます。

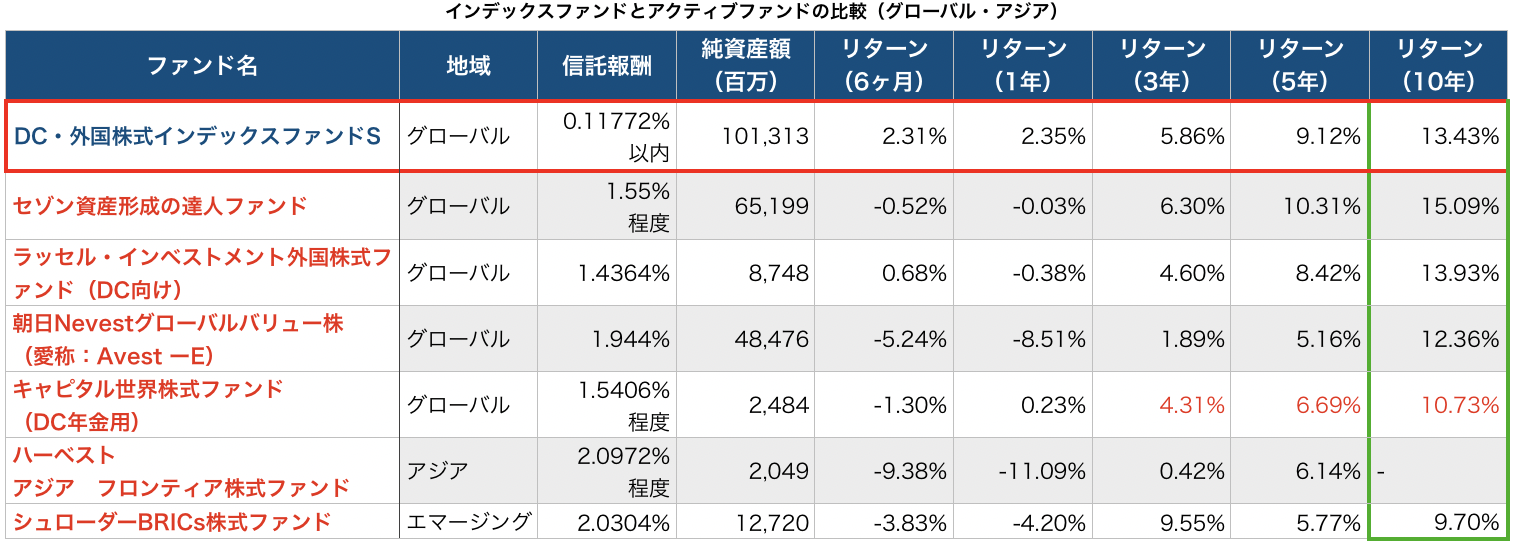

アクティブ型ファンド(海外株式)

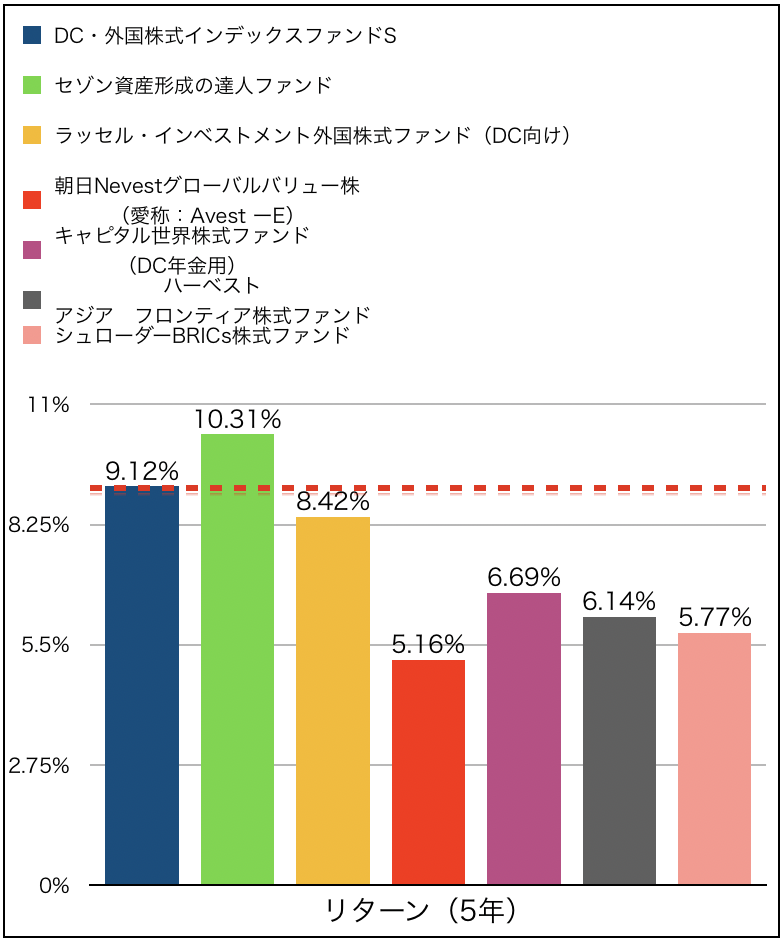

比較するデータは、インデックス型ファンドのリターンに対してアクティブ型ファンドの成績はどうだったのか、という点です。

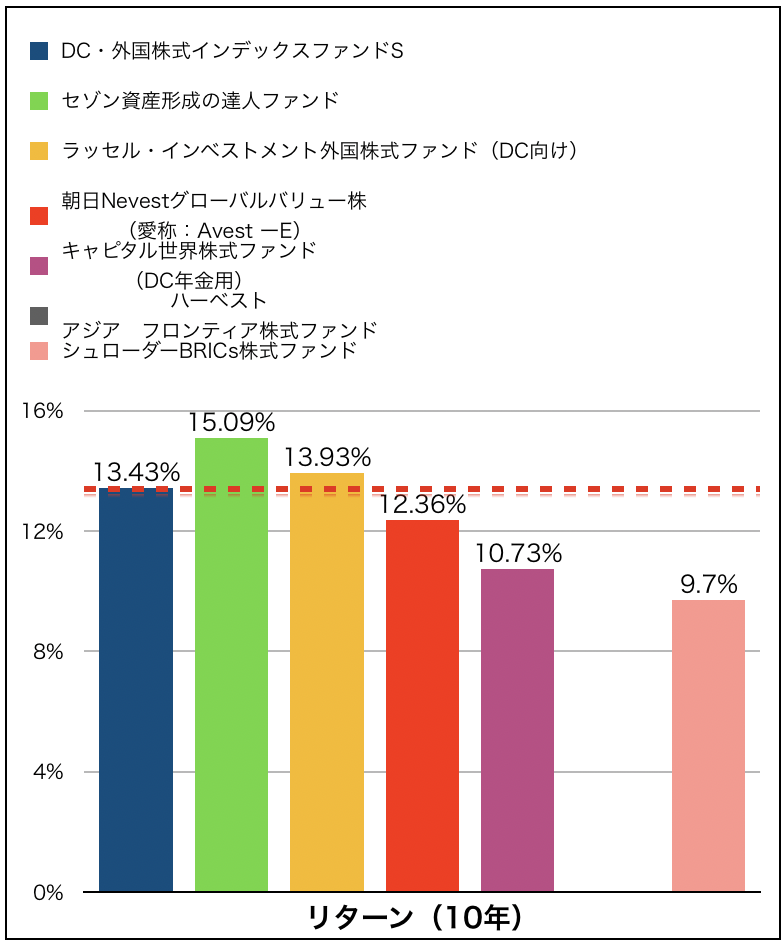

グローバル及び新興国を投資対象としているアクティブ型ファンド6商品と「DC・外国株式インデックスS」の比較データです。

※DC・外国株式インデックスSはSBI証券のイデコのラインナップには入っていませんが、10年間でのリターンの比較をするために、ニッセイ外国株式インデックスファンドの擬似商品として比較対象に選びました。

まずアクティブ型ファンドの信託報酬の高さが目立ちます笑

そして5年間・10年間でのリターンを比べてみると、「セゾン資産形成の達人ファンド」以外は同じ程度か負けてしまっています。

「セゾン資産形成の達人ファンド」はインデックス型ファンドのリターンを上回っていますが、他の商品は同程度か負けてしまっています。

少し面白い運用をしたいなと思う場合は「セゾン資産形成の達人ファンド」を加えてもいいと思いますが、長期投資の面で考えれば選ばインデックス型ファンドを選んだ方が無難だと思います。

※個人的にはセゾンは好きですが笑

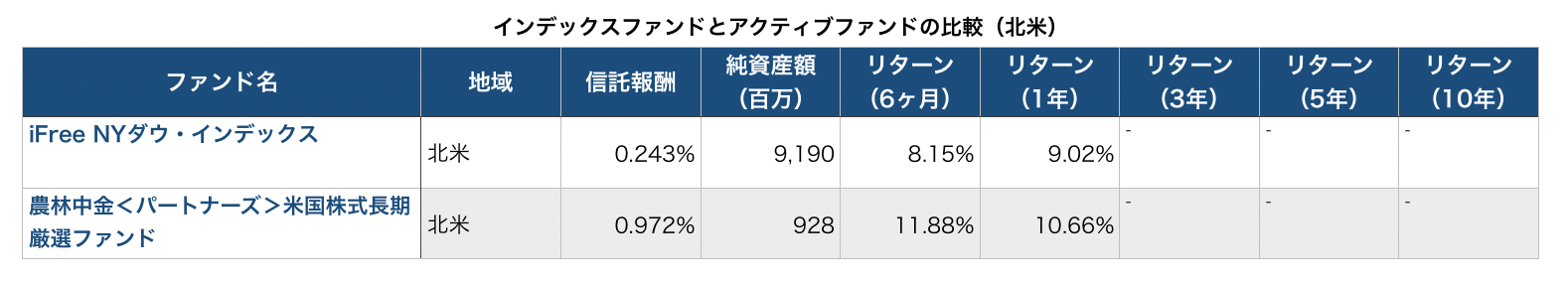

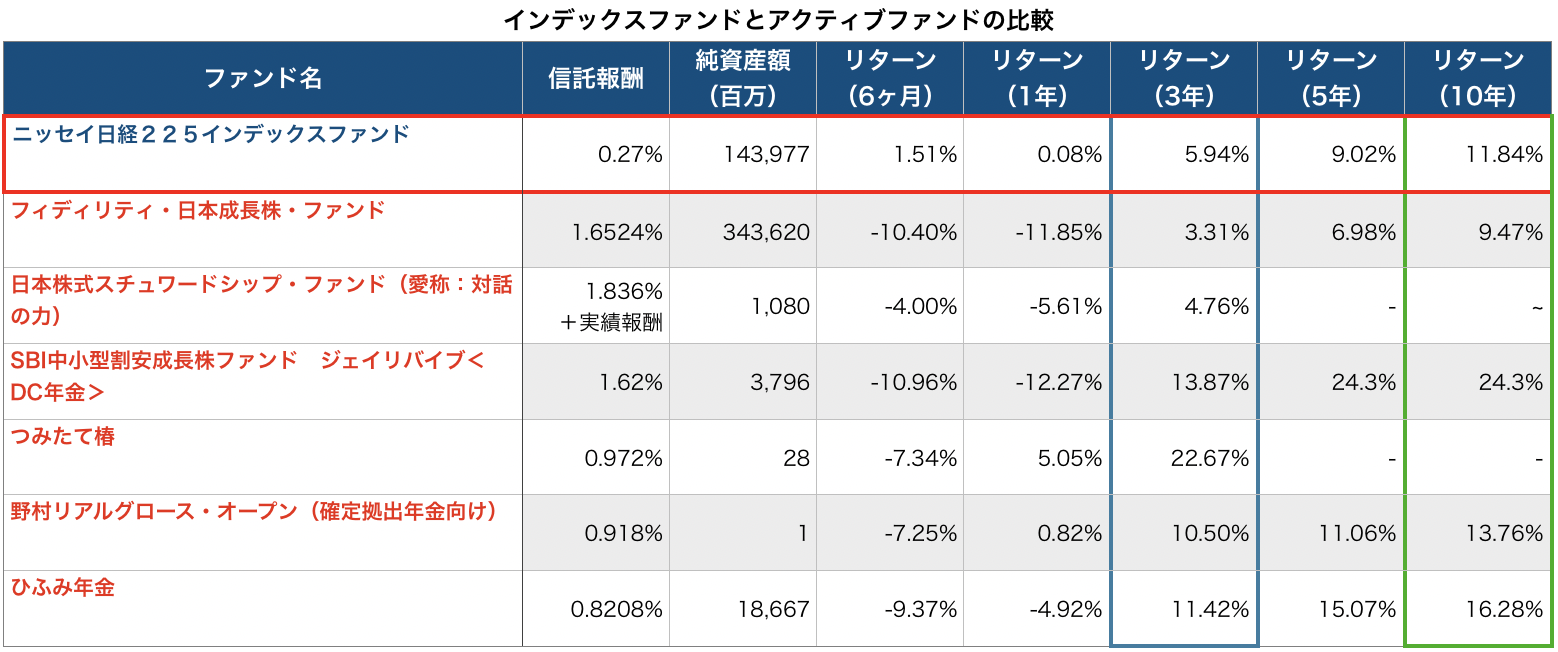

次は、北米へ投資しているアクティブ型ファンドとインデックス型ファンドを比較します。

農林中金<パートナーズ>米国株式長期厳選ファンドは北米を投資対象国とし、北米の中でも高い競争力を持ち長期的に成長が期待できる銘柄を厳選し投資をする事で、インデックス型ファンドを上回るリターンを狙うアクティブ型ファンドです。

コンセプト的には非常に面白いと思いますし、アクティブ型ファンドとしては信託報酬も1%を切っているため検討の価値はあります。

実際直近のリターンもインデックス型ファンドを上回っており期待が持てます。

ただ、純資産総額が少ない点や運用実績が短い点を考慮すると申し少し様子を見たいというのが私の考えです。

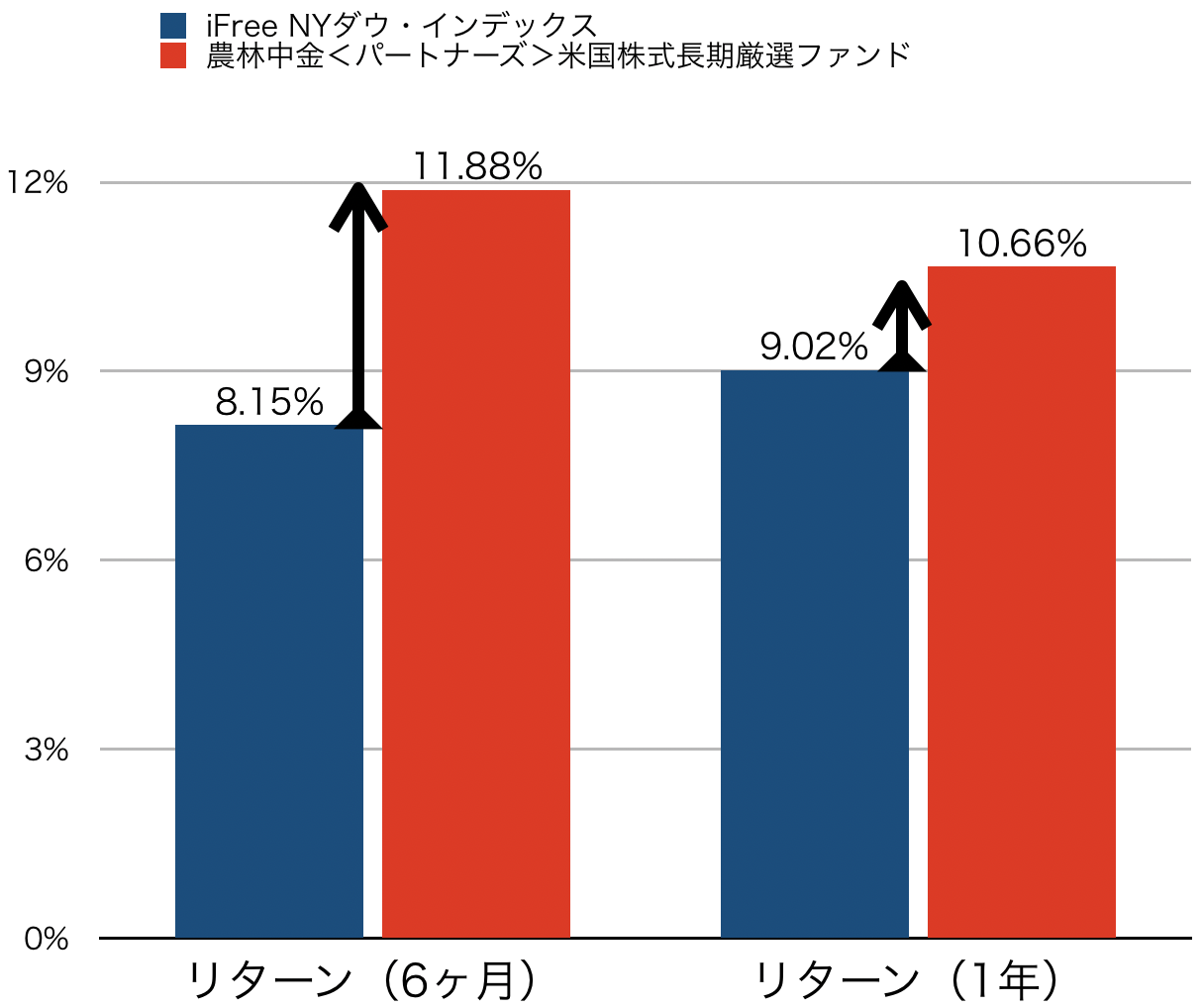

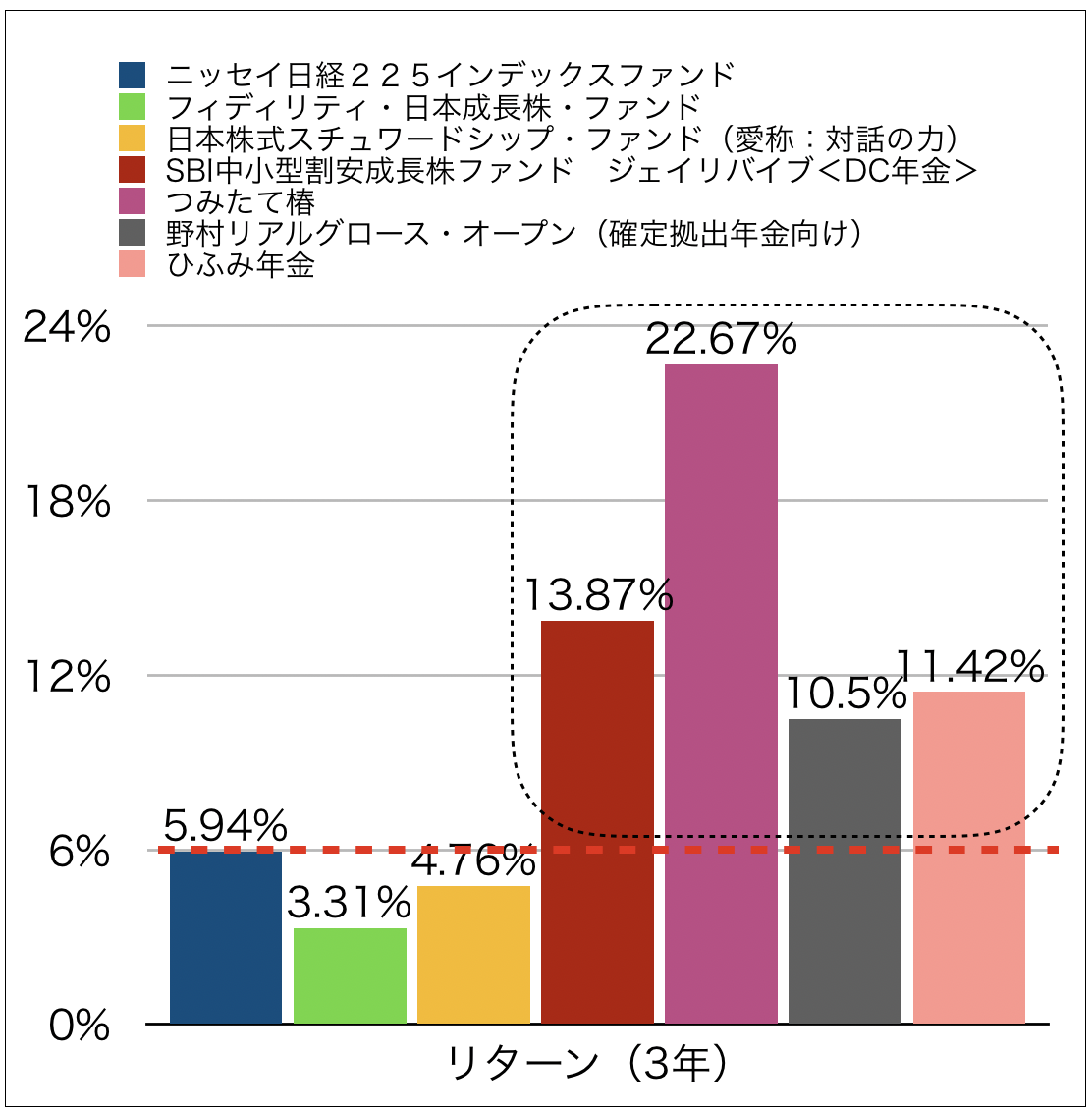

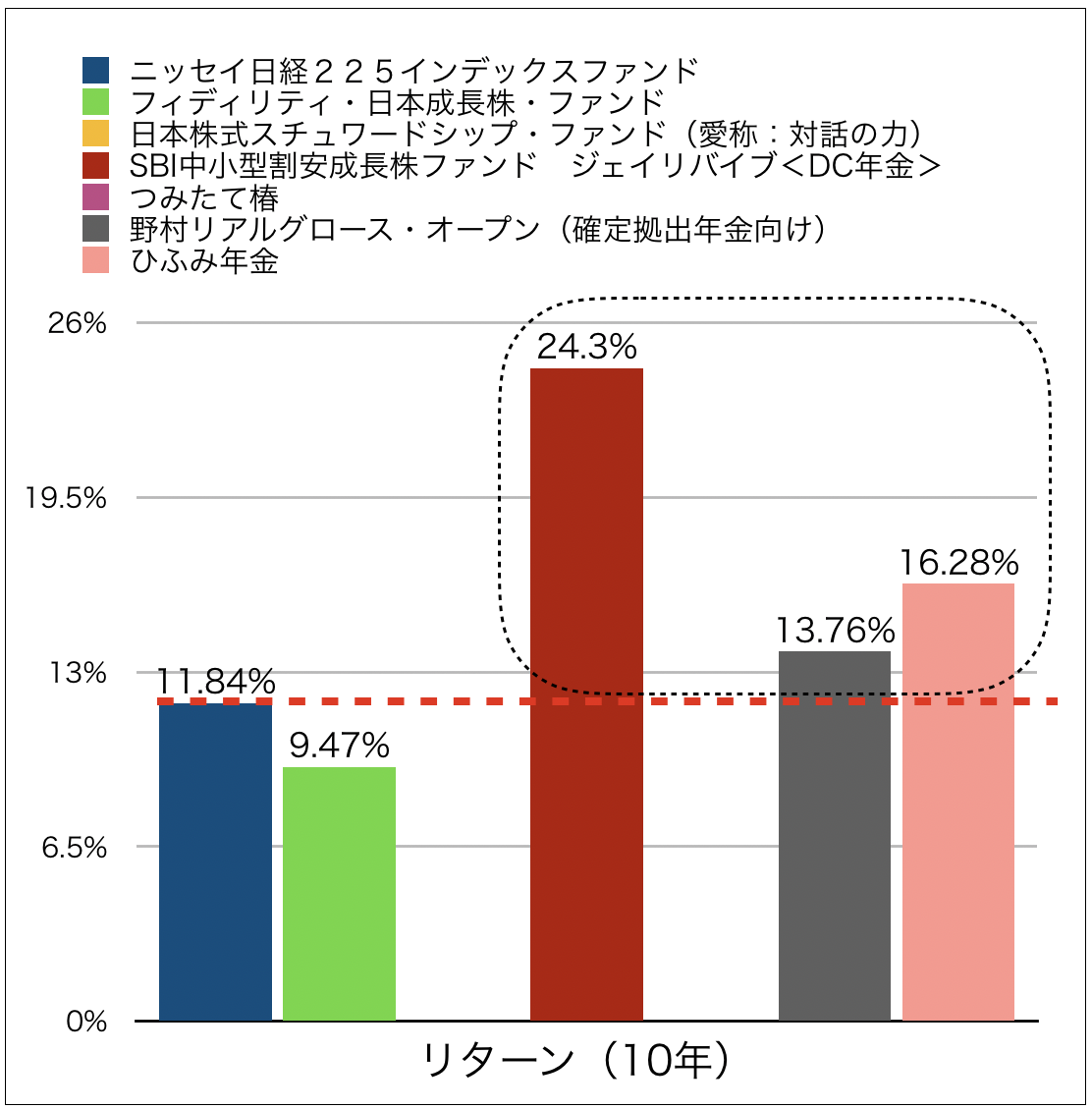

アクティブ型ファンド(国内株式)

国内株式のアクティブ型ファンドも見てみます。

※出来るだけ長期のリターンを比較したかったため、一部アクティブ型ファンドのデータは「マザーファンド」のリターンを参考にしています。

国内のアクティブ型ファンドは魅力的な商品が結構ありますね!

・SBI中小型割安成長株ファンド ジェイリバイブ<DC>年金

・ひふみ年金

・つみたて椿

この3商品のリターンは物凄いです。投資していればよかったと素直に思います。

実際に「ジェイリバイブ」や「ひふみ」は非常に有名なアクティブ型ファンドです。

イデコでのリターンを高めるために、掛け金の一部を少し回すのも面白いかと思います。

フィディリティ・日本成長株・ファンドと日本株しきスチュワード・ファンドは正直物足りません。

野村リアルグロース・オープンは純資産総額が少なすぎるので様子見がいいと思います。

一押しアクティブ型ファンド

他のブログなんかでは「ジェイリバイブ」や「ひふみ年金」が結構おすすめされていますね。

もちろん私もおすすめだとは思いますが、どちらも運用開始して結構立っています。

アクティブ型ファンド固有のリクスとして、運用期間が長くなると「純資産総額」が大きくなるため、結果として大型株投資の比率が徐々に高まってしまうというリスクがあります。

運用資金が増えすぎて、お金が余ってしまうんですよね。

中小型株だけでは消化しきれず、結果として大型株を購入して金余りを解消するよな事が起こり得ます。

そうすると大型株が入ったことにより、過去の様な高リターンが実現できなくなってしまうというリスクがアクティブ型ファンドにはあります。

以上のリスクを踏まえ、今回私が一押するアクティブファンドはこちら!

非常に面白い商品だと思います。

アクティブ型ファンドにしては信託報酬が低めという点も高評価ですし、特に北米の企業を厳選して選ぶコンセプトに興味が湧きます。

<投資コンセプト>

米国の上場株式を主要投資対象。

徹底したファンダメンタル・ボトムアップアプローチにより、付加価値の高い産業、圧倒的な競合優位性、長期的な潮流の3つの条件を満たす、持続可能なキャッシュ・フロー創出能力を有する「構造的に強靭な企業」に長期厳選投資を行う。

モーニングスターより

とはいえ、2018年12月20日現在の純資産残高は9.16億円、総口数8.42億口とまだまだ少ない状況です。

繰上償還条件にも総口数が5億口を下回った場合、償還の可能性があると書いてあることから、もう少し純資産総額が増えてきたらぜひ投資してみたいアクティブ型ファンドかと思います。

※あくまで個人的な考えであり、将来の投資成果を約束するものではないことだけはご注意ください。

以上、イデコ【SBI証券セレクトプランのおすすめ商品】株式編でした。

最後まで読んでいただきありがとうございました!

ちなみに、SBI証券セレクトプランのバランス型商品についても同じように分析しています。

興味のある方は是非ご覧ください。

【イデコ】SBI証券セレクトプランでおすすめ商品は!?バランス型編

【イデコ】SBI証券セレクトプランでおすすめ商品は!?バランス型編

また、本ブログではイデコ初心者むけの記事をまとめた「イデコ入門講座」をご用意しました。

今一度イデコの理解を高めたいという方にはオススメです。

本記事で紹介したリンク記事はこちら